Die Aktienmärkte beendeten ihre Handelswoche abermals äußerst volatil. Diese neue Phase der Unsicherheit und größerer Schwankungsbreite dürfte uns in den nächsten 2 Wochen erhalten bleiben, wo die Themen Stimulus, Inflation/ Anleiherenditen, die Großen Verfallstermine und die Ergebnisse der Notenbanksitzungen wenig Zeit zum Verschnaufen bieten werden.

Hinweis: Auf meinem Youtube-Kanal bleibt ihr stets aktuell informiert (Tagesausblick, Morning-Briefing, Live-Trading).

Wichtige Wochentermine:

- Montag:

- BRD Industrieproduktion Januar

- Eurozone sentix-Konjunkturindex März

- Dienstag:

- BRD Handelsbilanzsaldo Januar

- Eurozone BIP Q4

- Mittwoch:

- USA Verbraucherpreise Februar

- Donnerstag:

- Eurozone EZB-Zinsentscheid

- USA Anträge auf Arbeitslosenhilfe Vorwoche

- Freitag:

- BRD Verbraucherpreise Februar

- Eurozone Industrieproduktion Januar

- USA Erzeugerpreise Februar

- USA Konsumklima Uni Michigan März

Blicken wir auf einige übergeordnete Chartbilder:

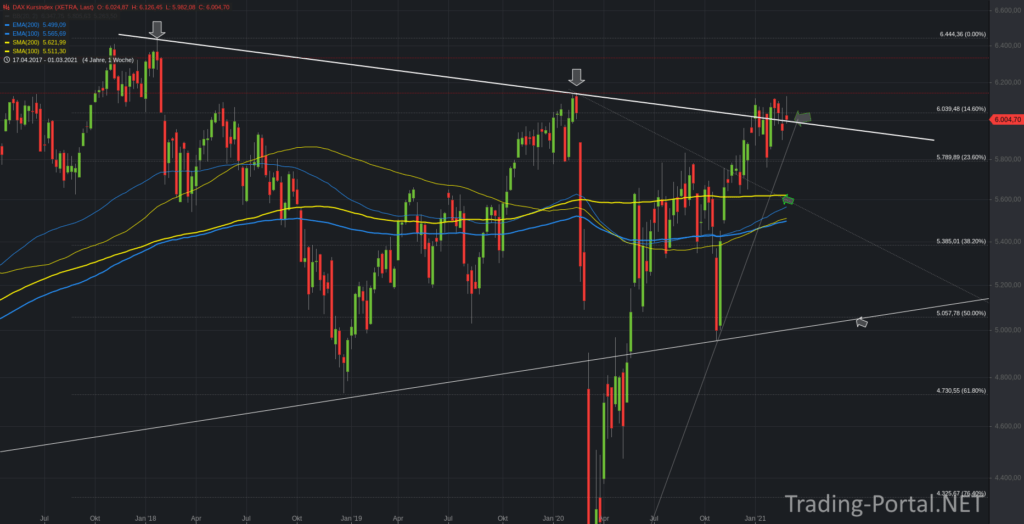

Beginnen wir mit dem Blick zum DAX Kursindex (ex Dividende) im Wochenchart, welcher im Vergleich zum Performanceindex noch weit von seinem Allzeithoch entfernt ist. Der wichtige Kombiwiderstand, bestehend aus Corona-Panic-Gap und Abwärtstrendlinie, ist seit Ende Dezember umkämpft und weder Bullen noch Bären konnten einen nachhaltigen Stich setzen.

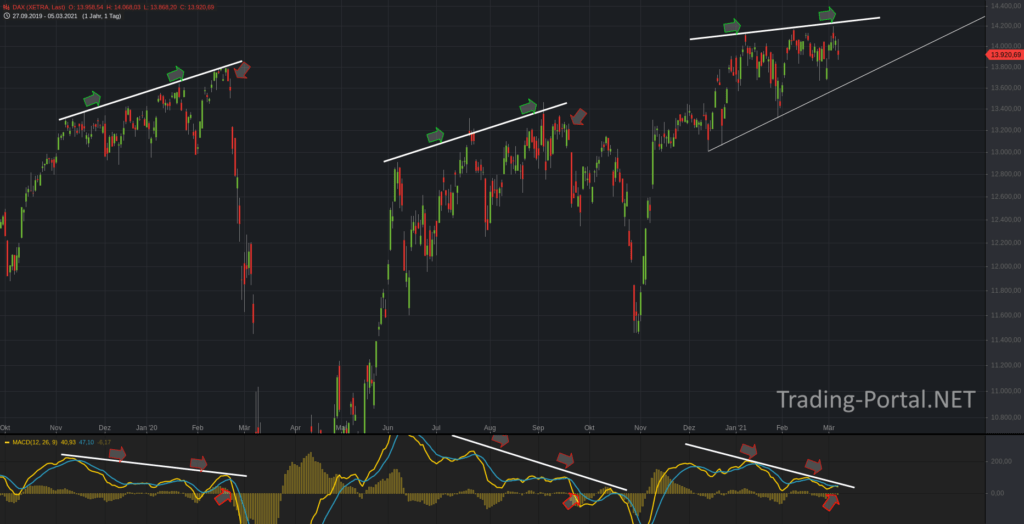

Der DAX hat im Jahr 2021 erneut eine bärische Divergenz im MACD ausgebildet, welche im Vorfeld des Corona-Crashes und zur “Sommerkorrektur” ebenso auffällig war. In der vergangenen Woche konnte das dritte Allzeithoch gesetzt werden, welches analog zum 08.01. und zum 08.02. direkt wieder abverkauft wurde. Eine Entscheidung dürfte nach Test Nr. 3 nun unmittelbar bevorstehen.

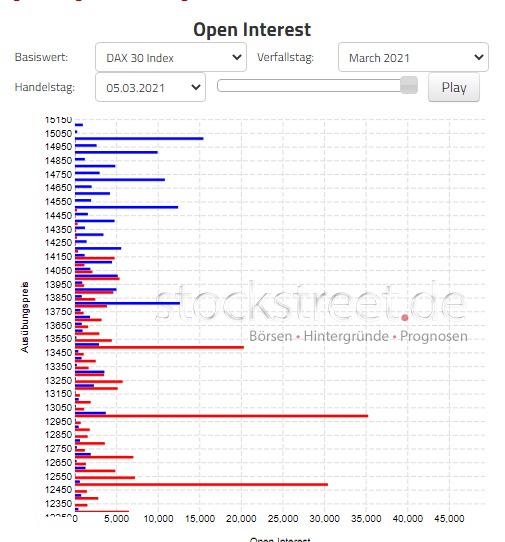

Ein kurzer Blick zu den Positionierungen zum Großen Verfallstermin (19. März), welcher auffällig große Put-Optionen aufweist, die bei einer Korrektur ins Geld laufen könnten. Die Stillhalter hätten somit wenig Interesse an einem Abverkauf bis zum Verfallstermin. Die hohen Positionierungen bringen jedoch auch eine Gefahr mit sich. Bei einer weiteren Korrektur am Markt müssten die Stillhalter ihr einseitiges Risiko herausnehmen und könnten den DAX damit in Trendrichtung beschleunigen.

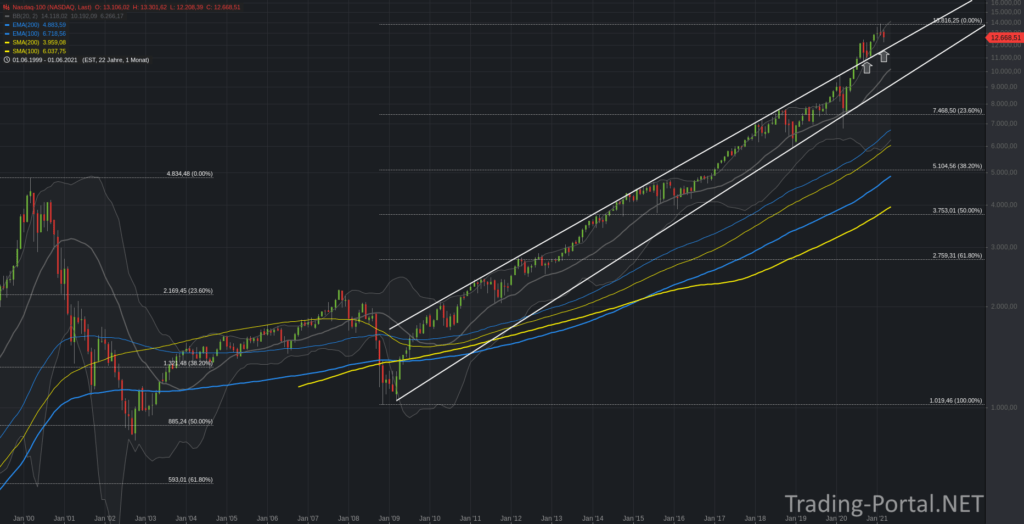

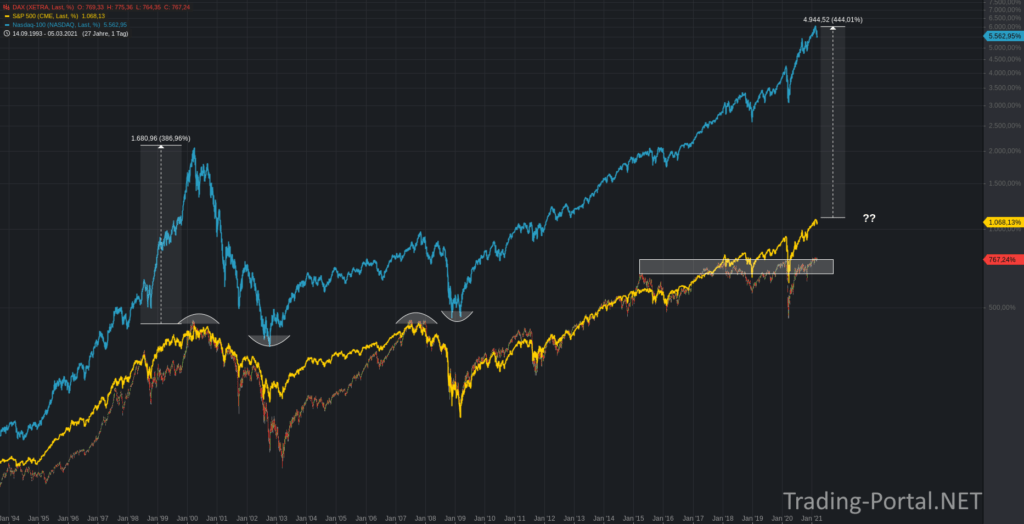

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium), wo vor allem die Abverkäufe im Tech-Bereich (NAS100 -10% seit AZH) im übergeordneten Bild dargestellt werden. Der S&P500 hangelt sich im Monatschart an der Oberkante des 10-jähriges Trendkanals entlang. Der Dow Jones (Wochenchart) konnte die Oberkante des 2-jährigen Broadening-Tops weiterhin verteidigen. Der Nasdaq100 (Monatschart) war der Underperformer in den vergangenen Wochen und verlor in der Spitze 10% zum Allzeithoch. Im übergeordneten Bild ist dieser Rücksetzer jedoch nicht mal ansatzweise von Relevanz. Hier notiert der NAS100 noch deutlich oberhalb(!) seines Hausse-Aufwärtstrendkanals.

Anbei ein Vergleich zwischen Nasdaq100, S&P500 und DAX seit Mitte der 90-er Jahre. Auffällig bleibt weiterhin die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende) zu den Tech-Werten und dem “breiten Markt”. Die Tech-Korrektur der vergangenen Wochen fällt hier ebenso kaum ins Gewicht. Die Hausse seit 2009 war dafür einfach zu stark.

Zu erkennen ist ebenso, dass die Divergenz Tech – Breite Markt im Verlauf der Dotcom-Bubble und später auch in der Finanzkrise wieder komplett abgebaut werden konnte. Und diesmal?

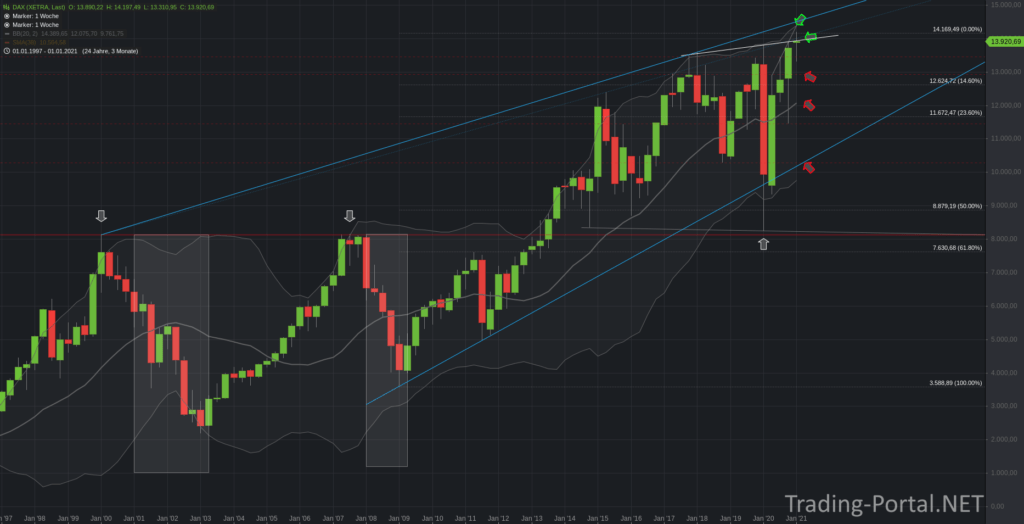

Zurück nach Deutschland in den DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Das historische Jahr 2020 ist an den ausgeprägten Quartalskerzen sehr gut zu erkennen. Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) und größeren Rezessionen. Sehr auffällig ist hierbei auch der Faktor Zeit. Die nun laufende Marktphase konnte innerhalb von zwei Quartalen den Ausgangspunkt wieder erreichen und anschließend sogar ein Allzeithoch ausbilden. Wurde im Rekordtempo bereits alles durchgestanden? Bei den vorangegangenen Rezessionen dauerte dieser Prozess Jahre und nicht nur wenige Monate.

Zum Jahresauftakt bleibt die Verbindungslinie der letzten Allzeithochs bei 13.900 stark umkämpft. Ein Ausbruch würde die Tür zur 14.4 und im 2. Schritt Richtung 14.6 öffnen. Die 13.600/.460/13k/12.600 & 12k stellen im Quartalschart wichtige Unterstützungen dar. Aktuell steht der DAX mit einem Doji direkt auf Quartalseröffnungsniveau.

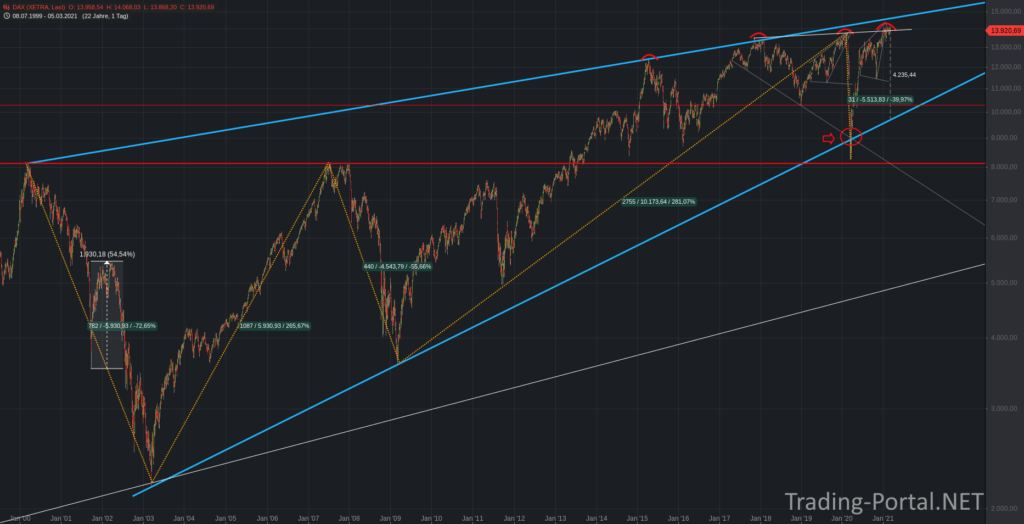

Das große DAX Chartbild (als Tageschart) der letzten 25 Jahre zeigt ein ganz ähnliches Bild. Zu sehen sind die letzten beiden großen Bärenmärkte und zum Vergleich die starke Bewegung innerhalb der Corona-Pandemie. Die Verbindungslinie der letzten beiden Korrekturen (Keilformation) wurde verletzt, aber auf Monatsschlussbasis verteidigt. Ebenso gut zu erkennen, dass in der Corona-Rezession die Dimension nach Ausprägung und Zeit im Vergleich zu den letzten beiden Abschwüngen stark abweichend ist.

Gut zu erkennen ist auch die Underperformance. So kann der DAX (Performanceindex) seit 2015 seine Höchststände nicht nachhaltig verteidigen. Die Bullen müssen sich oberhalb der 13.9 stabilisieren, um den Weg zur oberen Keilbegrenzung zu gehen. Unterhalb bleiben starke Korrekturen im Muster der vergangenen Jahre eine Gefahr.

DAX – Charttechnische Betrachtung:

- Der DAX kämpft weiter um den Kombiwiderstand bei 13.9. Die Bullen benötigen diese Marke um den Cluster zur 14.4/14.6 zu aktivieren. Unterhalb wäre hingegen eine erste Range zur 13.600/.460 und anschließend .200/13k aktiv.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

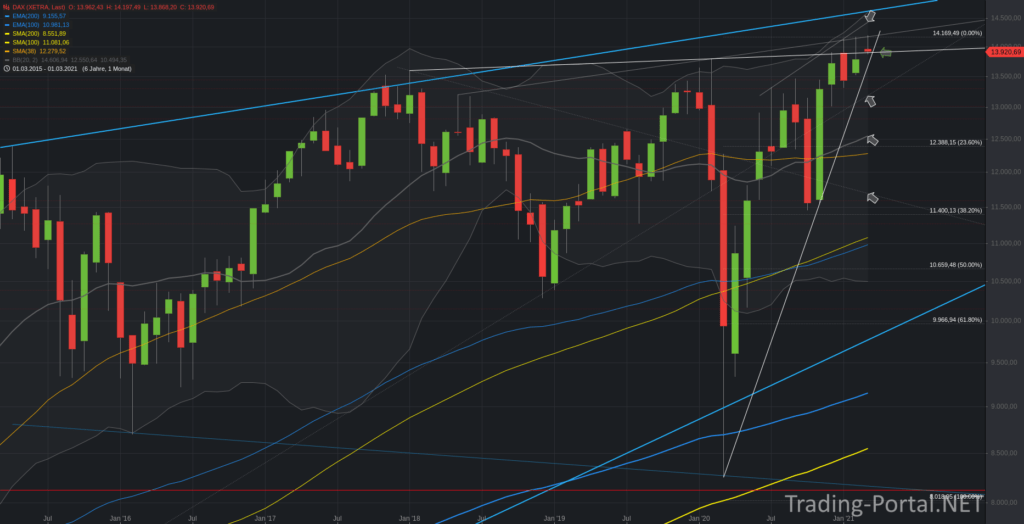

Der Blick zum DAX Monatschart, wo sich der DAX weiter an der Verbindungslinie der letzten beiden Allzeithochpunkte bei 13.900 müht. Diese Marke stellt den Türöffner für eine Rallyfortsetzung Richtung 14.4/14.6 dar. Erster wichtige Zwischenwiderstand wäre die .200, welche in der ersten Märzwoche erreicht werden konnte. Unterhalb der 13.9 steht eine erste Range zur 13.650, gefolgt von 13.460 und .310. Bei Bruch öffnet sich die Tür zur 13.030/.009. Darunter drohen weitere Abgaben in die Gap-Zone um 12.5.

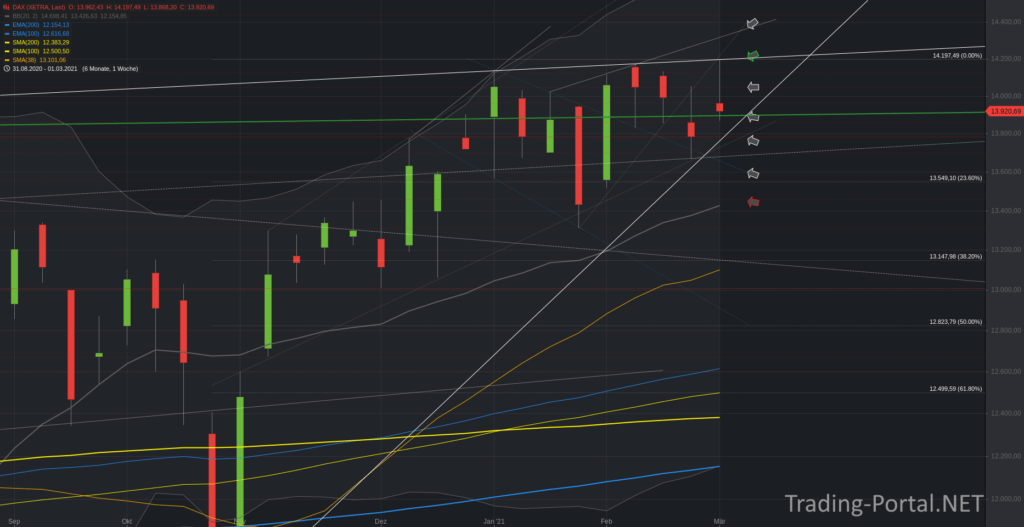

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der Bereich 13.900 weiterhin von Bedeutung bleibt. In der kommenden Handelswoche verläuft der Aufwärtstrend von dem Corona-Tief in dieser Zone.

Oberhalb können die Bullen eine erste Range über die 13.960 zur 14.050 ausbilden. Darüber würde abermals die .130 folgen, bevor sich das Bild wieder zur .200 aufhellt. Bei Bruch Rallychancen zur .370 möglich.

Unterhalb der 13.900 würde hingegen eine Spanne zur .795 folgen, welcher darunter zur .650 & .600 erweitert wird. Bei Bruch drohen Abgaben über die .550/.525 zur .460. Darunter seien die Marken .310 und .150 zu nennen.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?