Es sind noch knapp drei Wochen bis zur US-Wahl; höchste Zeit für Donald Trump in den maximalen Wahlkampfmodus zu schalten. Die vergangene Handelswoche war bereits sehr politisch geprägt. Getrieben von immer neuen Tweets zu Stimulus-, Impfstoff- und Medikamentenhoffnungen. Alles schaut “great” aus und wird sowieso noch viel besser. “Die Demokraten sind bereit einen Deal zu machen” so Trump zu den Stimulusverhandlungen. Die Methode Brechstange mit anschließender Orgie an Hoffnungstweets zieht sich wie ein roter Faden durch die gesamte Präsidentschaft. Erinnern wir uns an den direkt gestarteten Handelskrieg mit China. Eine harte Attacke in der großen Hoffnung, dass der Gegner sofort einlenken wird. Und wenn nicht? Plan B, ein versteckter Masterplan? China ist nicht eingebrochen. Der “größte Handelsdeal der Geschichte” eine Luftnummer. Dafür liegen die bilateralen Beziehungen am Boden und die eigenen US-Unternehmen klagen gegen die auferlegten Strafzölle. Einen Masterplan hat es nie gegeben. Trump kennt nur die maximale Attacke, verschließt die Türen für mögliche Kompromisse/ Auswege und weiß bei Gegenwehr nicht mehr wohin. China möchte den Deal? China braucht den Deal? Die Demokraten möchten und brauchen den Stimulus-Deal? Nein! Trump braucht die Abschlüsse, denn er hat nicht viel vorzuweisen. Handelsbilanzdefizitabbau, Schuldenabbau, Gesundheitsreform, China-Trade-Deal… große Worte, aber mit entgegengesetztem Ergebnis. Jetzt gilt es zumindest seinen so geliebten Aktienmarkt zum Wahltermin nochmal Richtung Allzeithoch zu pushen. Dafür gilt es sich die Finger wund zu tippen und viel Hoffnung zu schüren. Die nächsten drei Wochen dürften für die Börsen hochpolitisch bleiben.

Abseits der Politik stehen in der kommenden Handelswoche trotzdem wichtige Termine an. So beginnt am Dienstag mit den US-Banken die Quartalsberichtssaison und am Freitag dürfte der Kleine Verfallstermin zusätzlich die Kurse bewegen. Auch die Verhandlungen zwischen der EU und Großbritannien laufen auf eine erste Deadline zu.

Blicken wir auf einige übergeordnete Chartbilder…

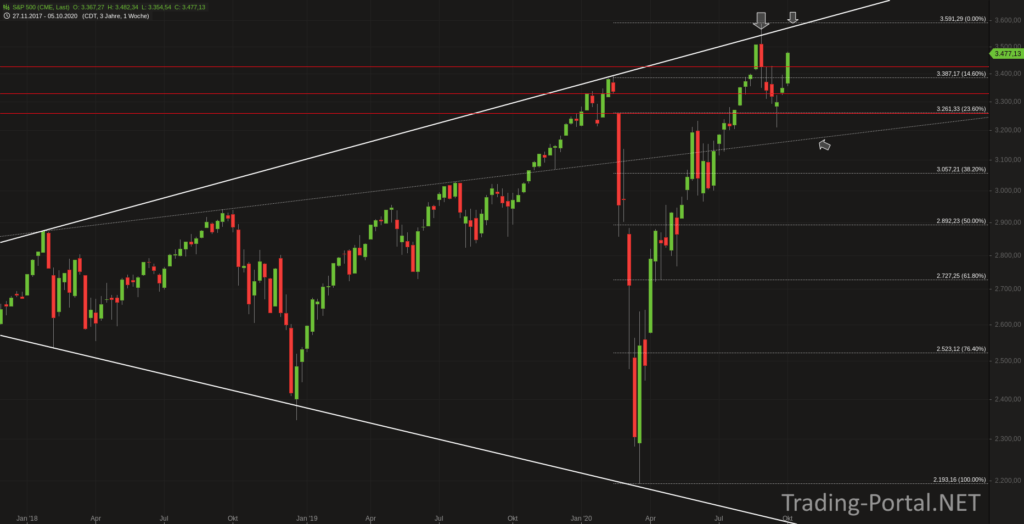

Wir beginnen mit dem Blick in den US-Markt zum S&P500 als großen Quartalschart seit den 1990-er Jahren. Die Dimension (Ausdehnung nach Zuwachs & Zeit) der Anstiegsbewegung bis zur Dotcom-Bubble 2000 ist nun um 3.540 nochmals exakt nachgebildet worden (10 Jahre Expansion – 10 Jahre Korrektur – 10 Jahre Expansion – Fortsetzung im Muster?). Die Marke 1.500 stellt im übergeordneten Bild einen Schlüsselsupport dar. Oberhalb des alten Allzeithochs um 3.400 haben die Bullen kurzfristig weiter gute Chance Richtung Vormonatshoch zu laufen.

Interessanter Fakt: Würde der S&P500 bis zur US-Wahl auf 3.630 Punkte steigen, hätte er die größte Rally seiner Geschichte absolviert.

Ergänzend zum vorangegangenen Bild folgt der Blick in den kleineren S&P500 Wochenchart, wo in der bereits erwähnten übergeordneten Widerstandszone auch die obere Begrenzungslinie des Broadening-Tops verläuft. Im vergangenen Monat wurde die Oberseite getestet und im ersten Schritt abverkauft. In den kommenden Wochen ermöglicht eine verteidigte Bodenbildung an der alten “Panic-Gap”-Zone einen erneuten Anstieg zur oberen Trendbegrenzung, passend zum Wahltermin.

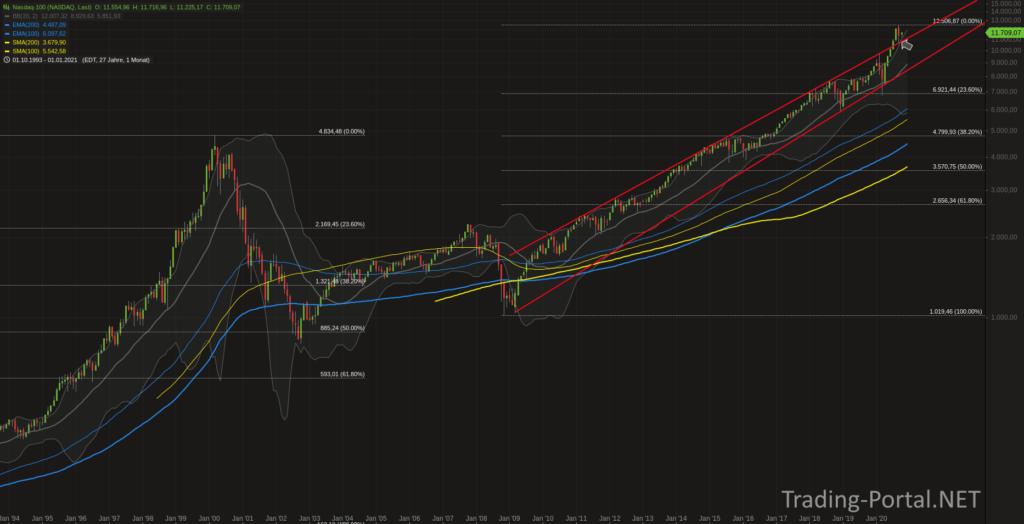

Bleiben wir noch im US-Markt und schauen auf den Nasdaq Monatschart seit 1990. Die nun eingesetzte scharfe Rezession der Corona-Pandemie führte gar zu einem Rücklauf über das Allzeithoch, d. h. der Nasdaq steht in der scharfen Rezession deutlich höher als zum Vorkrisenniveau, wo es noch solides Wirtschaftswachstum und eine sehr geringe Arbeitslosenquote gab. Die Rekordhausse (nach Ausdehnung & Zeit) wurde bei den Techs bisher nicht korrigiert und läuft unvermindert weiter.

Die Monatskerze September stellte die erste rote Monatskerze seit dem Abverkauf im Frühjahr dar. Die Oberkante des in der Pandemie gebrochenen Hausse-Trendkanals konnte wieder angelaufen und bisher verteidigt werden. Oberhalb behalten die Bullen das Zepter in der Hand.

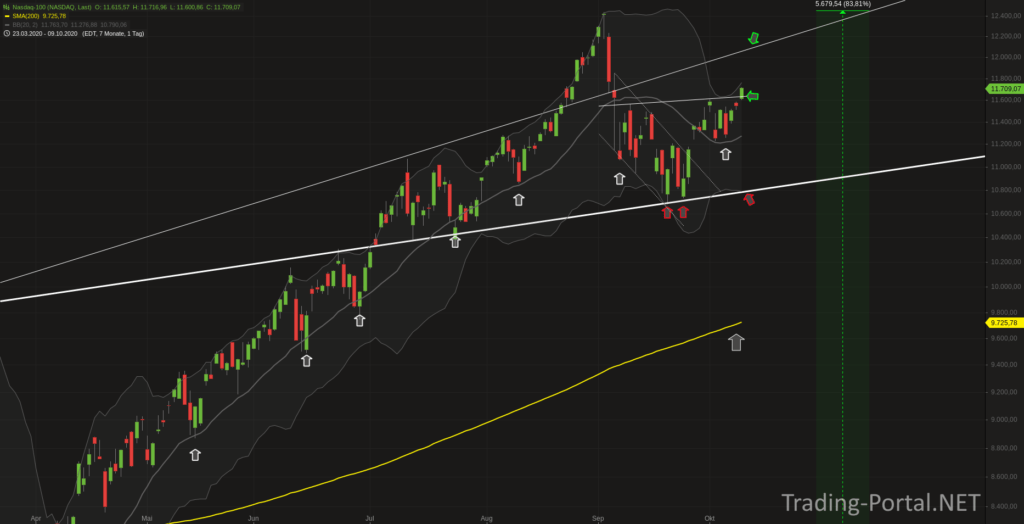

Im weiteren Bild sehen wir den Nasdaq als Tageschart, wo die starke Rally vom Frühjahr bis über den 2009-er Hausse-Aufwärtstrendkanal führte und anschließend weiter beschleunigte. Das mittlere Bollingerband (grau) konnte während der Rally stets eine Sicherung vor einer möglichen Korrektur darstellen und führte die Rally wie an einer Perlenschnur nach oben. Im September wurde dieses Muster beendet und das m. Bollinger durchbrochen. Damit wurde der Weg zur alten Kanaloberkante geebnet. Eine sehr wichtige Entscheidungszone, welche in den nächsten Tagen durch die 100-Tagelinien (sma100/ ema100) verstärkt wird.

Gut zu erkennen ist mit der iSKS eine Bodenbildungsformation oberhalb der Supportzone. Falls die Aktivierung zum Wochenauftakt aufgenommen wird, dürfte die 12k erneut in den Blickpunkt rücken.

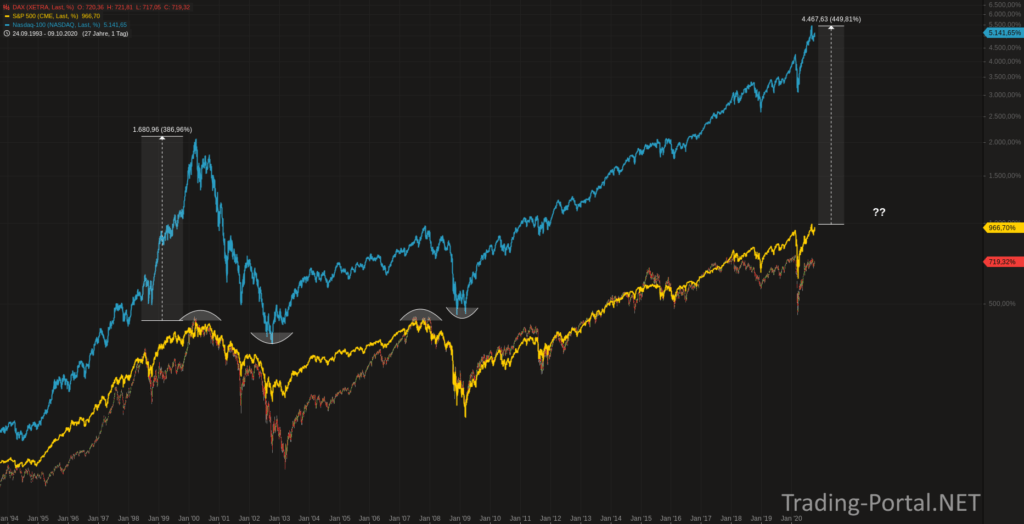

Ein weiteres interessantes Bild zeigt die Gegenüberstellung von Nasdaq, S&P500 und DAX (Performanceindex). Auffällig ist die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende) zu den Tech-Werten und dem “breiten Markt”. Der DAX notiert noch deutlich unter seinem Allzeithoch.

Zu erkennen wäre ebenso, dass die Divergenz Tech – Breite Markt im Verlauf der Dotcom-Bubble und später auch in der Finanzkrise wieder komplett abgebaut werden konnte. Ist dies diesmal wegen der Notenbanken alles unvorstellbar, oder stehen wir erst am Anfang dieser neuen Marktphase?

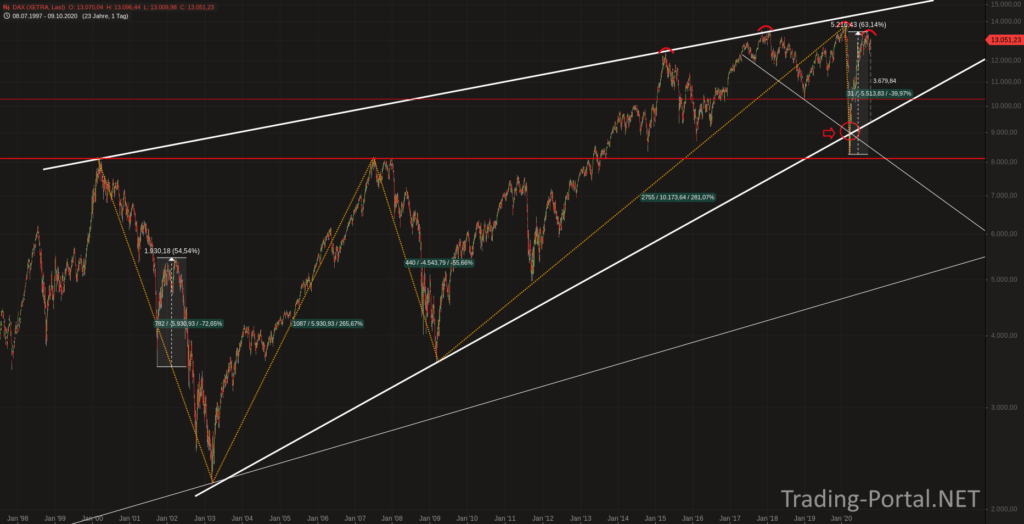

Kommen wir nach Deutschland und damit zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Das historische Jahr 2020 ist an den letzten Quartalskerzen sehr gut zu erkennen. Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) und größeren Rezessionen. Sehr auffällig ist hierbei auch der Faktor Zeit. Die nun laufende Marktphase vollendete erst das zweite Quartal und trotzdem konnte bereits wieder der Ausgangspunkt erreicht werden. Wurde im Rekordtempo bereits alles durchgestanden? Bei den vorangegangenen Rezessionen dauerte dieser Prozess Jahre und nicht nur wenige Monate. Es wäre in der Börsenhistorie in dieser Dimension einmalig.

Die 11.7/11.8 stellt im Quartalschart einen ersten wichtigen Support dar. Oberhalb bleibt die Spanne zur 13.2 aktiv. Darüber sei die 13.5 zu nennen. Bei nachhaltigem Bruch durch die 11.7/11.8 droht eine Eintrübung unter die 11k.

Ebenso interessant: Die letzten größeren Gipfelphasen umfassten stets mindestens zwei Quartalskerzen. Kein gutes Omen für ein starkes viertes Quartal?

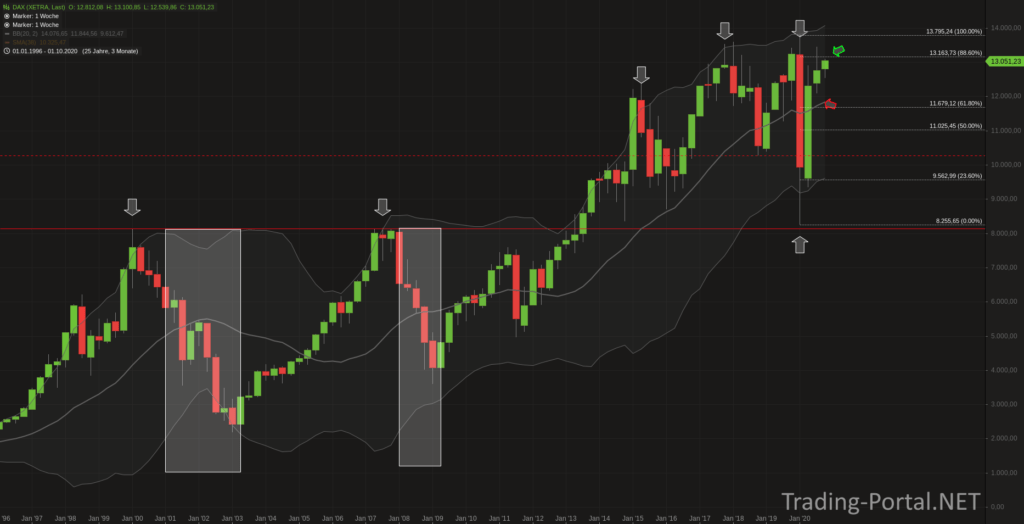

Das große DAX Chartbild (als Tageschart) der letzten 25 Jahre zeigt ein ganz ähnliches Bild. Zu sehen sind die letzten beiden großen Bärenmärkte und zum Vergleich die aktuelle eigentlich noch junge Bewegung/ Marktphase. Die Verbindungslinie der letzten beiden Korrekturen wurde verletzt, aber auf Monatsschlussbasis verteidigt. Die Rally von gut 63% wurde so ermöglicht und immer weiter befeuert. Ebenso gut zu erkennen, dass in der aktuellen Rezession die Dimension nach Ausprägung und Zeit im Vergleich zu den letzten beiden Abschwüngen stark abweichend ist. Konnten die Notenbanken an den Märkten erstmals eine (starke) Rezession ausradieren, oder steht diese Marktphase in der Tat noch am Anfang und die Heftigkeit der Bewegung bleibt uns noch viele Monate erhalten? Es wäre sehr ungewöhnlich, wenn am Aktienmarkt alles schon durchgestanden wäre.

Ebenso interessant: Seit 2015 wird der DAX am Allzeithoch stets heftig abverkauft. Das Muster ähnelt sich auch diesmal. Könnte die untere Keilbegrenzung doch nochmal in den Fokus rücken?

Zum Abschluss dieser Reihe zoomen wir in das vorangegangene Bild im DAX Tageschart etwas herein. Der wird seit 2015 am Allzeithoch gerne dynamisch abverkauft. Auch die Bären behalten auf diesem Niveau die Chance für eine bärische Umkehrformation.

Wichtige Wochentermine:

- Montag:

- USA Weltbank und IWF, Jahrestagung, Interview mit EZB-Präsidentin Christine Lagarde

- Dienstag:

- Beginn der Q3-Berichtssaison

- China Handelsbilanzsaldo September

- BRD ZEW-Konjunkturerwartungen Oktober

- Eurozone ZEW-Konjunkturerwartungen Oktober

- USA Verbraucherpreise September

- Mittwoch:

- Eurozone Industrieproduktion August

- USA Erzeugerpreise September

- Donnerstag:

- USA Erstanträge auf Arbeitslosenhilfe Vorwoche

- USA Fortgesetzte Anträge auf Arbeitslosenhilfe Vorwoche

- USA Empire State Manufacturing Index Oktober

- USA Philadelphia-Fed-Index Oktober

- Freitag:

- Kleiner Verfallstermin

- Eurozone Verbraucherpreise September

- USA Einzelhandelsumsatz September

- USA Industrieproduktion September

- USA Konsumklima Uni Michigan Oktober

Charttechnische Betrachtung:

- Der DAX oberhalb der 12.1 mit einer Range zur 13.2. Unterhalb steht die 11.7 im Fokus, welche beim Bruch die Tür zur 10.3 öffnen könnte. Oberhalb der 13.2 bleibt das Panic-Gap bei 13.500 das Ziel.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

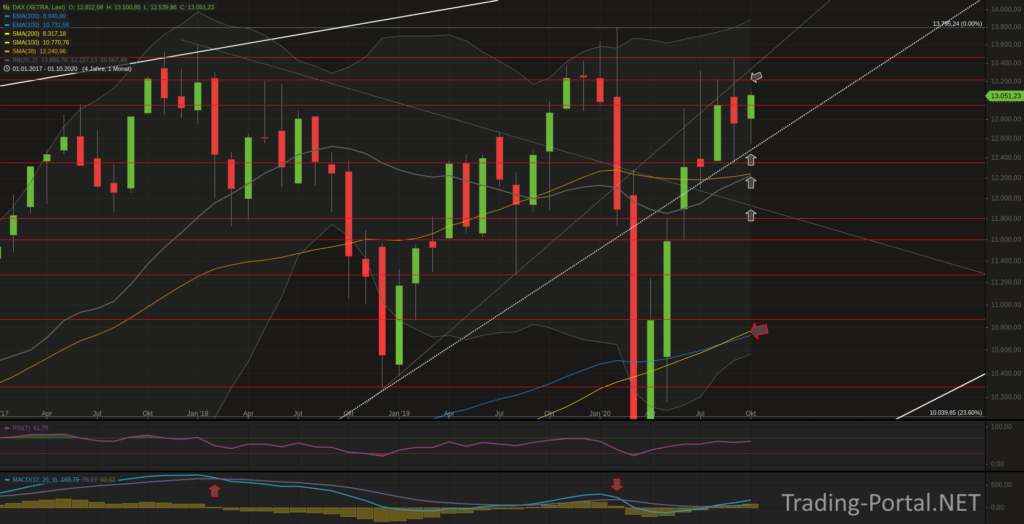

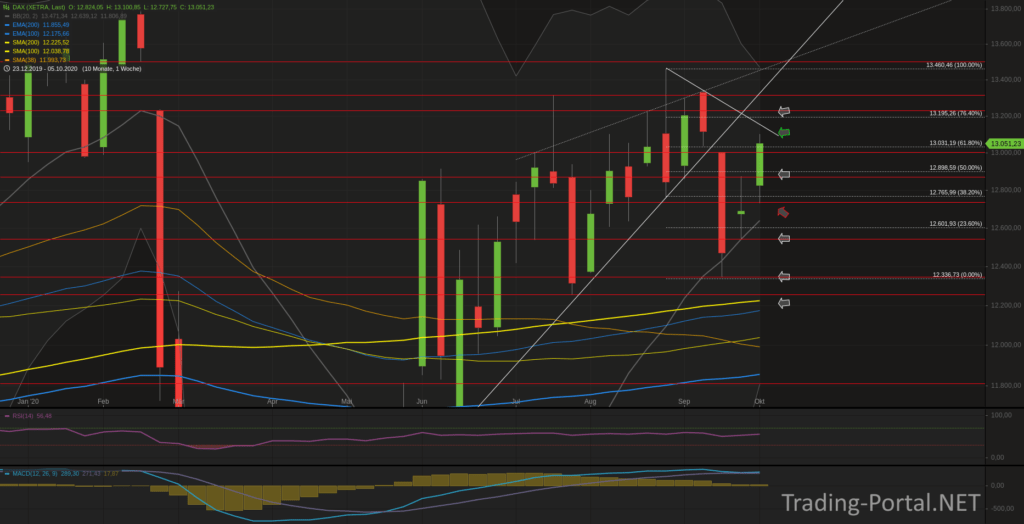

Xetra-DAX Monatschart.

Der Blick zum Monatschart (jede Kerze stellt einen Monat dar). Der DAX erlebte zum Jahresbeginn einen Abverkauf von 40 Prozent, wo auch die Verbindungslinie der letzten Bärenmärkte verletzt wurde und das 38,2-er Retracement der Haussebewegung bei 8.250 letztendlich vorerst Halt bot. Die Stabilisierung oberhalb der 9k auf Monatsschlussbasis ermöglichte den Beginn der scharfen Rally, welche mit +63% in dieser kurzen Zeit einen neuen Börsenrekord aufstellte.

Nach überwinden der 11.6 hellte sich das Bild zur 12.1/12.2 auf. Oberhalb war und bleibt die Gap-Zone 13.240/.500 (Corona-Panic-Gap) aktiv, welche nun bereits abgearbeitet wurde. Die letzten Monatskerzen konnten ihren Hochpunkt nie verteidigen bzw. wurden sogar heftig abverkauft. Hinweise für eine Gipfelbildung? Die Gipfelphasen der letzten fünf Jahre benötigten stets mindestens drei Monate.

Auf Monatssicht stellen nach der .490 die Vormonatstiefpunkte bei 12.365/.340 eine erste wichtige Unterstützung dar. Darunter folgt mit der 12.241/.227 eine harte Supportzone aus GD38 und mittlerem Bollingerband. Unterhalb sind die 11.950/.845/.680 zu nennen. Bei nachhaltigem Bruch droht der Fall Richtung GD200 um 10.700. Oberhalb der 13.165 bleibt hingegen die Range über die .235/.315 zur .460/.500 aktiv.

Wichtig: Sollte der Markt mit diesem rekordverdächtigen 1. Halbjahr und der heftigen Rezession im Rücken in eine neue Marktphase eingetreten sein, so wäre wahrscheinlich auch sie von hoher Volatilität in beide Richtungen geprägt, welche durchaus 2 Jahre anhalten kann.

Zusammengefasst für das große Bild im Monatschart.

- Der DAX oberhalb der 12.2 mit einer neutralen Range über die 12.9 zur 13.2. Darüber bleibt die 13.500 die Zielzone

- Widerstände: 13.060 > 13.116 > 13.165 > 13.235 > 13.315 > 13.360 > 13.460/.500 > 13.570 > 13.600

- Unterstützungen: 13.035 > 13k > 12.960/.950 > 12.870 > 12.830 > 12.730 > 12.690/.660 > 12.628/.610 > 12.570/.540 > 12.490 > 12.444 > 12.365/.350 > 12.255 > 12.241/.227 > 12.165 > 12.095 > 12k > 11.950 > 11.845 > 11.680 > 11.600 > 11.550 > 11.447 > 11.410 > 11.370 > 11.266 > 11.245 > 11.125 > 11.030 > 10.860 > 10.770/.730 > 10.560/.525 > 10.425 > 10.370/.330 > 10.200/.100 > 10.040 > 9.700 > 9.320 > 9.100/8.970 > 8.685 > 8.250/8.130 > 7.985 > 7.600/7.500 > 7.200 > 7k

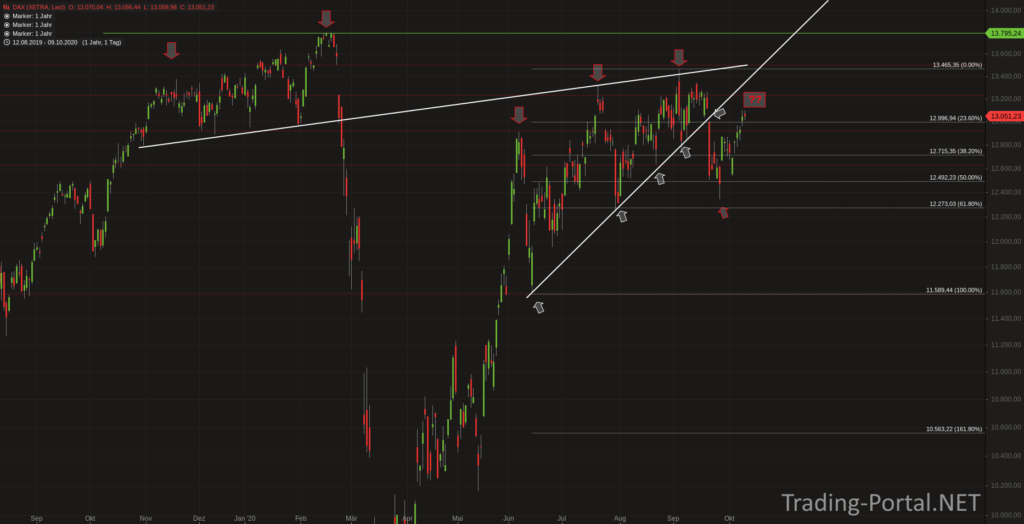

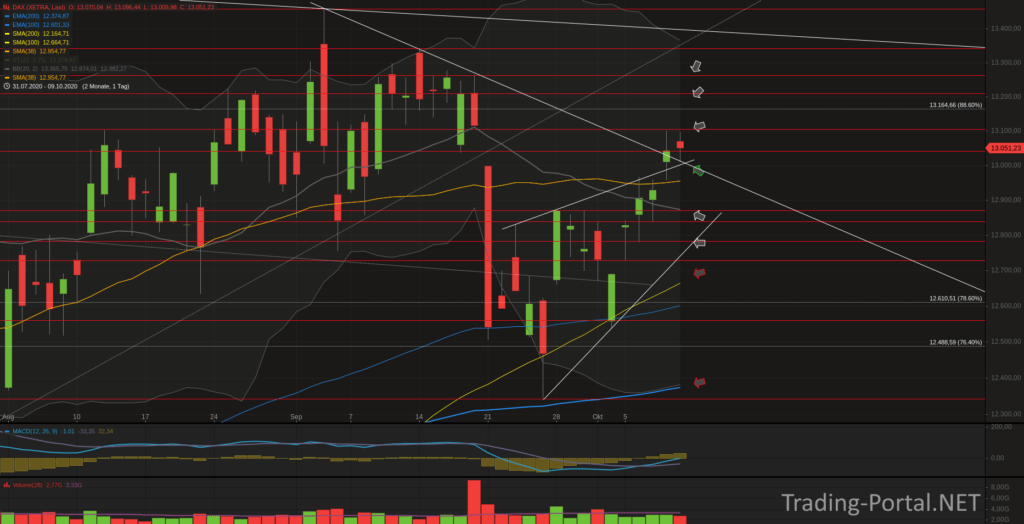

Xetra-DAX Wochenchart.

Blicken wir in den Wochenchart, wo der DAX nach Bruch des Juni-Aufwärtstrends und Test der Supportzone eine bullische Gegenbewegung einleiten konnte. Die 13k/.035 stellen einen ersten wichtigen Support dar.

Oberhalb können die Bullen direkt Akzente zur 13.1 und dem Gap bei .116 setzen. Darüber folgt der Cluster .165 und die .210/.235, ab wo der Weg vor stärkeren Widerständen steht. Bei Bruch sei die .315/.340 zu nennen.

Unterhalb der 13k rücken die 12.870 wieder in den Blickpunkt und der Aufwärtsimpuls der Vorwoche könnte sich als Fehlausbruch erweisen. Das Vorwochentief in Kombination mit dem mittleren Bollingerband bei 12.730 stellen einen ersten wichtigen Wochensupport dar. Darunter folgen Marken bei .610/.540/.490/.380/.340.

Zusammengefasst für das Bild im Wochenchart.

- Oberhalb der 12.2 bleiben die Bullen stets im Vorteil.

- Widerstände: 13.050 > 13.100/.116 > 13.165 > 13.210/.235 > 13.315 > 13.340 > 13.460/.500 > 13.570 > 13.600

- Unterstützungen: 13.035 > 13k > 12.960 > 12.870 > 12.830/.780 > 12.730 > 12.680 > 12.610 > 12.540 > 12.490 > 12.380/.340 > 12.255 > 12.241/.227 > 12.165 > 12.095 > 12k > 11.950 > 11.825 > 11.680 > 11.600 > 11.540 > 11.447 > 11.390 > 11.290 > 11.125 > 11.075/.030 > 10.985/.925 > 10.880 > 10.760/.740 > 10.700 > 10.525 > 10.465/.425 > 10.370/.330 > 10.250 > 10.160 > 10.135/.100 > 10.045 > 9.840 > 9.700 > 9.627 > 9.520 > 9.320 > 9.200 > 9.100/8.970 > 8.685 > 8.250 > 8.130 > 7.985 > 7.600/7.500 > 7.200 > 7k

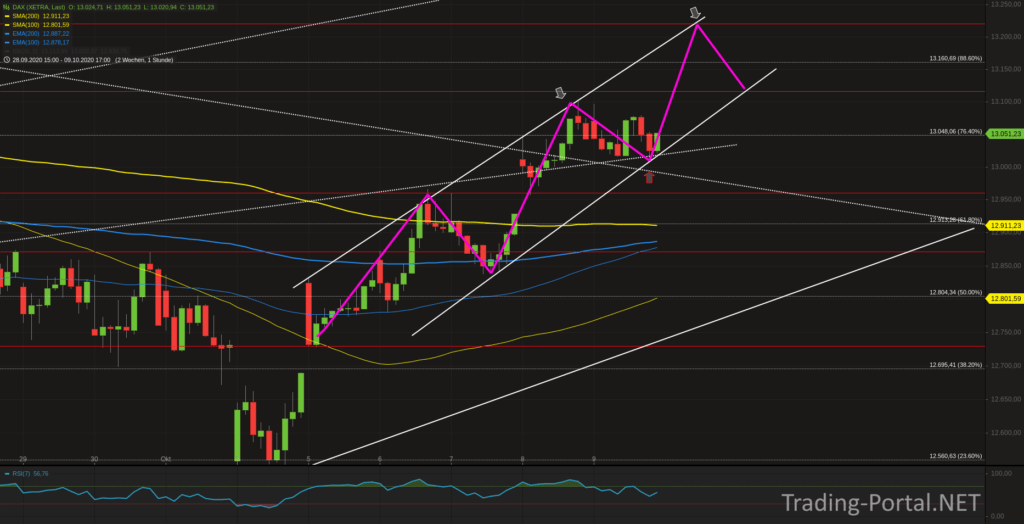

Xetra-DAX Tageschart & Stundenchart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tages- und Stundenchart:

- Der DAX oberhalb der 13k auf Ausbruchniveau und innerhalb eines Trendkanals. 13k und 13.035 müssen daher zum Wochenauftakt verteidigt werden.

- Oberhalb bieten sich Anschlusskäufe über das Vorwochenhoch (.100) zum Gap bei .116 direkt an. Kleine Zwischenzone .050/.070. Oberhalb der .116 wird der Bereich zur .165 und anschließend zur .210/.235 aktiviert.

- Unterhalb der 13k bildet der GD38 bei 12.960 einen ersten Support. Bei Bruch trübt sich das Bild wieder über die .900 zur .870 ein. Darunter sind die .840 & .780 zu nennen.

Zusätzlich relevante Marken im Tageschart.

- Widerstände: 13.050/.070 > 13.100/.116 > 13.165 > 13.210/.235 > 13.260 > 13.315 > 13.340 > 13.460 > 13.500 > 13.570 > 13.600

- Unterstützungen: 13.035 > 13k > 12.960 > 12.930/.900 > 12.870 > 12.840 > 12.780 > 12.730 > 12.680 > 12.610 > 12.540 > 12.490/.470 > 12.380/.340 > 12.255 > 12.241/.227 > 12.165 > 12.095 > 12k > 11.950 > 11.825 > 11.680 > 11.600 > 11.550 > 11.460 > 11.430/.390 > 11.245/.230 > 11.195/.185 > 11.125 > 11.075/.030 > 10.985/.950/.925 > 10.860 > 10.760/.740 > 10.700 > 10.525 > 10.465/.425 > 10.390/.330 > 10.260 > 10.165 > 10.135/.100 > 10.045 > 9.985 > 9.840 > 9.700 > 9.627 > 9.460 > 9.320 > 9.050/8.970 > 8.685 > 8.400 > 8.250 > 8.130 > 7.985 > 7.600/7.500 > 7.200 > 7k

Die Analyse im Detail, sowie zusätzliche Informationen, gibt es wie immer im Video am Ende des Beitrags.

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Der Marktüberblick im Video:

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?