Die vergangene Handelswoche endete für die Aktienmärkte positiv, wobei der DAX als Outperformer glänzte und mit sieben aufeinanderfolgenden Rekordhochs die beste Serie seit 2015 verzeichnete. Auch die US-Indizes zogen mit und konnten in 17 Handelswochen 15 grüne Wochen verbuchen. Die anhaltende Rallye wird weiterhin vom Momentum und der großen Hoffnung auf Durchbrüche im Bereich der künstlichen Intelligenz (KI) getrieben. Die Inflationsdaten aus Deutschland und der Eurozone zeigen einen weiteren Rückgang, allerdings bleibt die Kerninflation relativ stabil, was darauf hindeutet, dass erste Zinssenkungen frühstens ab Juni wahrscheinlich sind, ohne jedoch in eine große Zinswende zu münden. In den USA hingegen bleiben die Inflationsdaten aufgrund der robusteren Konjunktur stabil, was eine Verschiebung der geldpolitischen Lockerung wahrscheinlicher macht. Trotz dieser Entwicklungen ignorieren die Aktienmärkte in ihrer aktuellen Euphoriephase sämtliche Risiken.

Die neue Handelswoche verspricht zahlreiche wichtige Wirtschaftsdaten, die als stärkere Impulsgeber dienen könnten. Besonders die Veröffentlichung der Arbeitsmarktdaten aus den USA wird erwartet. Ein erneut starker Arbeitsmarktbericht könnte den Lohndruck und somit die Inflation weiter beeinflussen. Zudem steht die Anhörung von Fed-Chef Jerome Powell vor dem US-Senat und dem Repräsentantenhaus an, was von großem Interesse für die Märkte sein dürfte. Am Donnerstag wird der Zinsentscheid der Europäischen Zentralbank (EZB) von EZB-Präsidentin Christine Lagarde verkündet. Es wird erwartet, dass die EZB weiterhin abwartend agiert und Zinssenkungen noch nicht in Aussicht stellt. Zusätzlich werden zahlreiche Wirtschaftsdaten veröffentlicht, darunter die Industrieproduktion und die Industrieauftragslage sowohl für Deutschland als auch für die USA.

Wichtige Wochentermine:

- Montag:

- 10:30 Uhr Eurozone sentix-Konjunkturindex März

- Dienstag:

- 09:55 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor Februar (endgültig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor Februar (endgültig)

- 11:00 Uhr Eurozone Erzeugerpreise Januar

- 16:00 Uhr USA Auftragseingang Industrie Januar

- 16:00 Uhr USA ISM-Einkaufsmanagerindex Dienstleistungssektor Februar

- Mittwoch:

- 08:00 Uhr BRD Handelsbilanzsaldo Januar

- 11:00 Uhr Eurozone Einzelhandelsumsätze Januar

- 14:15 Uhr USA ADP-Beschäftigtenzahl ex Agrar Februar

- 16:00 Uhr USA JOLTS-Daten (offene Stellen) Januar

- 16:00 Uhr USA Anhörung von Fed-Chef Powell vor Ausschuss des Repräsentantenhauses

- 20:00 Uhr USA Beige Book der Fed

- Donnerstag:

- 04:00 Uhr China Handelsbilanz Februar

- 08:00 Uhr BRD Auftragseingang Industrie Januar

- 14:15 Uhr Eurozone EZB-Zinsentscheid

- 14:30 Uhr USA Anträge auf Arbeitslosenhilfe Vorwoche

- 14:45 Uhr Eurozone EZB-Pressekonferenz

- 16:00 Uhr USA Anhörung von Fed-Chef Powell vor Bankenausschuss des Senats

- Freitag:

- 08:00 Uhr BRD Industrieproduktion Januar

- 08:00 Uhr BRD Erzeugerpreise Februar

- 11:00 Uhr Eurozone BIP Q4 (endgültig)

- 14:30 Uhr USA Arbeitsmarktbericht Februar

Hinweis: Hole mehr aus Trading-Portal.NET und aktiviere Deinen Informationsvorsprung mit Trading-Portal.NET Premium. Alle Vorteile ansehen.

Trading-Portal.NET Newsletter abonnieren:

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (orange), Dow Jones (gelb) , Russell 2000 (lila) und DAX seit Jahresbeginn 2024.

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth (Nasdaq) & Value weiterhin auf einem Rekordhoch.

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 erneut mit einer Gewinnwoche und Allzeithoch. Der Impuls seit Ende Oktober ist weit ausgedehnt, aber Umkehrsignale werden weiter konsequent gemieden; im Gegenteil: die Zwischenkonsolidierungen verlaufen in bullischen Mustern. Oberhalb der 5.070 bleibt direkt ein Cluster zur 5.150 aktiv. Darüber öffnet sich die Tür zur 5.200. Unterhalb droht hingegen der Weg über die 5.020 erneut zur 4.960. Bei Bruch erste Eintrübung zur 4.9.

Der Dow Jones handelte innerhalb der Vorwochenrange, ohne jedoch den ersten Support zu verletzen. Die November-Rallye ist weit ausgedehnt, aber bisher fehlen die Umkehrtendenzen. Bei Top-Bildung muss eine Konsolidierung zur 36k eingeplant werden. Steigender Keil seit Januar aktiv, welcher auf dem langsamen Weg zur 39.4 deckeln dürfte. Oberhalb würde sich hingegen die Tür zur 40k öffnen. Unterhalb der 38.8 steht wieder der neutrale Cluster 38.3/38k. Erst Bei Bruch Eintrübung.

Der Nasdaq100 nach 3 Wochen innerhalb einer Seitwärtsrange mit einem knappen neuen Allzeithoch. Der Index steht nach +30% seit November vor einer fertig ausgebildeten großen Impulsbewegung. Der Abschluss der 5. Welle würde die Tür für eine mehrwöchige Konsolidierung öffnen. Das Signal dafür wird bisher konsequent gemieden. Oberhalb der 17.7 bleibt eine Range zur 18.4 aktiv. Darüber Chance auf 18.6/18.7. Unterhalb würde sich die Tür zur 17.3 und 17k öffnen. Darunter droht die Konsolidierung der Novemberbewegung mit weitere Ziele bei 16.6.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit den 1980-er Jahren. Während Corona wurde der 40-jährige Aufwärtstrend getestet und verteidigt.

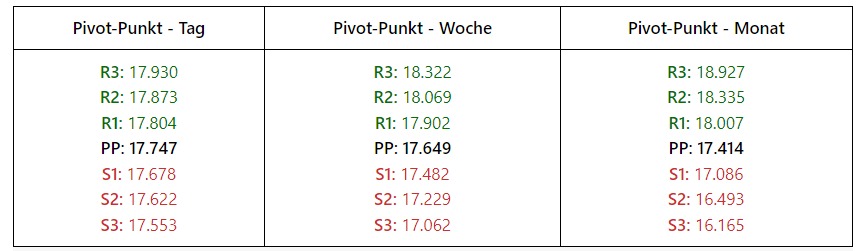

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Februar.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2024.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart. Zu sehen der Corona-Crash und die nachfolgende Rallye, welche 2022 bullisch konsolidiert und ab Oktober 2022 bullisch aufgelöst wurde. 2023 hat sich zudem eine Cup & Handle ausgebildet, die eine gute bullische Grundlage für 2024 darstellt. Oberhalb der 17.4 wird die Tür zur 18k geöffnet. Nachfolgend 18.4. Unterhalb muss nach der 17k hingegen ein Konsolidierng in Bereich der 16.3 eingeplant werden.

Der Blick auf den Wochenchart, wo der DAX den Herbstanstieg nur bis zum 23,6-er Fibu-Level konsolidierte. Verdächtig flach, allerdings erfolgt die Auflösung zunehmend impulsiv, wovon oberhalb der 17.4 auch mit höherer Wahrscheinlichkeit ausgegangen werden muss. Erst bei Bruch zurück muss ein Warnsignal ausgesprochen werden. Die erste neutrale Range verläuft von 17.4 zur 17.8. Oberhalb öffnet sich der Cluster zur 18.050 und anschließend 18.2. Unterhalb wäre hingegen die Spanne zur 17.150 zu nennen. Anschließend folgen 17k/16.850.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Der Ausblick im Videoformat

Weitere interessanten Informationen

- Im Trading-Chat verpasst ihr gar nichts mehr an den Märkten!

- Was machen die Profis? Der „Commitments of Traders“ (COT)-Report jede Woche aktuell und auf deutsch!

- Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden? >> Social Trading