Keine Jahresendrally – „Pain is coming“

Hoffnungen verpuffen…

Die Aktienmärkte konnten mit Schwung in die erste Woche des Oktobers starten, welcher in der Historie häufig den Auftakt in die positive Saisonalität stellt. Angetrieben wurden die Märkte abermals durch die Hoffnung auf ein baldiges Einlenken der Notenbanken und damit ein Ende der Straffungspolitik. Äußerungen mehrerer Fed-Mitglieder und vor allem der robuste US-Arbeitsmarktbericht sorgten zum Wochenabschluss jedoch für Ernüchterung. Die Notenbanken sind bereit die Geldpolitik in eine Rezession hinein weiterhin deutlich zu straffen.

Alle Blicke auf die Inflation

Es bietet sich jedoch nochmal die Chance den „Hoffnungstrade“ wiederzubeleben. In der kommenden Handelswoche stehen die neuen US-Erzeuger- und Verbraucherpreise im Fokus. Ein deutlicher Rückgang könnte die Bullen wieder in die Offensive bringen. Eine weiterhin stabile Inflation dürfte die Aktienmärkte hingegen weiter unter Druck setzen. Die übergeordneten Chartbilder senden bereits immer größere Warnsignale aus. Die Hoffnungen auf eine Jahresendrally könnten dann eine bittere Enttäuschung erfahren.

Außerdem stehen u. a. das Sitzungsprotokoll der Fed und das USA Konsumklima Uni Michigan im Blickpunkt der Anleger. Die Berichtssaison für das 3. Quartal startet ebenso.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 10:30 Uhr Eurozone sentix-Konjunkturindex Oktober

- Dienstag:

- %%

- Mittwoch:

- 10:00 Uhr Eurozone Industrieproduktion August

- 14:30 Uhr USA Erzeugerpreise September

- 20:00 Uhr USA FED Sitzungsprotokoll

- Donnerstag:

- 08:00 Uhr BRD Verbraucherpreise September (endgültig)

- 14:30 Uhr USA Verbraucherpreise September

- Freitag:

- 04:00 Uhr China Erzeugerpreise September

- 08:00 Uhr Großhandelspreise September

- 14:30 Uhr USA Einzelhandelsumsatz September

- 16:00 Uhr USA Konsumklima Uni Michigan Oktober (vorläufig)

Blicken wir auf einige interessante Chartbilder:

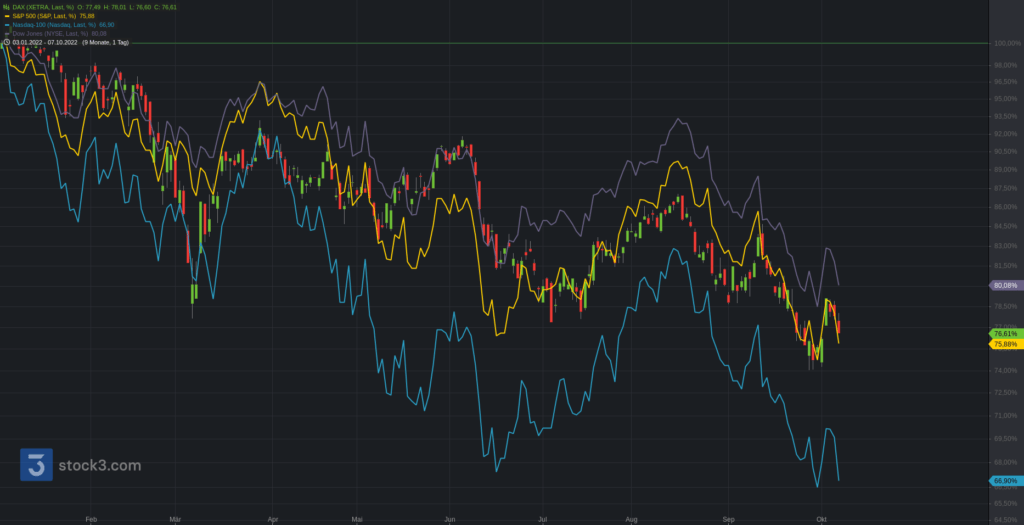

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Vor allem Wachstumstitel Nasdaq100 (-32,36%) sind besonders stark unter Druck geraten. DAX (-22,74%), S&P500 (-23,64%) und Dow Jones (-19,38%) folgen mit etwas Abstand.

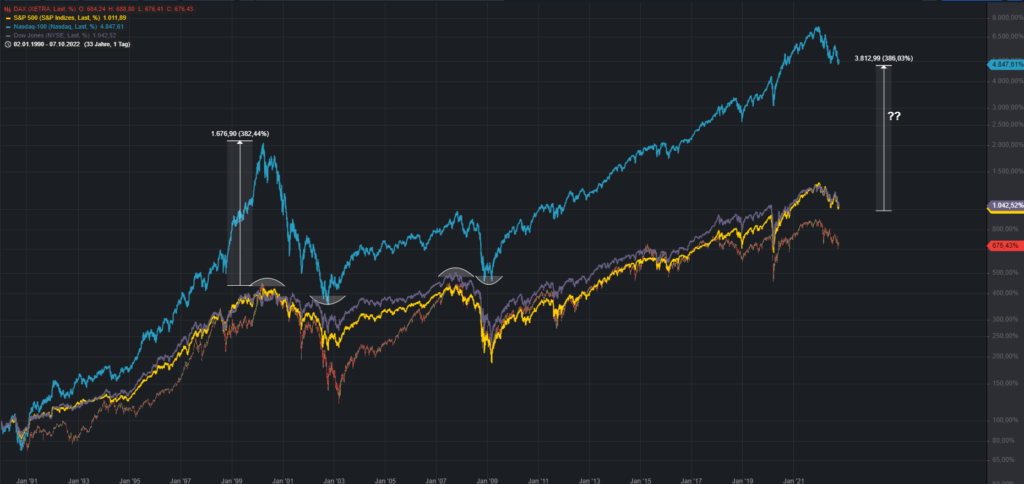

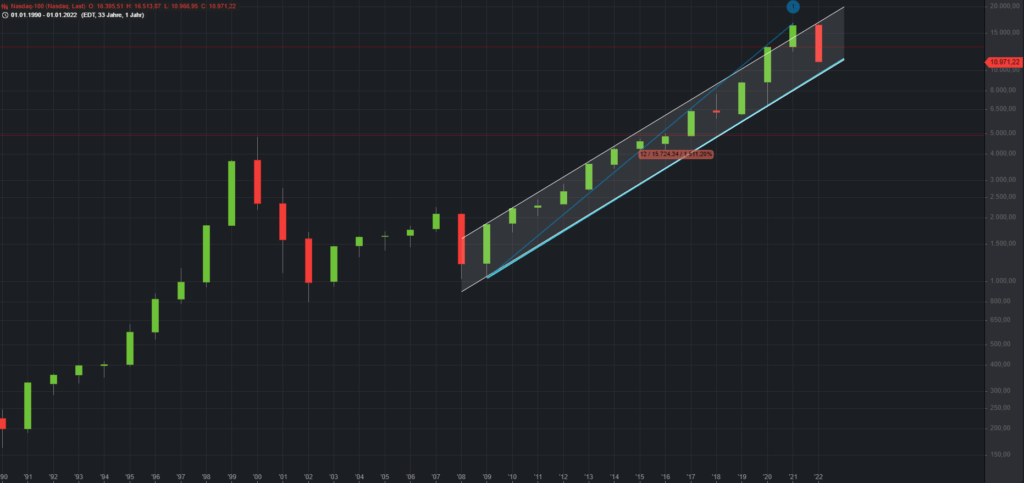

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit Jahresauftakt fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern.

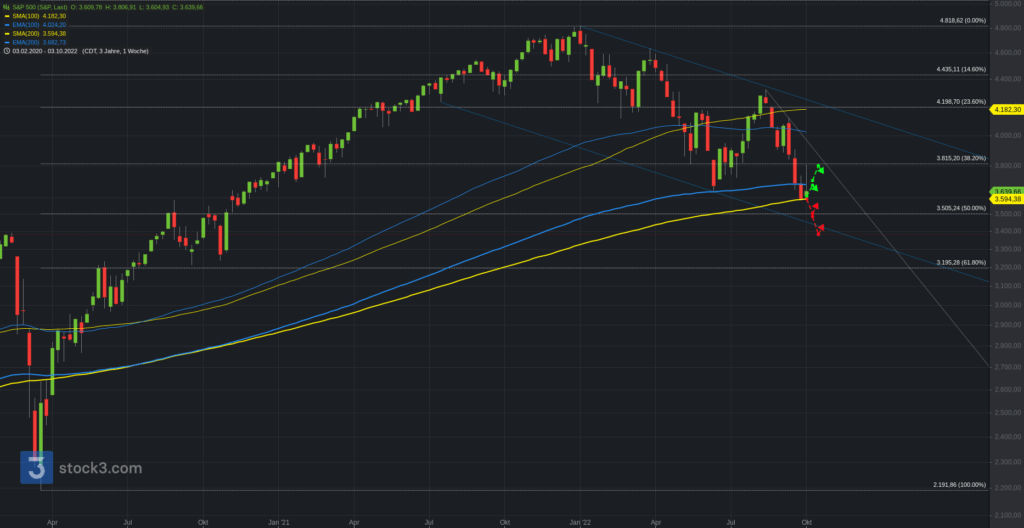

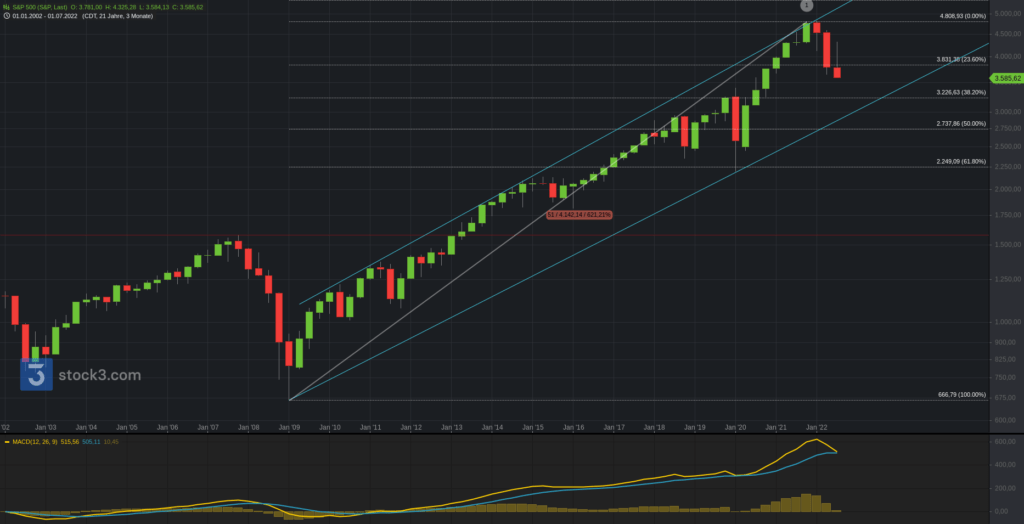

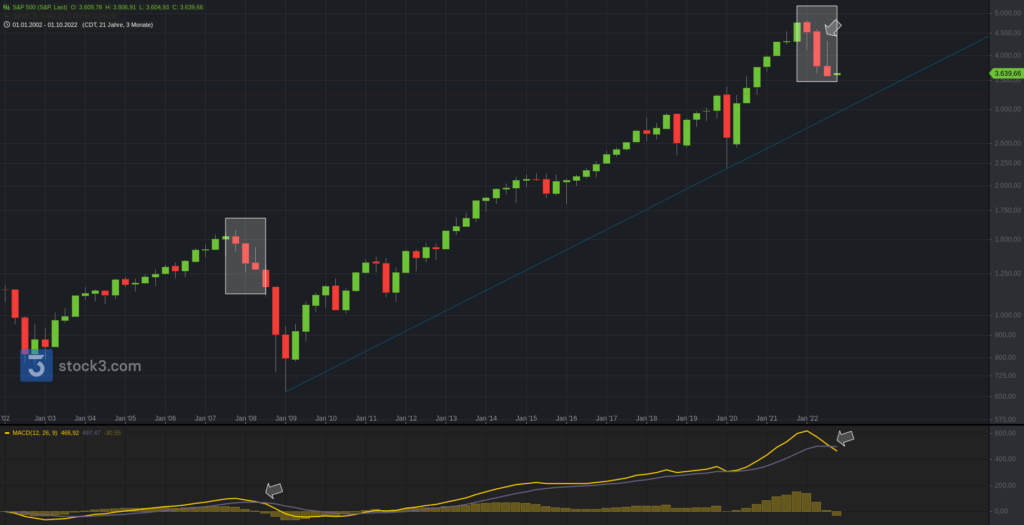

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 mit einer bärischen Umkehr und mahnender Inselumkehr in der vergangenen volatilen Handelswoche. Der Bereich um 3.600 (sma200 – weekly) stellt eine wichtige Supportzone. Oberhalb ist eine Spanne zur 3.700 und 3.750 weiterhin aktiv. Darüber die Fortsetzung zur 3.815 und 3.850. Unterhalb drohen die weitere Eintrübung und Range zur 3.505. Darunter 3.440.

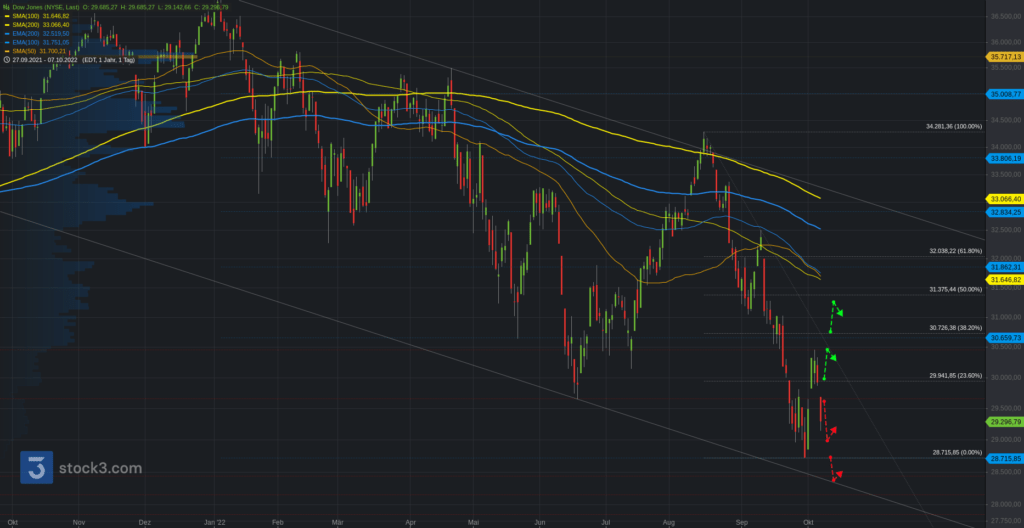

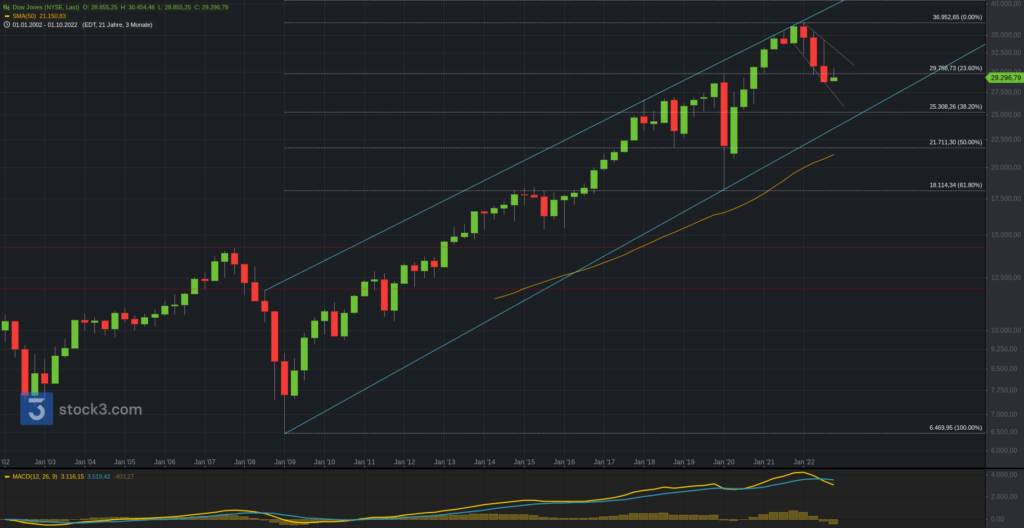

Der Blick zum Dow Jones, wo der Index ebenso auf Jahrestief das Quartal beenden musste. Oberhalb der 29.650 können die Bullen die Spanne zur 29.940 halten. Bei Bruch geht es wieder zur 30.450 und anschließend .730. Unterhalb steht hingegen die Range zur 29k und 28.715. Bei Bruch 28.440 und .150. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

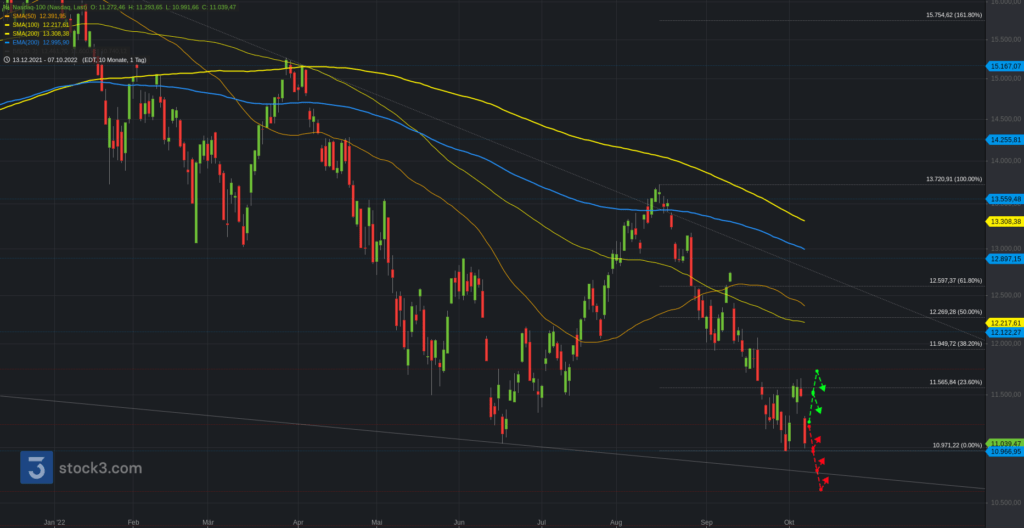

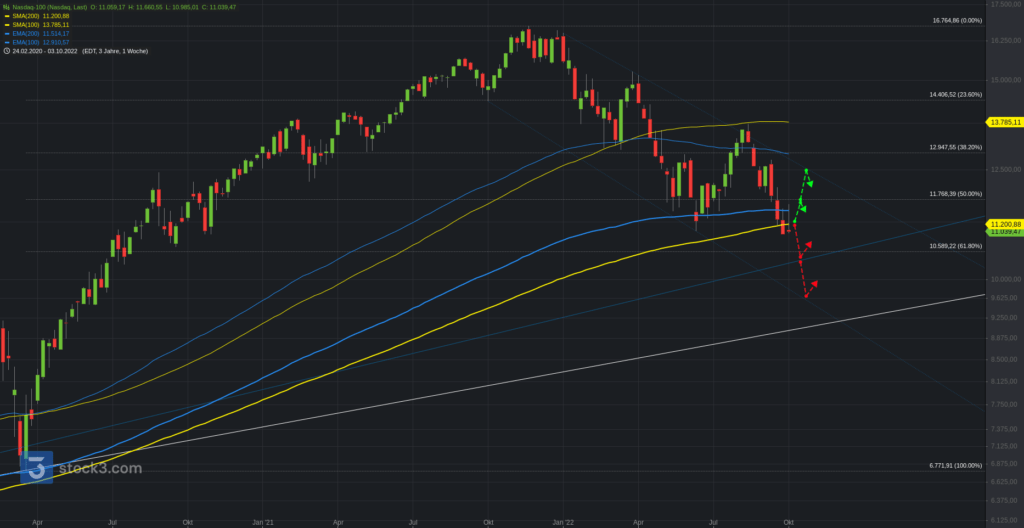

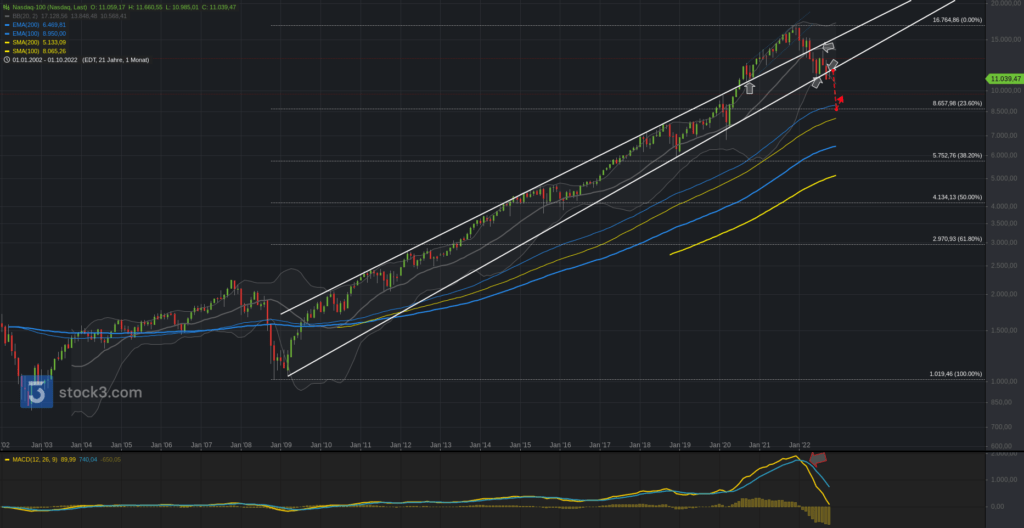

Der Nasdaq100 als diesjähriger Underperformer ebenso mit Quartalsende am Jahrestief. SKS-Formation weiter aktiv. Die 11.200 stellen eine neutrale Zone. Oberhalb bleibt die Range zur 11.500/.550 aktiv. Darüber 11.750 und 11.950. Unterhalb wird die aktivierte SKS-Formation weiter Druck ausüben und den Nasdaq zur 10.800 drücken. Darunter folgen 10.600 und das SKS-Ziel bei 10.300. Das Stagflations- und geldpolitische Szenario bleibt ein schwieriges Umfeld für „Growth“.

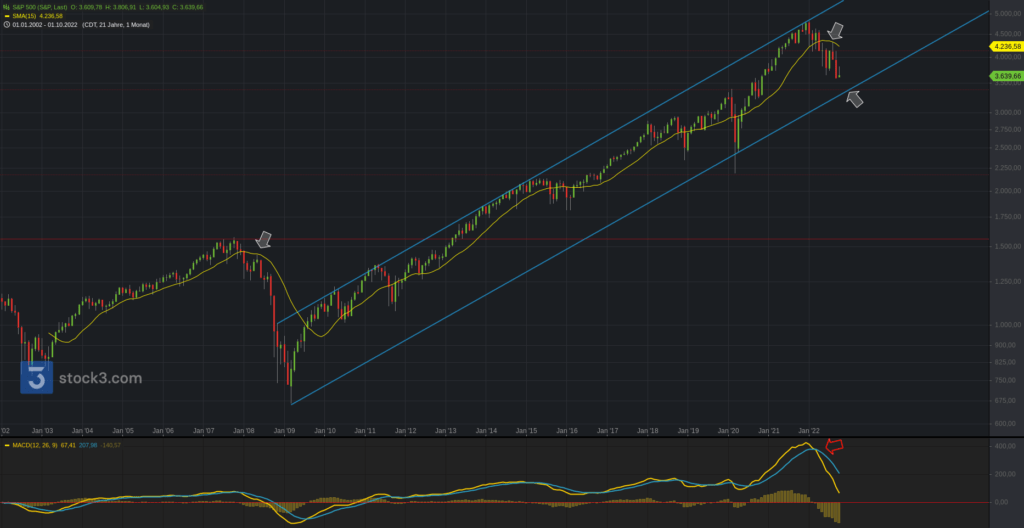

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

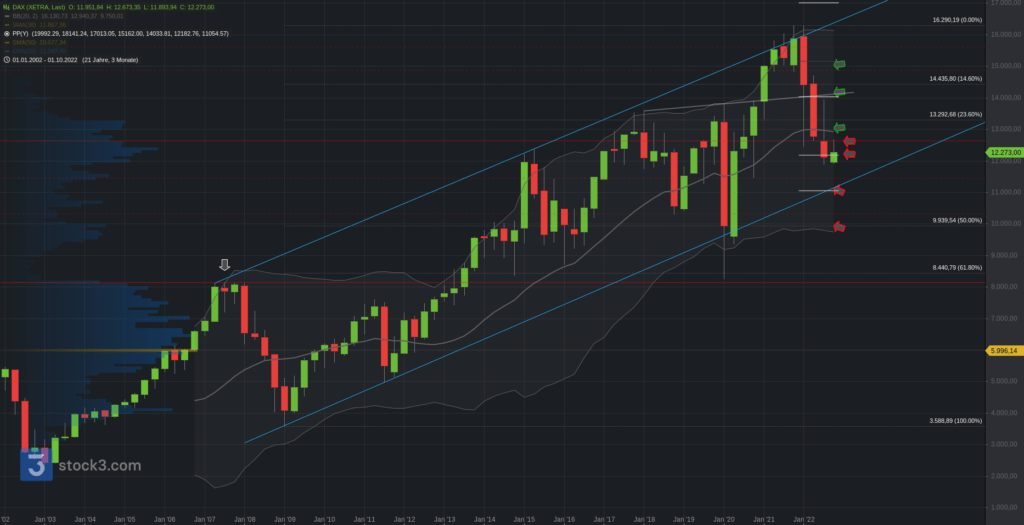

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990, wo der DAX nun die 3. rote Quartalskerze in Folge ausgebildet hat. Das gab es zuletzt inmitten der Finanzkrise 2008 und zur Dotcom-Bubble im Jahr 2000.

Unterhalb der 12.180 droht eine weitere Abverkaufswelle Richtung 11k. Markiert sind im Chart auch die letzten beiden großen Bärenmärkte. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Folgende übergeordnete Cluster sind nun im Quartalschart zu nennen:

- 16k > 15.6 > 15.165 > 15k/14.8 > 14.4 > 14k > 13.3 > 13k > 12.600 > 12.180 > 11.5 > 11k > 9.900

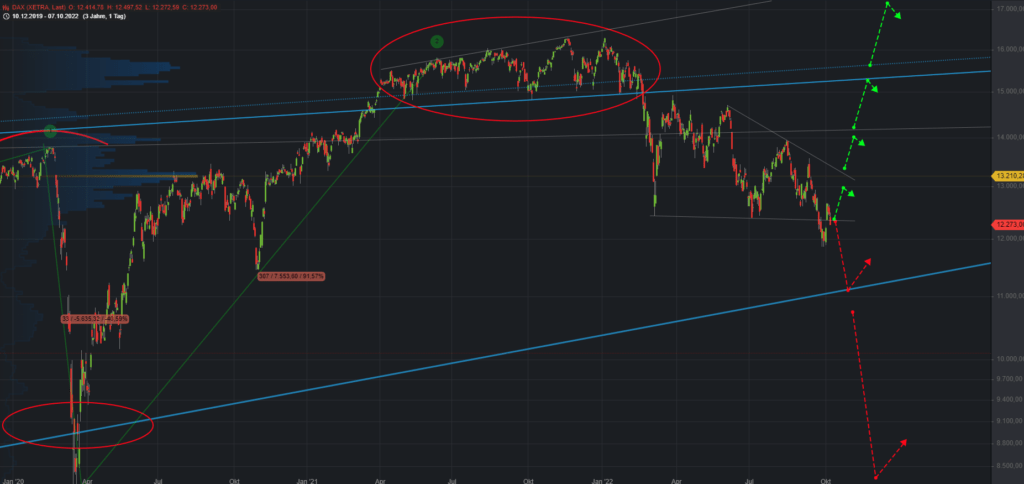

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 22-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Der Ukrainekrieg sorgte für ein bärisches Fehlausbruchszenario. Unterhalb der 15.1 bleibt die Keilformation somit aktiv. Die Unterkante verläuft momentan bei 11k, welche bei nachhaltigem Bruch durch die 12.2 in den Fokus rücken würde.

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Oktober.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2022.

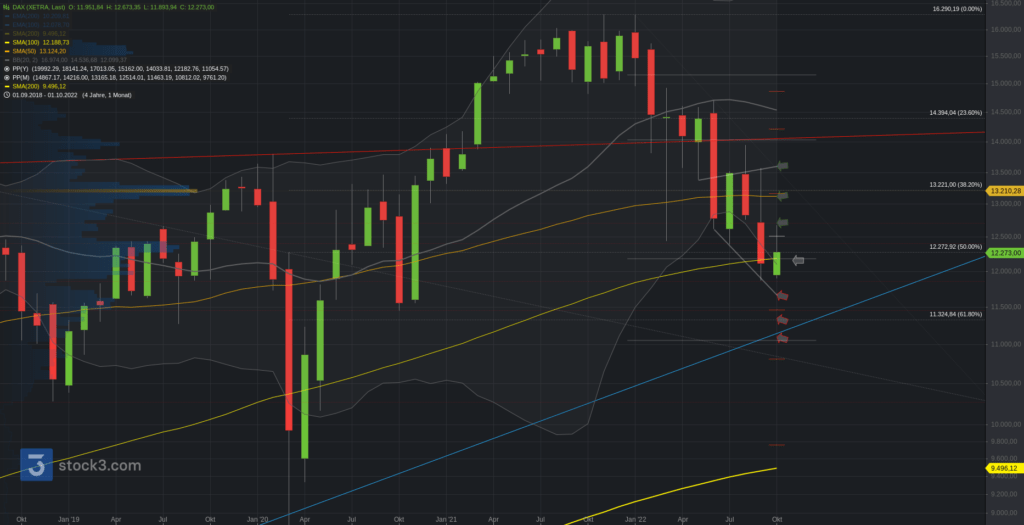

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX auf Monatsschluss September unter den Kombisupport an der 12.180. Oberhalb wäre die Spanne zur 12.400 und .700 wieder aktiv, welche zum Monatsauftakt direkt durchlaufen werden konnte. Bei Bruch Aufhellung zur 13.100. Unterhalb sei hingegen die 11.850 zur .670 aktiv. Darunter 11.450 und 11.300. Bei Bruch 11.050.

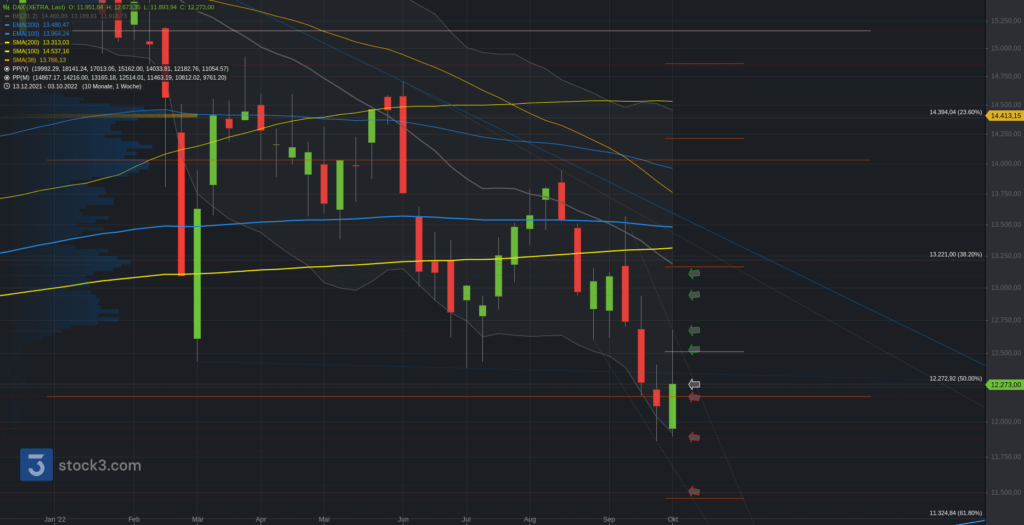

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX nach einer sehr volatilen Handelswoche eine bärisch angehauchte Wochenkerze zurücklässt. Die 12.270 stellen einen ersten relevanten Bereich.

Oberhalb können die Bullen einen Cluster über die 12.360 zur 12.515 anstreben. Darüber die Bewegung zur 12.670. Bei Bruch weitere Erholung zur 12.940 und 13.100.

Unterhalb steht hingegen die enge Spanne zur 12.180. Darunter 11.950 und .880. Bei Bruch nach der 11.790 weitere Eintrübung Richtung 11.670 und anschließend 11.550/.500/.460.

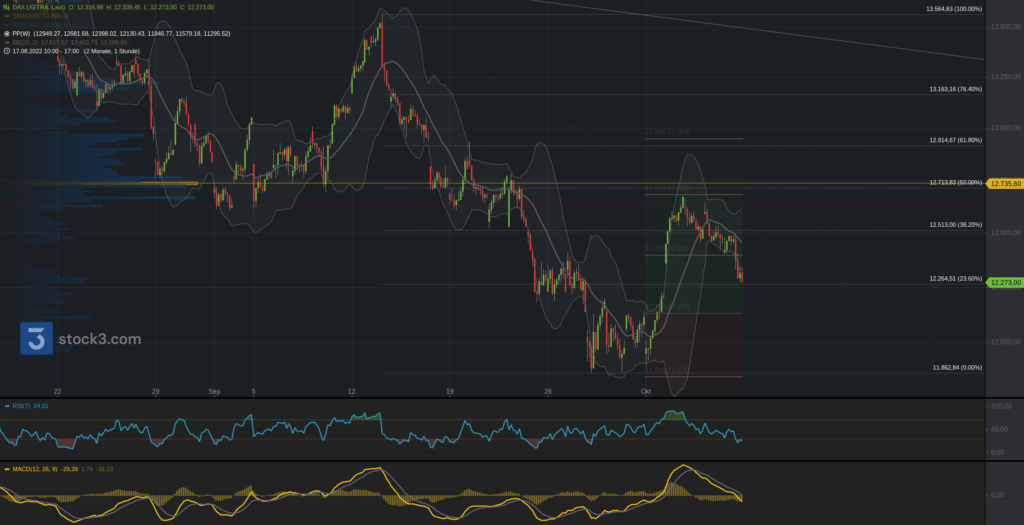

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?