Die Aktienmärkte waren zu lange mit dem klein-klein der Geldpolitik (25 Basispunkte mehr oder weniger) im Scheuklappenmodus abgelenkt und haben dabei den dicken im Elefanten im Raum übersehen. Der stärkste Straffungszyklus seit über 40 Jahren hinterlässt auch diesmal mit der ersten Bankenpleite (Silicon Valley Bank) ein erstes Opfer. Die Sorge vor einer ausufernden Bankenkrise ist plötzlich wieder omnipräsent.

Vor allem der Verzögerungseffekt der Geldpolitik von 6 bis 9 Monaten lässt Böses erahnen. So wird die komplette restriktive Geldpolitik erst im Herbst die Konjunktur voll erfassen. Jedes Einlenken der Notenbanken käme bei einem Systemereignis (mal wieder) zu spät! Bisher sind nur die Crypto- und Regionalbanken betroffen und ein Gegenlenken erscheint noch möglich. Die Notenbanken werden sich daher entscheiden müssen: Den Kampf gegen die Inflation unvermindert fortführen oder das Verhindern eines Systemereignisses. Diesen extrem schwierigen Spagat gilt es zu meistern. Der Konsument steht zunehmend unter Druck, teure Refinanzierungsrunden von Unternehmen und Staaten stehen in der Warteschlange. Viel Bedenkzeit bleibt den Notenbanken nicht.

Die neuen Inflationszahlen aus den USA (Dienstag) und die geldpolitischen Entscheidungen der EZB (Donnerstag) dürften nun unter ganz besonderer Beobachtung stehen.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick.

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- %%

- Dienstag:

- 13:30 Uhr USA Verbraucherpreise Februar

- Mittwoch:

- 03:00 Uhr China Industrieproduktion Februar

- 08:00 Uhr BRD Großhandelspreise Februar

- 11:00 Uhr Eurozone Industrieproduktion Januar

- 13:30 Uhr USA Erzeugerpreise Februar

- 13:30 Uhr USA Einzelhandelsumsatz Februar

- 13:30 Uhr USA Empire State Manufacturing Index März

- Donnerstag:

- 13:30 Uhr USA Baugenehmigungen Februar

- 13:30 Uhr USA Philadelphia-Fed-Index März

- 14:15 Uhr Eurozone EZB-Zinsentscheid

- 14:45 Uhr Eurozone EZB-Pressekonferenz

- Freitag:

- Großer Verfallstermin

- 11:00 Uhr Eurozone Verbraucherpreise Februar (endgültig)

- 14:15 Uhr USA Industrieproduktion Februar

- 15:00 Uhr USA Konsumklima Uni Michigan März (vorläufig)

Blicken wir auf einige interessante Chartbilder:

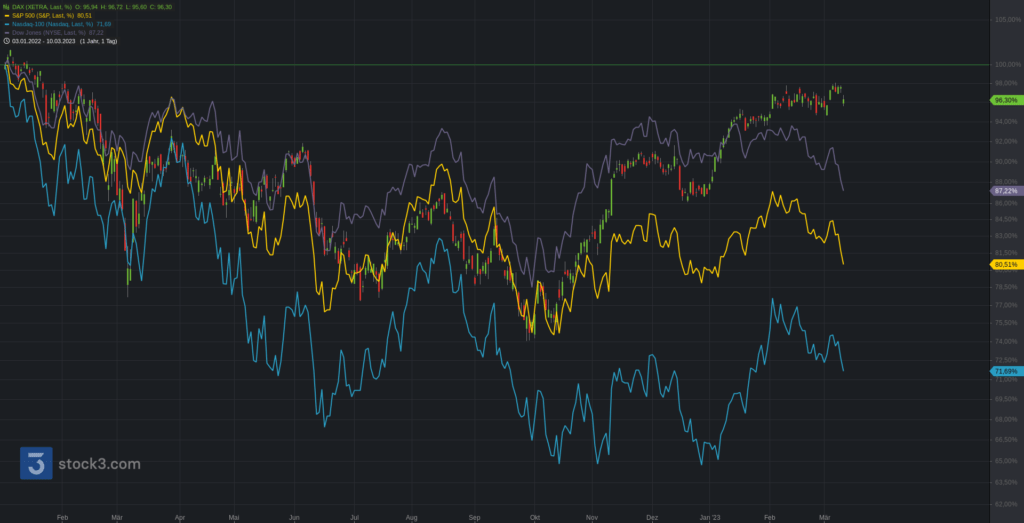

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn 2023. DAX (+10,80%), S&P500 (+0,58%), Dow Jones (-3,73%) und Nasdaq100 (+8,14%).

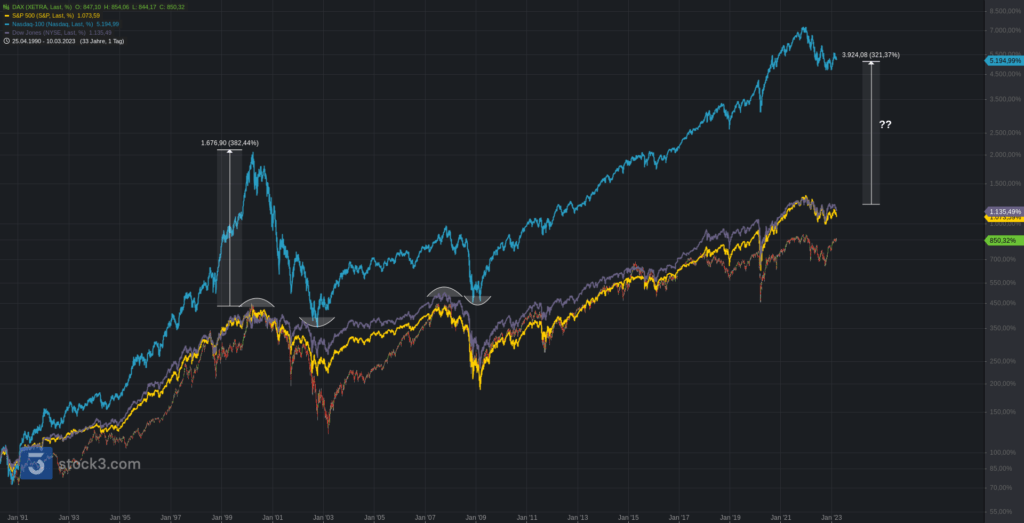

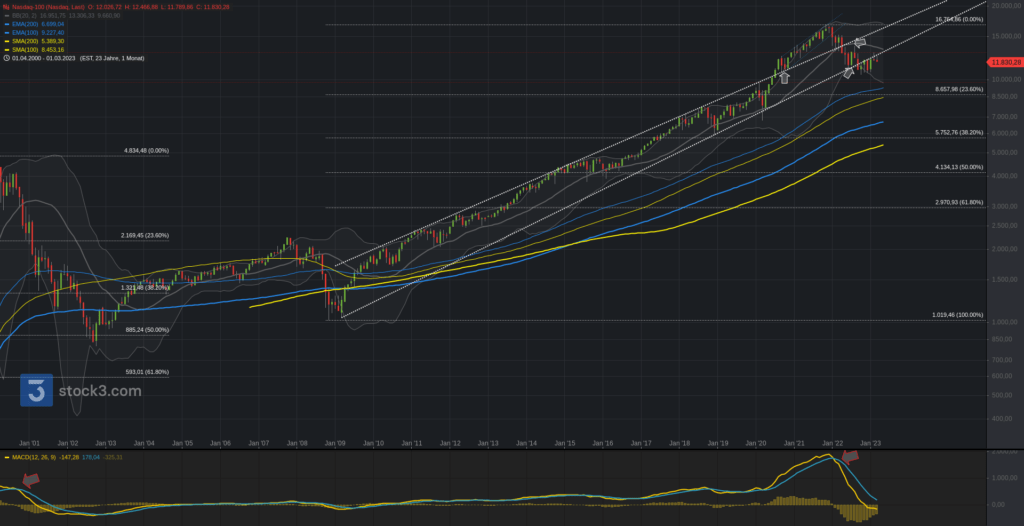

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit 2022 fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern. Der Bärenmarkt ist im breiten Markt bisher ohne Kapitulationsphase und eher als Korrektur zu werten.

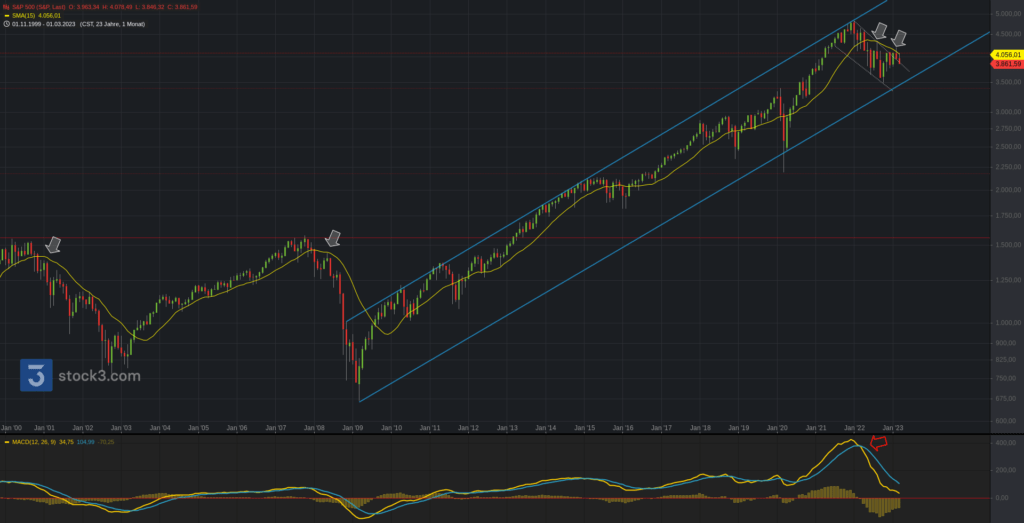

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 rutschte nach den Turbulenzen im Bankensektor auf Wochenschlussbasis wieder in den alten Abwärtstrend hinein. Eine große Bullenfälle könnte in der neuen Handelswoche bestätigt werden. Die 3.9/.940 stellen nun den wichtigen umkämpften Bereich. Oberhalb behalten die Bullen Oberwasser und eine erste Range zur 3.975. Darüber öffnet sich der Weg zum ema200 bei 4.010. Anschließend wieder stärkere Aufhellung möglich. Unterhalb rücken hingegen über die 3.850 die .800/.770 in den Blickpunkt. Darunter die 3.720. Bei Bruch trübt sich das Chartbild wieder Richtung Vorjahrestief ein.

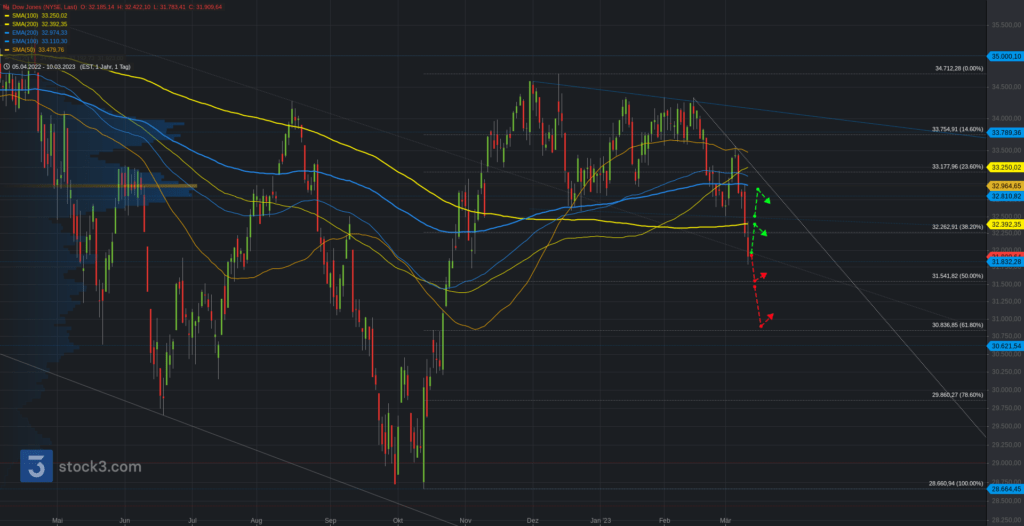

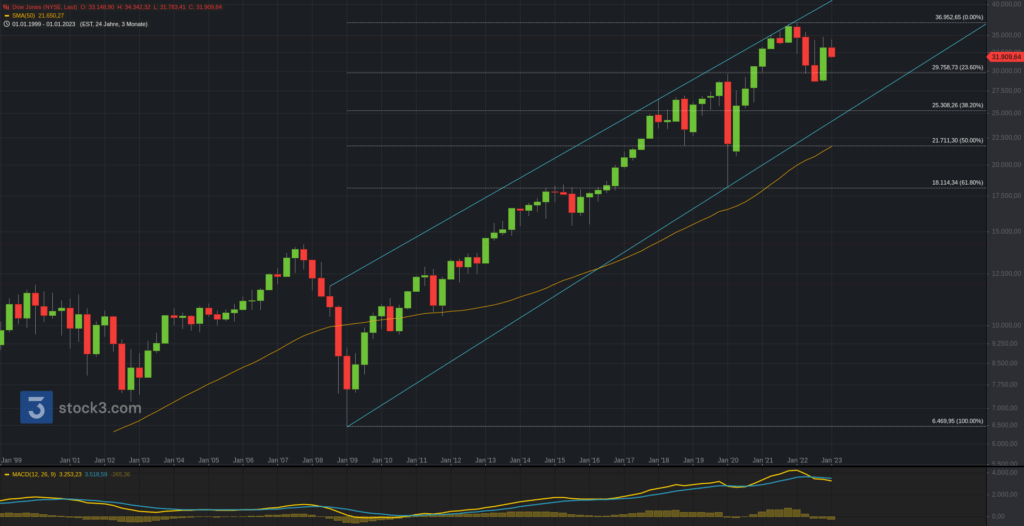

Der Dow Jones rutschte auf Wochenschlussbasis wieder auf den alten Abwärtstrend bei 32k und verletzte klar die 200-Tagelinie. Die 32.000 stellen einen ersten relevanten Bereich. Oberhalb wäre die Spanne zum sma200 bei 32.400 weiter aktiv. Darüber wäre nach der .500 erneut ein Lauf zur 33k am ema200 möglich. Bei Bruch 33.2 und im Anschluss weitere Aufhellung. Unterhalb steht hingegen die Range über die 31.800 zur .550. Darunter stärkerer Abgabedruck über die Gap-Zone 31.150 zur 30.850. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

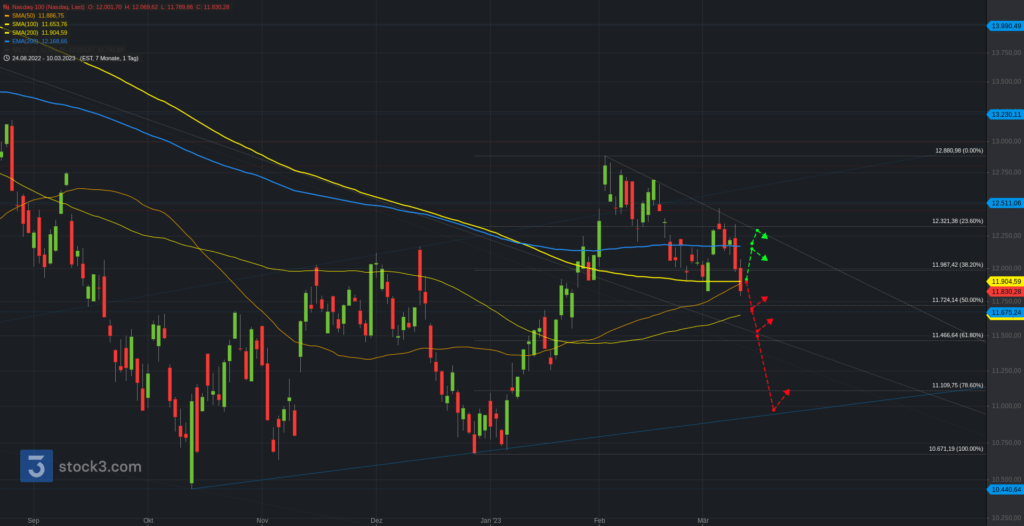

Der Nasdaq100 rutsche in der vergangenen Woche ebenso wieder unter seine 200-Tagelinien zurück und steht kurz vor der Ausbruchszone. Die Kombimarke am sma200 bei 11.900 stellt einen ersten wichtigen Bereich. Oberhalb rückt der ema200 bei 12.170 als nächster Widerstand in den Fokus. Darüber 12.3. Bei Bruch erneut Türöffner zur 12.5/12.6. Unterhalb wäre hingegen die 11.700 als nächster zu nennen. Darunter die wichtige Unterstützungszone 11.550. Bei Bruch würde das Chartbild wieder bärisch Richtung 11k kippen.

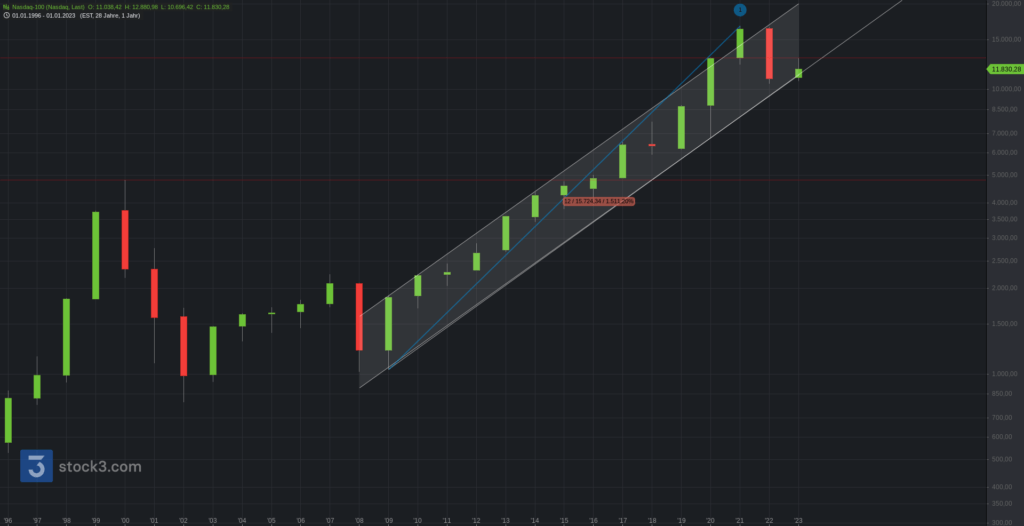

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

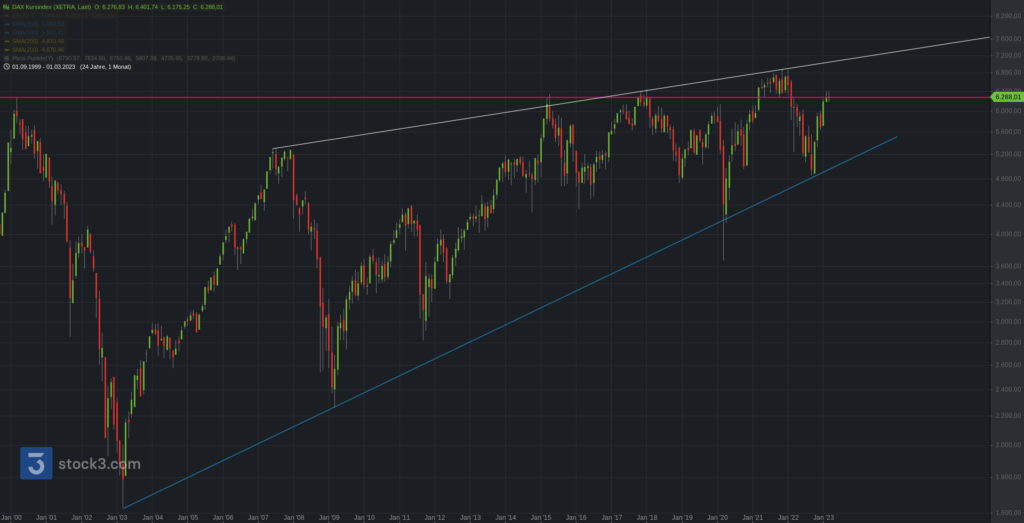

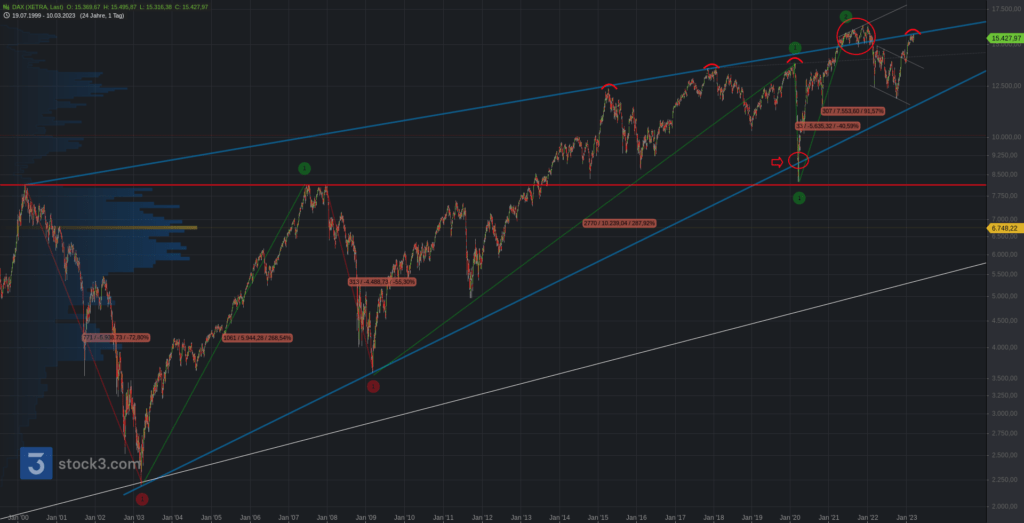

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990, wo der DAX nach drei roten Quartalskerze in Folge (gab es zuletzt inmitten der Finanzkrise 2008 und zur Dotcom-Bubble 2000) eine scharfe Gegenbewegung einleiten konnte. Ein nachhaltiger Bruch durch die Zone 14.8/15.1 würde das charttechnische Bild wieder nachhaltig aufhellen.

Folgende übergeordnete Cluster sind nun im Quartalschart zu nennen:

- 16k > 15.8 > 15.6 > 15.350 > 15.1k/14.8 > 14.5 > 14k > 13.6 > 13.3 > 13k > 12.600 > 12.180 > 11.850 > 11.450 > 11k

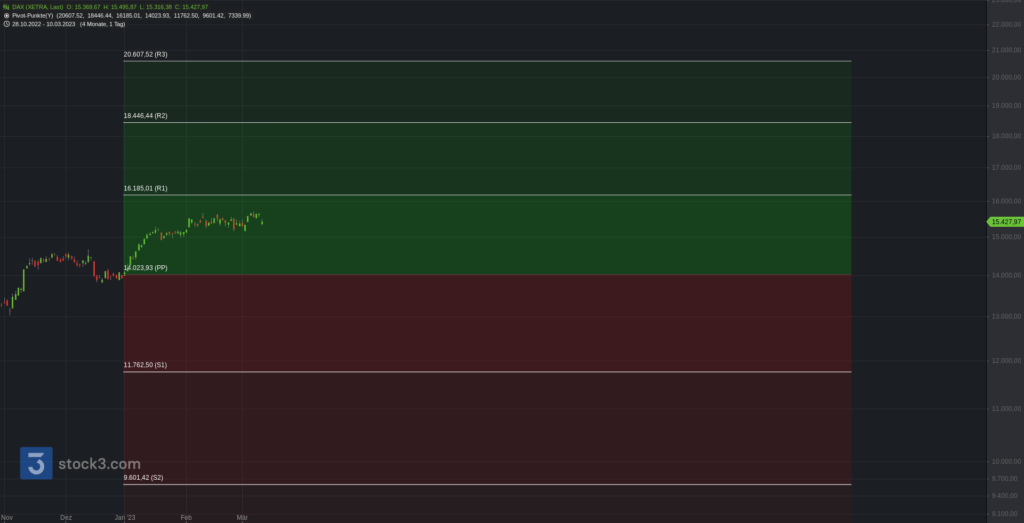

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat März.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2023.

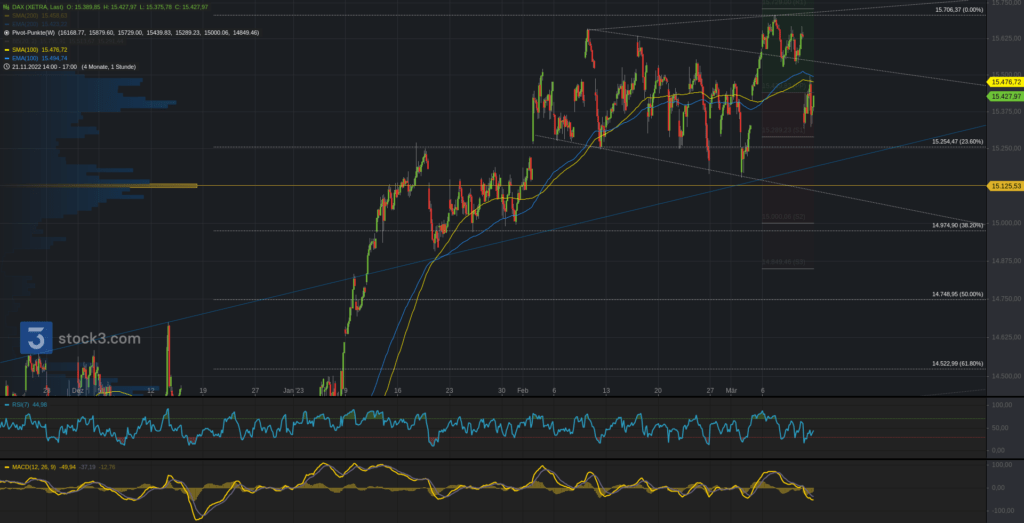

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

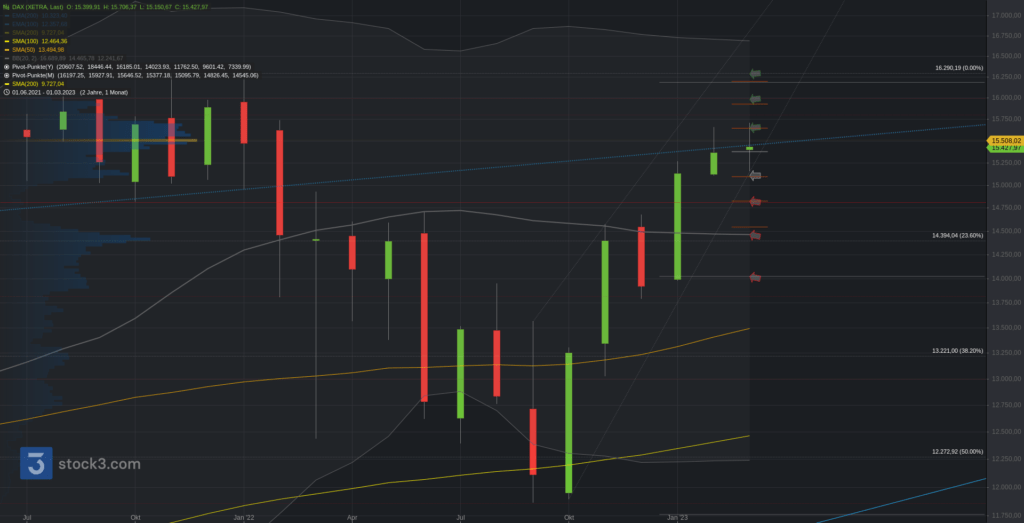

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit Oktober 30% zulegen konnte. Mit der 14.8/15k wurde eine wichtige Zone überwunden und bisher verteidigt. Die 15.1 stellen einen ersten relevanten Bereich im Monatschart. Oberhalb steht weiter die Range zur 15.650. Darüber 15.800 zur 16k. Bei Bruch 16.185/.290 (AZH). Unterhalb sei hingegen die Range zur Ausbruchszone 14.8 aktiv. Darunter erste Eintrübung zur 14.450. Bei Bruch Türöffner zum nächstgrößeren Support bei 14k/13.8.

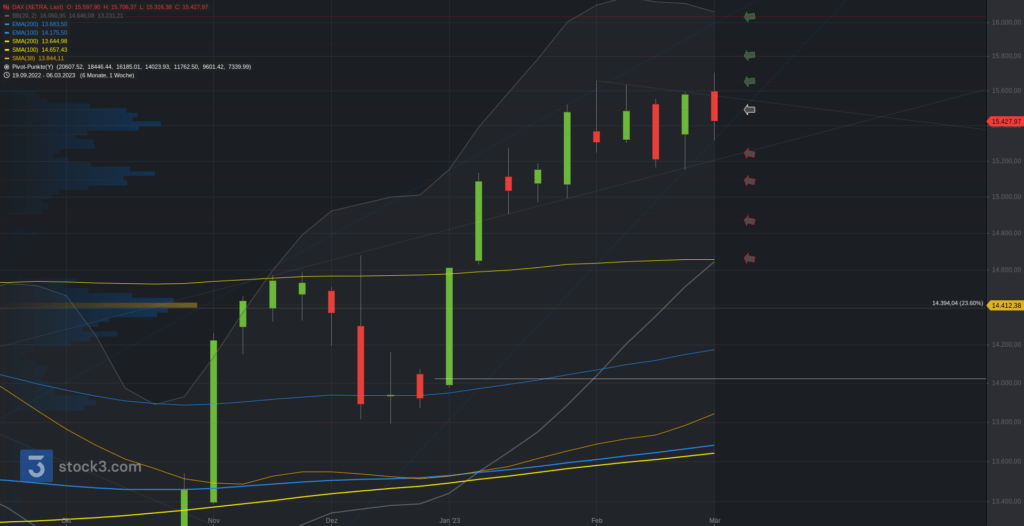

Der Blick zum Wochenchart, wo der DAX seit 5 Wochen innerhalb einer Range von 15.1 zur 15.6 konsolidiert. Gegenüber der Wall Street stellt er weiter den Outperformer. Die 15.490 stellen im Wochenchart einen ersten relevanten Bereich.

Oberhalb bleibt der Cluster zur 15.650 aktiv. Darüber folgt die weitere Aufhellung zur 15.800. Bei Bruch 15.880 zur 16.030.

Unterhalb steht hingegen eine erste Spanne über die .350 zur 15.250. Darunter die Eintrübung zur 15.095. Bei Bruch Rutsch in die wichtige Ausbruchs- und Supportzone 14.910/.870. Anschließend 14.660.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?