Die Aktienmärkte erwarten weiterhin hoffnungsvoll die Jahresendrally, welche mit der verkürzten Thanksgiving-Woche ihren inoffiziellen Startschuss erhält. Das Umfeld einer Endrally trübt sich hingegen stetig ein. Der Preisdruck überraschte erneut sehr stark auf der Oberseite (Erzeugerpreise in Deutschland auf 70-Jahreshoch), die Lieferkettenproblematik ist ungelöst, es gibt wieder erste Corona-Lockdowns & die Notenbanken geraten zunehmend unter Druck. Kein einfaches Unterfangen für die Bullen, aber zumindest bleibt die Liquiditätsflut auf einem Rekordhoch; der wichtigste Antreiber.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 16:00 Uhr USA Verkauf bestehender Häuser Oktober

- Dienstag:

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe November

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor November November

- 09:30 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe November

- 09:30 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor November November

- 15:45 Uhr USA Einkaufsmanagerindex Verarbeitendes Gewerbe November

- 15:45 Uhr USA Eurozone Einkaufsmanagerindex Dienstleistungssektor November November

- 15:15 Uhr USA Industrieproduktion Oktober

- Mittwoch:

- 10:00 Uhr BRD ifo-Geschäftsklimaindex November

- 14:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter

- 14:30 Uhr USA BIP Q3 (2. Veröffentlichung)

- 16:00 Uhr USA PCE-Kernrate Oktober

- 20:00 Uhr FED-Protokoll

- Donnerstag:

- US-Börsenfeiertag “Thanksgiving”

- 08:00 Uhr BRD BIP Q3 (2. Veröffentlichung)

- 08:00 Uhr GfK-Konsumklima Dezember

- 13:30 Uhr EZB-Protokoll

- Freitag:

- Verkürzter Börsenhandel am US-Aktienmarkt (bis 19:00)

- 10:00 Uhr Eurozone Rede EZB-Präsidentin Christine Lagarde

Blicken wir auf einige interessante Chartbilder:

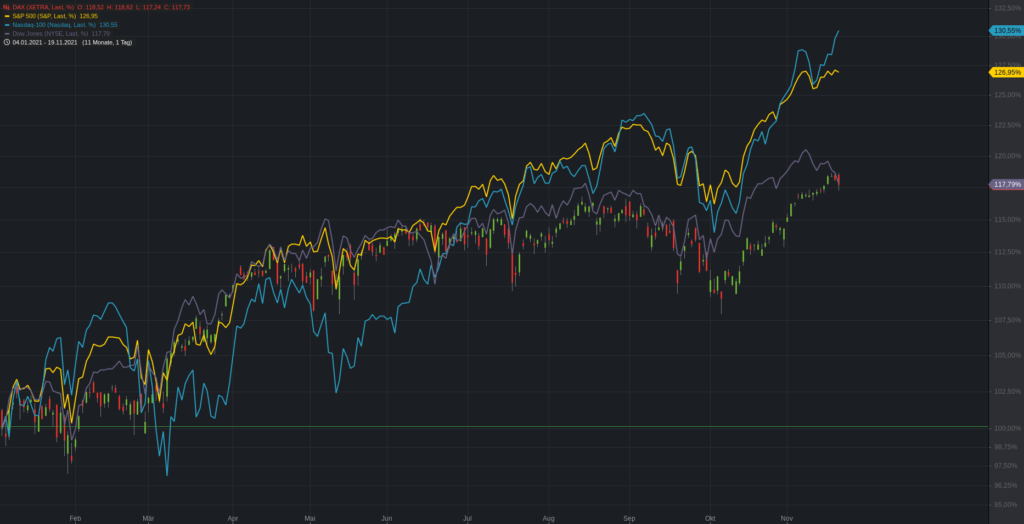

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Im Monat September wurde der bisher stärkste Rücksetzer im laufenden Jahr bis auf mittelfristig entscheidende Unterstützungszonen abgearbeitet. Der anschließende starke Rebound führte bei den US-Indizes direkt in eine V-Erholung zum Allzeithoch und damit zurück zum “Buy-the-Dips”-Muster 2021. Mit dem November begann die saisonal stärkste Phase für die Aktienmärkte.

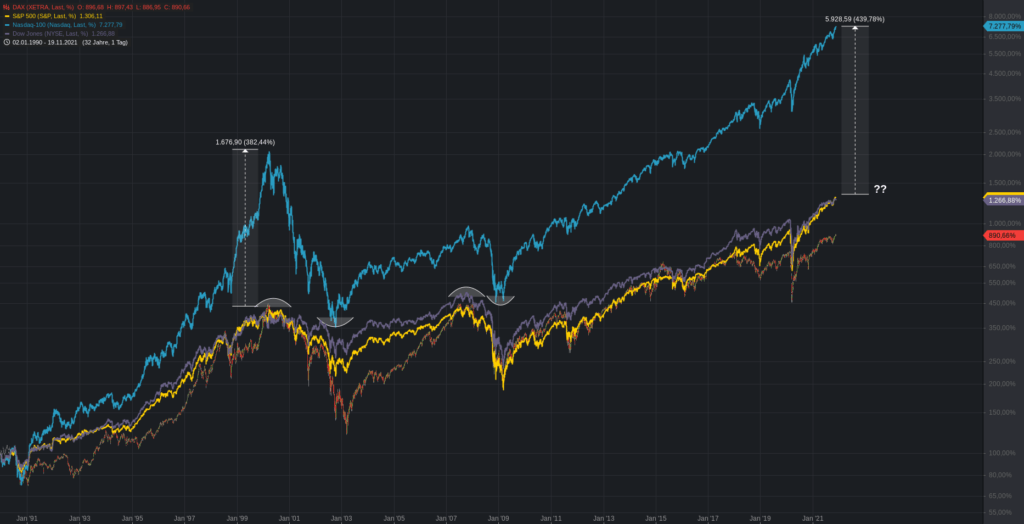

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Nur ein radikaler Umschwung der Geldpolitik könnte Growth wohl unter Druck bringen.

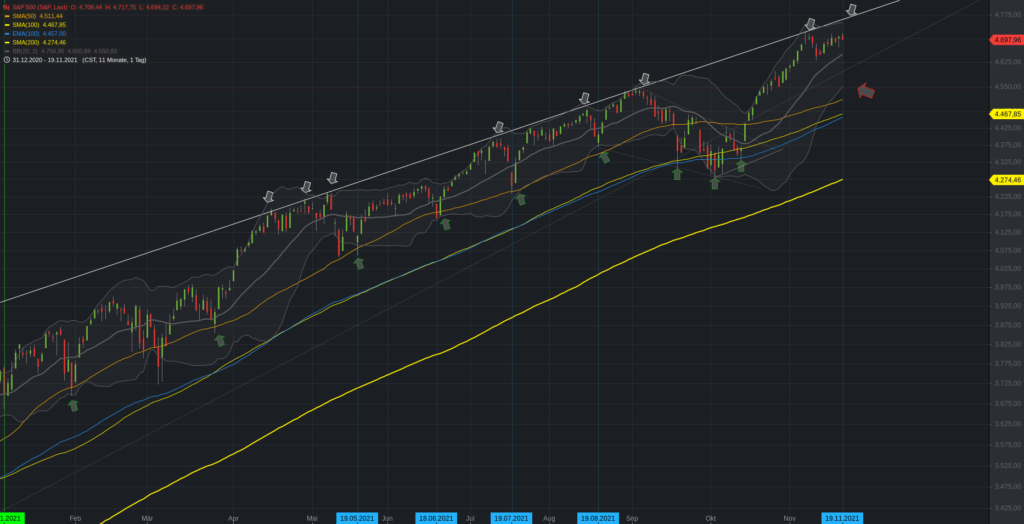

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 hangelte sich im Jahr 2021 stets an der 50-Tagelinie entlang. Dieses Muster wurde im September unterschritten und es folgte der Rutsch bis an die 100-Tagelinien. Per iSKS-Umkehrformation gelang der Sprung zurück über die Ausbruchszone & die V-Erholung zum Allzeithoch. Die 50-Tagelinie stellt nun wieder die wichtige Unterstützung und altbekannte “Buy-the-Dip”-Zone dar. Eine Konsolidierung darf im Sinne der Bullen nicht nachhaltig unter diese Marke führen. Oberhalb kann der S&P500 im Hangelmodus an der 2020-er Verbindungslinie während der Jahresendrally sogar die 4.800 Punkte zum Jahresabschluss erreichen.

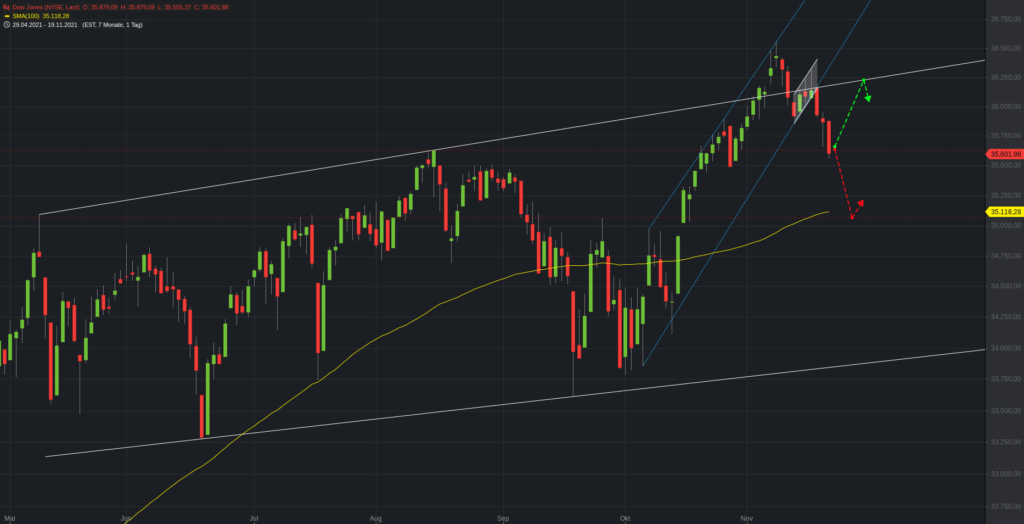

Der Blick zum Dow Jones, wo der Index zurück unter die Mai-Verbindungslinie gefallen ist. Die ABC-Konsolidierung wurde abgeschlossen. Ohne bullische Gegenwehr in diesem Bereich folgt noch der Test der 100-Tagelinien.

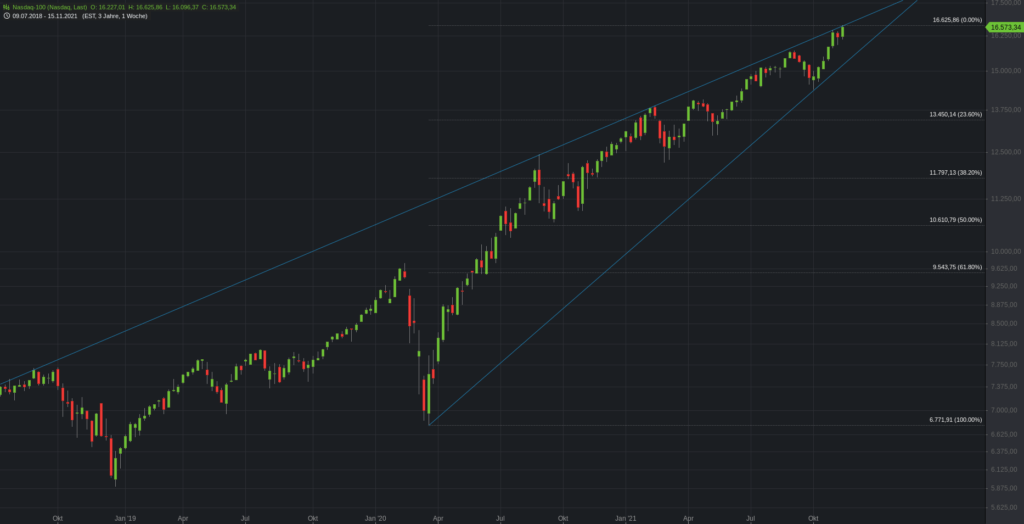

Der Nasdaq100 war abermals der Outperformer in der vergangenen Woche. Er hangelt sich damit weiter an der 2018-er Verbindungslinie entlang.

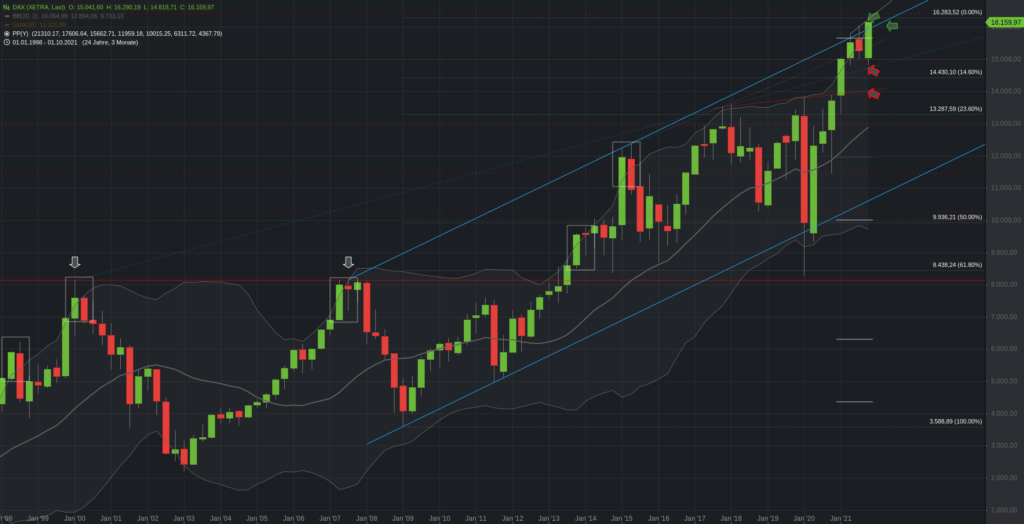

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine Korrektur von mindestens 10 Prozent und das immer in der 2. Jahreshälfte. Mit 7,5% wurde dieser Wert fast erreicht.

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX an der 15k & 14.8 gut gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Range zur 15.400 und .660. Darüber sind nach der .830 wieder die 16.030 zu nennen. Bei Bruch Aufhellung zur 16.280 und nachfolgend 16.400.

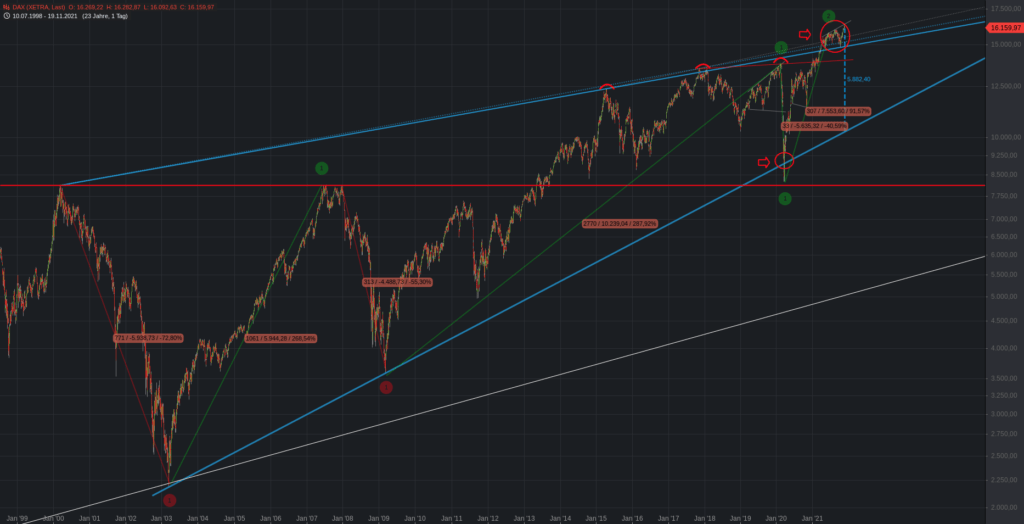

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation (14.800) könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

Anbei noch der DAX Kursindex im Wochenchart, wo in der vergangenen Woche der Abpraller an der April-Verbindungslinie erfolgte.

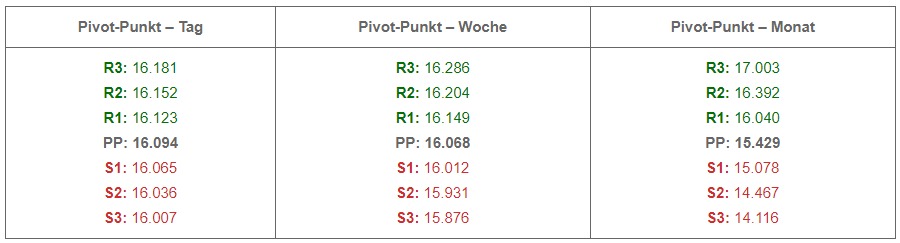

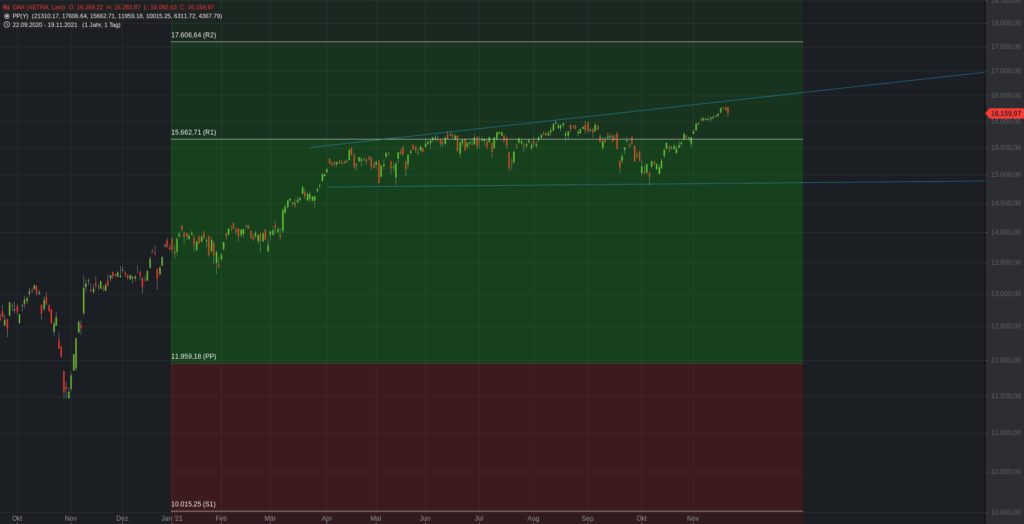

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat November.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit Monaten seitwärts tendierte. Das Absetzen vom R1 kann bisher nicht nachhaltig gelingen.

DAX – Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.8. Die Bullen dominieren oberhalb der Marke und können eine Seitwärtsrange über die 15k, 15.430, 15.660, .800 zur 16k anstreben. Darüber weitere Aufhellung 16.2 und nachfolgend 16.4. Bei Bruch zurück unter die 14.8 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

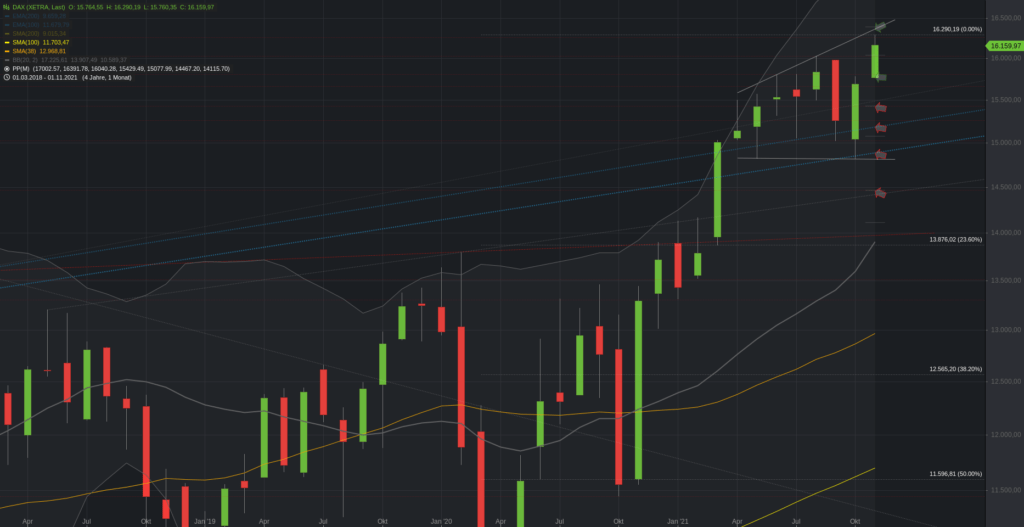

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX nach dem Mai nun auch im Oktober die wichtige 14.8 testen und somit die Seitwärtsrange zur 16k verteidigen konnte. Erst unterhalb trübt sich das Bild mittelfristig ein. Die neutrale Seitwärtsrange reicht von 14.815/15k/15.260/15.430/.660 und 15.800 zur 16.030. Zur saisonal starken Zeit versucht der DAX den Ausbruch. Oberhalb würde die Aufhellung zur 16.370 erfolgen, im Anschluss 16.500. Unterhalb wären hingegen 14.470 & nachfolgend die 14k zu nennen.

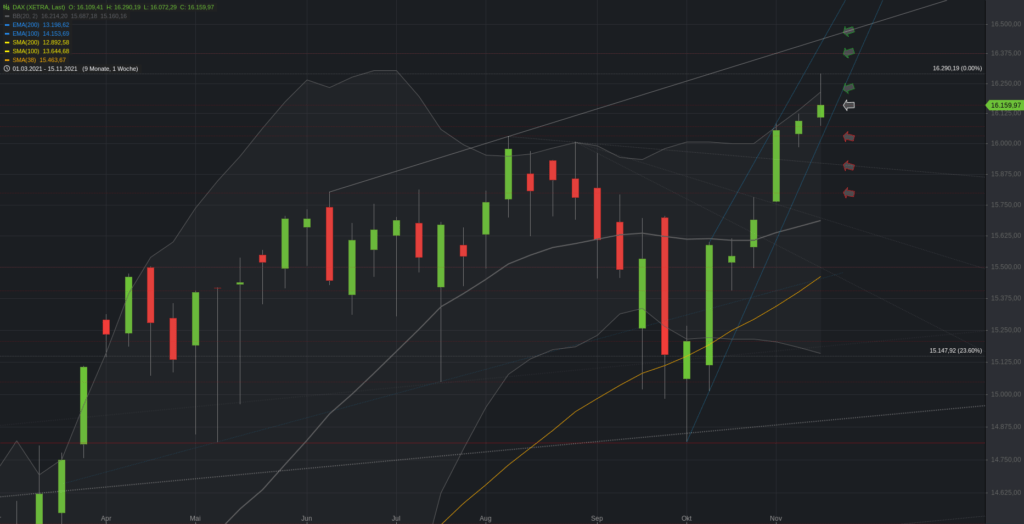

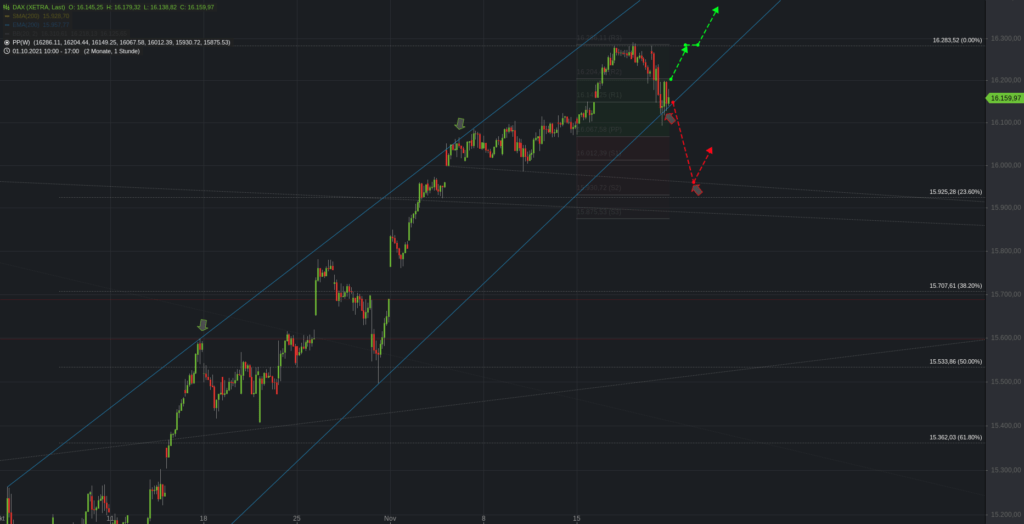

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX mit der 7. grünen Wochenkerze in Folge ausbilden konnte. Das Wochenhoch konnte jedoch nicht gehalten werden und so deutet die letzte Wochenkerzen leichte Schwächetendenzen an. Die 16.160 stellt auf Wochensicht einen ersten relevanten Bereich.

Oberhalb steht eine neutrale Range zur alten Trendlinie an der 16.225. Darüber folgt die Aufhellung zum Allzeithoch an der 16.290. Bei Bruch weitere Aufhellung in den Cluster 16.370 und nachfolgend .465.

Unterhalb kann die Ausbruchszone & das alte AZH bei 16.030 einen Test erfahren. Darunter droht der Weg zur 15.910. Bei Bruch Eintrübung zur 15.800 und nachfolgend dem mittleren Bollinger bei .700.

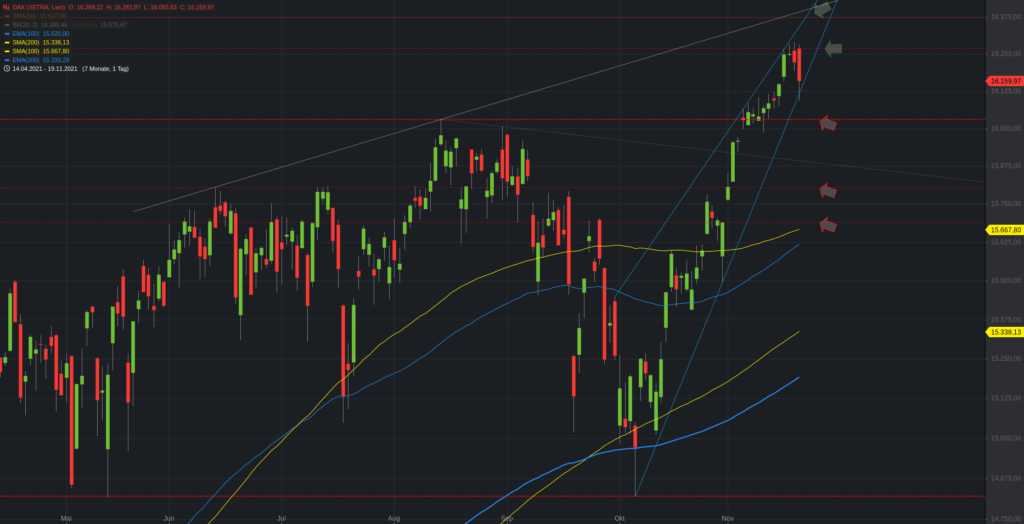

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?