Am kommenden Montag wird der November abgeschlossen und die Märkte starten in den letzten Monat von diesem besonderen Jahr 2020. Die November-Performance der US-Indizes konnte (bisher) langjährige Rekorde brechen. Die Erwartungen auf Fortführung der Saisonalität und eine Jahresendrally als Sahnehäubchen obendrauf bleiben ungeachtet bestehen. Oder ist diese ausufernde Gier im hoffentlich letzten Corona-Winter doch zu extrem und damit ein gefährlicher Kontraindikator?

Auf meinem Youtube-Kanal bleibt ihr stets aktuell informiert (Tagesausblick, Morning-Briefing, Live-Trading).

Blicken wir auf einige übergeordnete Chartbilder der Indizes

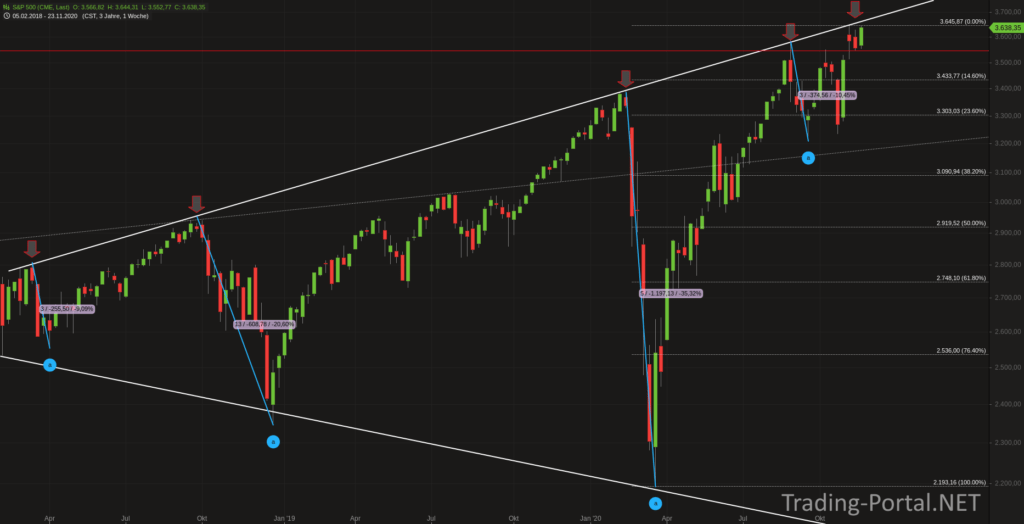

Wir beginnen mit dem Blick zum S&P500 Wochenchart, wo zum fünften Mal die obere Begrenzungslinie des Broadening-Tops getestet werden konnte. Die letzten vier Abpraller leiteten im Anschluss über mehrere Wochen eine Schwächephase ein. Während der positiven Saisonalität konnte der S&P500 in eine Art Hangelmodus an der Begrenzungslinie übergehen. Schaffen die Bullen trotzdem noch den Durchbruch, oder folgt schlussendlich Abpraller Nummer 5?

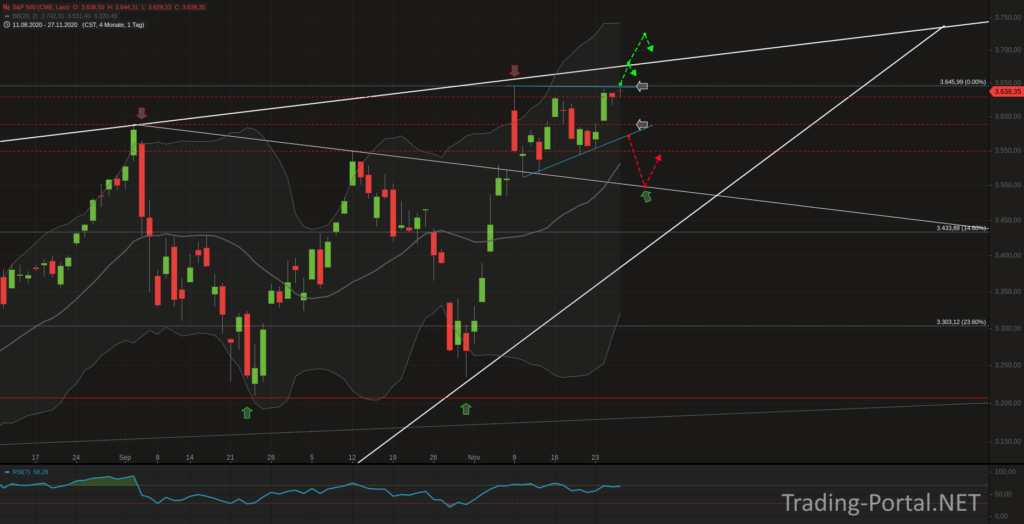

Ergänzend dazu noch der S&P500 Tageschart, wo der Index an der Oberkante seiner Konsolidierungsformation notiert. Bereits der Wochenauftakt könnte für erste Entscheidungen sorgen.

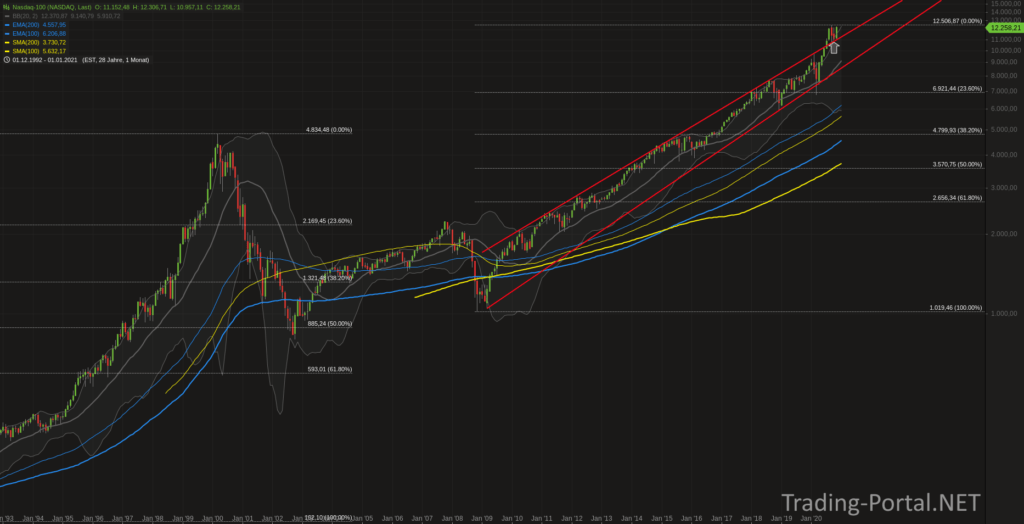

Bleiben wir noch im US-Markt und schauen auf den Nasdaq Monatschart seit 1990. Die Rezession der Corona-Pandemie führte gar zu einem Rücklauf über das Allzeithoch, d. h. auch der Nasdaq steht in der scharfen Rezession deutlich höher als zum Vorkrisenniveau, wo es noch solides Wirtschaftswachstum und eine sehr geringe Arbeitslosenquote gab. Die Rekordhausse (nach Ausdehnung & Zeit) von 2009 wurde bei den Techs bisher nicht korrigiert und läuft unvermindert weiter.

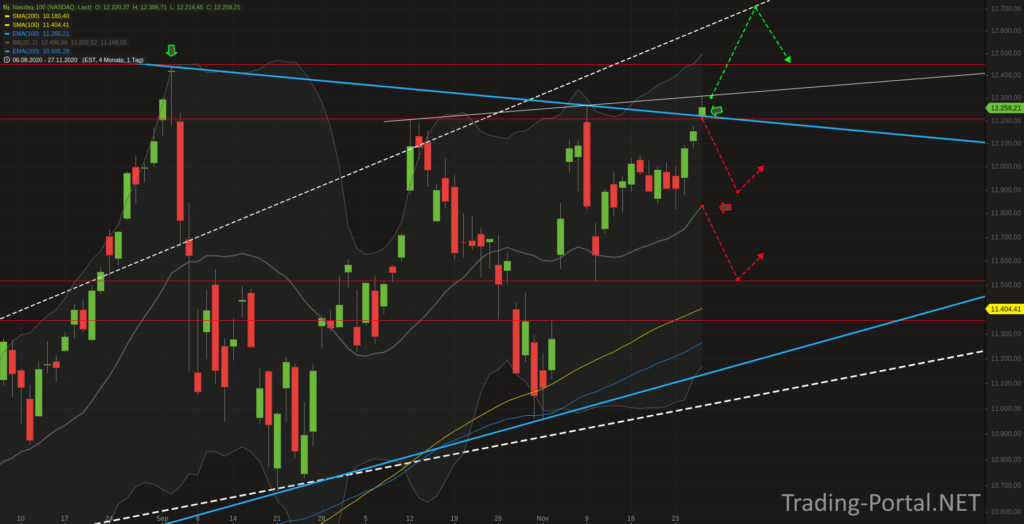

Die Oberkante des in der Pandemie gebrochenen Hausse-Trendkanals wird nun seit vier Monaten verteidigt. Oberhalb behalten die Bullen das Zepter stets in der Hand, allerdings fehlen ebenso die Anschlusskäufe nach dem Durchbruch. Ein Zurücktauchen in den Hausse-Trendkanal dürfte weitere deutliche Abverkäufe mit sich bringen.

Im weiteren Bild sehen wir den Nasdaq als Tageschart, wo der Wochenauftakt ebenso für frühe Entscheidungen sorgen könnte. Eine erste Range wäre zwischen 12.2 und .310 zu finden. Oberhalb ruft das Allzeithoch, unterhalb Abgaben zum mittleren Bollingerband und nachfolgend der Gap-Zone.

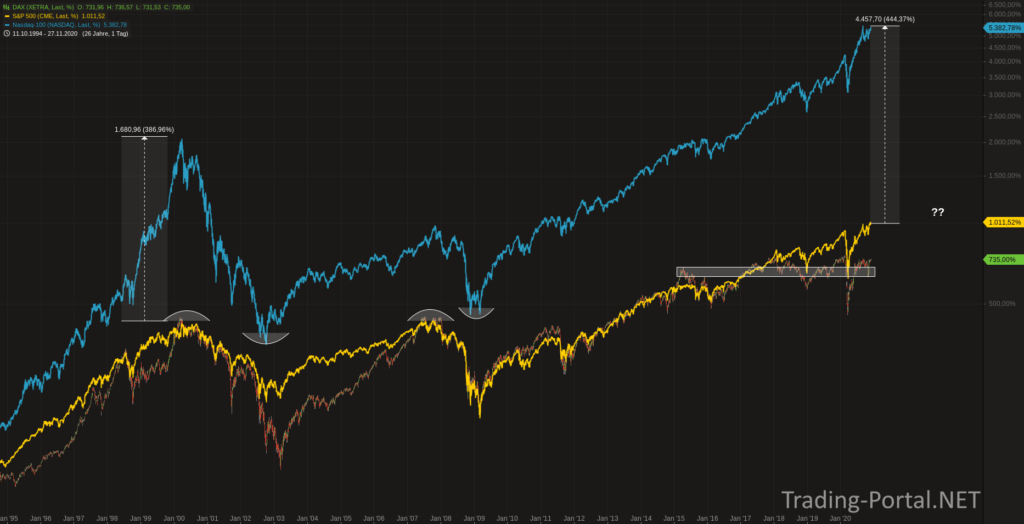

Ein weiteres interessantes Bild zeigt die Gegenüberstellung von Nasdaq, S&P500 und DAX (Performanceindex). Auffällig ist die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende) zu den Tech-Werten und dem “breiten Markt”. Die relative Schwäche des Nasdaq in der vergangenen Woche fällt im übergeordneten Bild gar nicht ins Gewicht. Der DAX notiert noch deutlich unter seinem Allzeithoch und baut seine Underperformance seit Jahren aus.

Zu erkennen wäre ebenso, dass die Divergenz Tech – Breite Markt im Verlauf der Dotcom-Bubble und später auch in der Finanzkrise wieder komplett abgebaut werden konnte. Ist dies diesmal wegen der Notenbanken alles unvorstellbar, oder stehen wir erst am Anfang dieser neuen Marktphase?

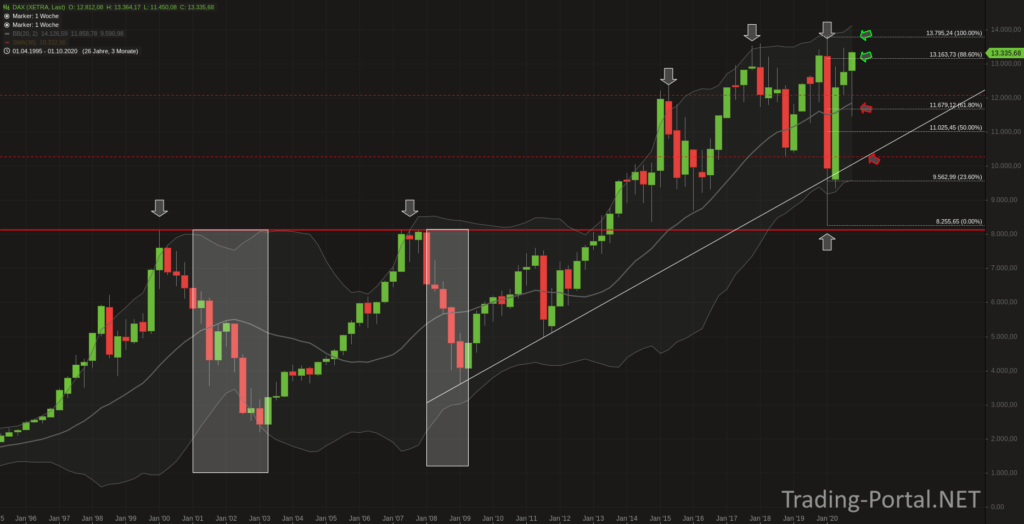

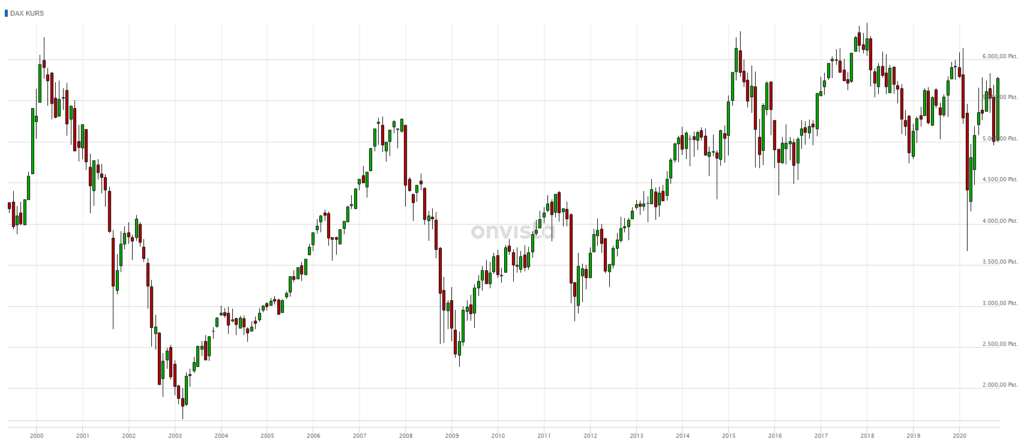

Kommen wir nach Deutschland und damit zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Das historische Jahr 2020 ist an den letzten Quartalskerzen sehr gut zu erkennen. Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) und größeren Rezessionen. Sehr auffällig ist hierbei auch der Faktor Zeit. Die nun laufende Marktphase konnte innerhalb von zwei Quartalen den Ausgangspunkt wieder erreichen. Wurde im Rekordtempo bereits alles durchgestanden? Bei den vorangegangenen Rezessionen dauerte dieser Prozess Jahre und nicht nur wenige Monate. Es wäre in der Börsenhistorie in dieser Dimension einmalig.

Die 11.7/11.8 stellen im Quartalschart einen wichtigen Support dar, welcher kurz verletzt, aber bisher verteidigt wurde. Oberhalb bleibt die neutrale Spanne zur 13.2 aktiv, welche seit Juni regelmäßig getestet wird, aber bisher nicht nachhaltig verteidigt werden konnte. Ein Verweilen (Quartalsschluss) unterhalb der Supportzone dürfte hingegen auch Abgaben in den 10k-er Bereich mit sich bringen. Oberhalb folgt nach der .460/.500 das AZH.

Ebenso interessant: Die letzten größeren Gipfelphasen umfassten stets mindestens zwei Quartalskerzen. Kein gutes Omen für den Wechsel Q4 2020/Q1 2021? Die Bullen brauchen einen möglichst hohen Quartalsschluss deutlich oberhalb der 13.2.

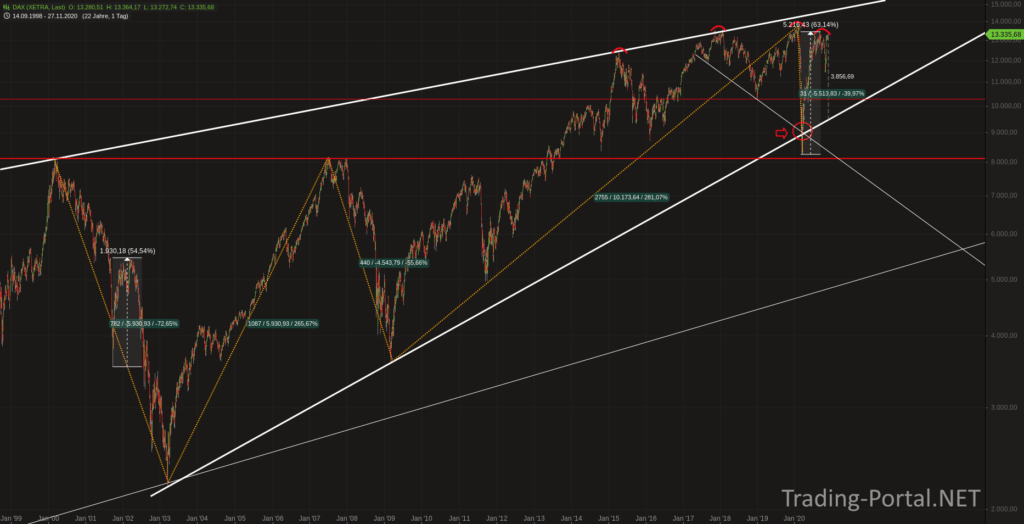

Das große DAX Chartbild (als Tageschart) der letzten 25 Jahre zeigt ein ganz ähnliches Bild. Zu sehen sind die letzten beiden großen Bärenmärkte und zum Vergleich die aktuelle eigentlich noch junge Bewegung/ Marktphase. Die Verbindungslinie der letzten beiden Korrekturen wurde verletzt, aber auf Monatsschlussbasis verteidigt. Die Rally von gut 63% wurde so ermöglicht und immer weiter befeuert. Ebenso gut zu erkennen, dass in der aktuellen Rezession die Dimension nach Ausprägung und Zeit im Vergleich zu den letzten beiden Abschwüngen stark abweichend ist. Konnten die Notenbanken an den Märkten erstmals eine (starke) Rezession ausradieren, oder steht diese Marktphase in der Tat noch am Anfang und die Heftigkeit der Bewegung bleibt uns noch viele Monate erhalten? Gut zu erkennen ist auch die Underperformance. So kann der DAX (Performanceindex) seit 2015 seine Höchststände nicht halten.

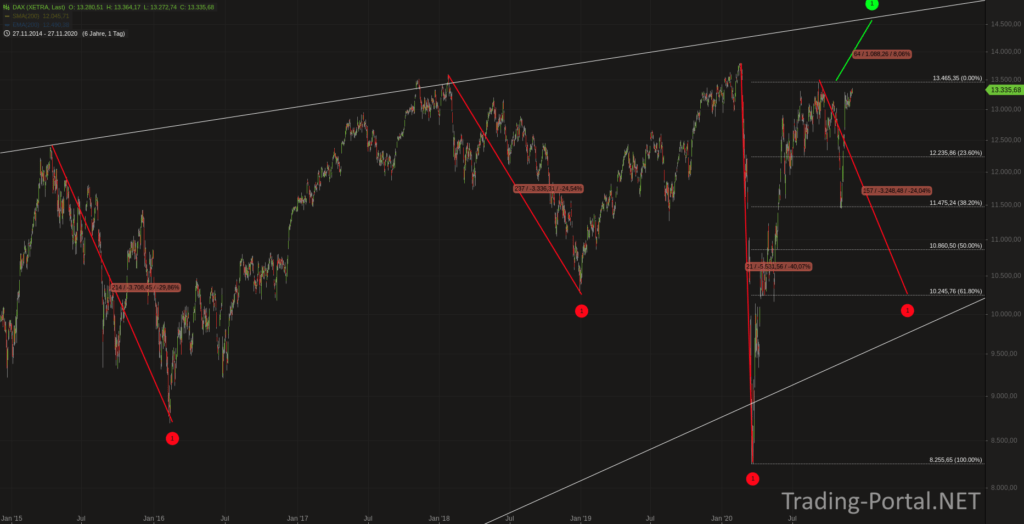

Den vorangegangenen DAX-Chart zoomen wir daher bis auf 2015 heran. Nun besser zu erkennen, der DAX tritt seit fünf Jahren auf der Stelle und wurde am Allzeithoch stets heftig abverkauft (~30%). Behält dieses Muster auch während der positiven Saisonalität Gültigkeit? Das 61,8-er Retracement würde um 10.250 verlaufen. Ein Durchbrechen des Musters könnte hingegen die Bullen nochmals beflügeln.

Zum Abschluss dieser Reihe der Blick zum DAX Kursindex im Monatschart für die letzten 20 Jahre, wo der DAX nicht nur seit 5 Jahren Probleme hat neue Höchststände zu halten, sondern sogar weiterhin auf dem 2000-er Niveau der Dotcom-Bubble notiert.

Wichtige Wochentermine:

- Montag:

- Monatsabschluss

- China CFLP Einkaufsmanagerindex Verarbeitendes Gewerbe November

- Japan Industrieproduktion Oktober

- BRD Verbraucherpreise November

- USA Schwebende Hausverkäufe Oktober

- Dienstag:

- China Caixin Einkaufsmanagerindex Verarbeitendes Gewerbe November

- BRD Arbeitslosenzahl November

- BRD Einkaufsmanagerindex Verarbeitendes Gewerbe November

- Eurozone Verbraucherpreise (Vorabschätzung) November

- USA ISM-Einkaufsmanagerindex Verarbeitendes Gewerbe November

- Mittwoch:

- BRD Einzelhandelsumsatz Oktober

- Eurozone Arbeitslosenquote Oktober

- USA ADP-Beschäftigtenzahl ex Agrar November

- USA Anhörung von Fed-Chairman Jerome Powell vor Ausschuss des Repräsentantenhauses

- USA FED Beige Book

- Donnerstag:

- BRD Einkaufsmanagerindex Dienstleistungssektor November

- Eurozone Einzelhandelsumsatz Oktober

- USA Erstanträge auf Arbeitslosenhilfe Vorwoche

- USA ISM-Einkaufsmanagerindex Dienstleistungssektor November

- Freitag:

- BRD Auftragseingang Industrie Oktober

- USA Neugeschaffene Stellen ex Agrar November in Tsd

- USA Arbeitslosenquote November

- USA Durchschnittliche Stundenlöhne November

- USA Auftragseingang Industrie Oktober

Charttechnische Betrachtung:

- Der DAX verletzt seine wichtige Supportzone 12.2/11.8. Unterhalb drohen weitere Abgaben zur 11.3, gefolgt von der 10.8/10.7. Oberhalb bleibt die Range zur 13.2/13.3 aktiv. Darüber würde sich über die .460/.500 die Tür zum AZH öffnen.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

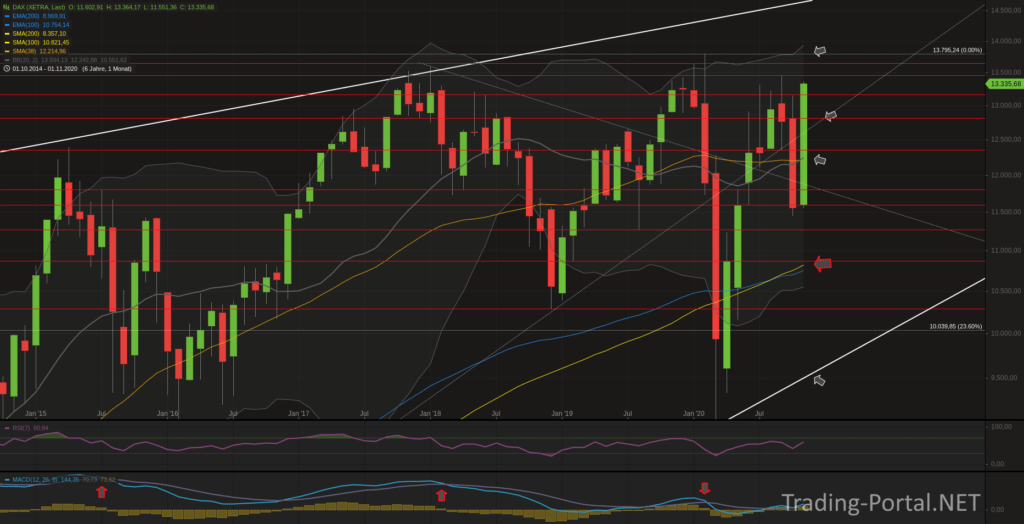

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX den schwachen Monatsabschluss Oktober im November wieder sehr schwungvoll negieren konnte. Der Kombisupport bei 12.2 stellt mit der 12.4 eine erste wichtige Supportzone dar. Oberhalb steht die Range zur 12.6/12.8 und 13.2/13.3. Darüber folgt die Aufhellung zur 13.460/.500 und zum AZH. Unterhalb sei die 11.850 zu nennen. Bei Bruch folgt abermals die 11.6/.560, welche bei erneutem Test vermutlich Richtung 11.265 unterschritten wird.

Ein hoher Monatsabschluss (Montag) könnte die Hoffnungen auf das AZH im Dezember am Leben halten.

Wichtig: Sollte der Markt mit diesem rekordverdächtigen 1. Halbjahr und der heftigen Rezession im Rücken in eine neue Marktphase eingetreten sein, so wäre wahrscheinlich auch sie von hoher Volatilität in beide Richtungen geprägt, welche durchaus 2 Jahre anhalten kann.

Zusammengefasst für das große Bild im Monatschart.

- Der DAX unterhalb 12.2/11.8 angeschlagen mit ersten Zielen bei 11.3/10.860. Darunter 10.250. Oberhalb der 12.2 steht die Range 12.6/12.8 und nachfolgend zur 13.2/13.3. Darüber Aufhellung zur 13.460/.500 & AZH.

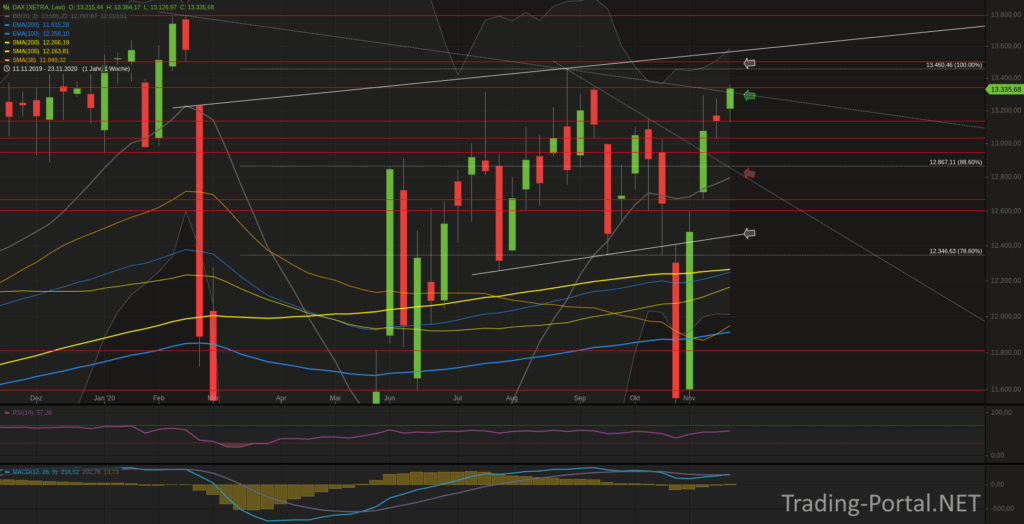

Xetra-DAX Wochenchart.

Blicken wir in den Wochenchart, wo der DAX direkt an der Trendbegrenzung Allzeithoch/ Sommerhoch die Woche beendet hat. Die 13.300 stellt somit eine erste relevante Marke dar.

Oberhalb bleiben die Bullen am Drücker und können eine Range über die 13.335/.365/.400 und .460/.500 ausbilden. Darüber sei die .580/.600/.640 zu nennen.

Unterhalb könnten die Bären hingegen ersten Druck ausüben und eine Spanne zur .215 ausbilden. Es folgt der Bereich 13.170/.130, bevor eine Eintrübung zur .085/.035 einsetzt. Darunter droht nach der 12.950 der Test der großen Supportzone um .850.

Zusammengefasst für das Bild im Wochenchart.

- 13.300 im Fokus. Oberhalb können die Bullen in den Cluster .460/.500 vorrücken. Unterhalb könnte eine bärische Woche mit ersten Zielen um .170/.130 und nachfolgend .085/.035 eröffnet werden.

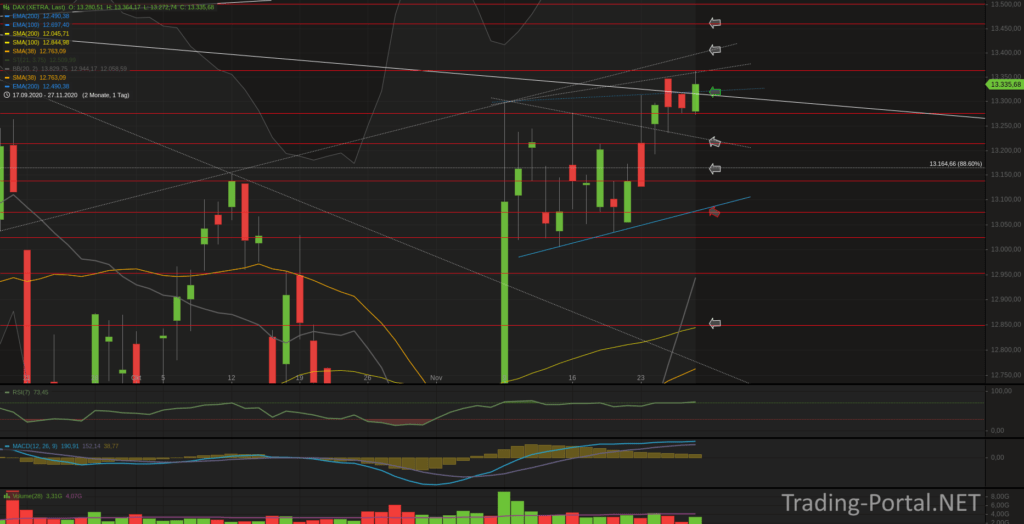

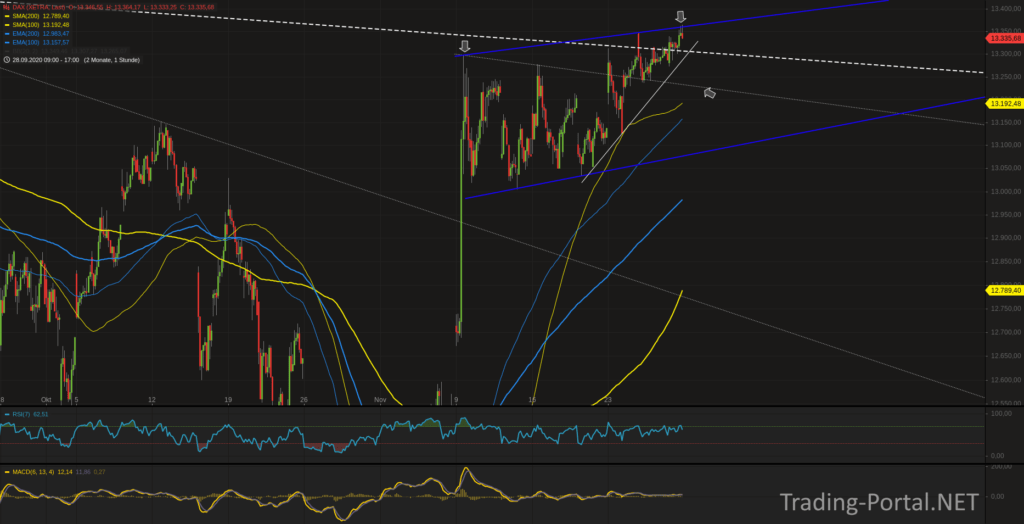

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

- Der DAX dürfte bei stabilem Start eine erste Range zwischen .300 & .365 ausbilden.

- Oberhalb könnten die Bullen direkt weitere Akzente zur .400 setzen. Bei Durchbruch wird die Spanne zur .460/.500 aktiviert.

- Unterhalb könnte nach der .275 die .235/.215 zügig angelaufen werden. Bei Bruch folgt eine erste Eintrübung zur 13.170/.130. Darunter droht die Erweiterung zur 13.085.

Relevante Marken in der Übersicht:

- Widerstände: 13.335/.365 > 13.400 > 13.460/.500 > 13.580 > 13.600 > 13.640 > 13.750 > 13.795

- Unterstützungen: 13.300 > 13.275 > 13.235/.215 > 13.170/.130 > 13.085 > 13.035 > 13k > 12.950 > 12.860/.830 > 12.765 > 12.715 > 12.670 > 12.595 > 12.530 > 12.480 > 12.400 > 12.375 > 12.330 > 12.245 > 12.190 > 12.090/.060 > 12.035/12k > 11.880/.850 > 11.780 > 11.710/.680 > 11.600 > 11.560 > 11.450 > 11.415 > 11.320 > 11.265 > 11.120 > 11.025 > 10.860 > 10.760 > 10.720 > 10.525 > 10.465/.425 > 10.370/.330 > 10.280/.250 > 10.160 > 10.135/.100 > 10.040 > 9.840 > 9.700 > 9.560 > 9.330 > 9.100/8.970 > 8.685 > 8.250 > 8.130 > 7.985 > 7.600/7.500 > 7.200 > 7k

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?