Die Aktienmärkte durchlebten abermals eine volatile Handelswoche, wo wichtige bullische Konsolidierungsziele abgearbeitet werden konnten. Vor allem die weiterhin überraschend festen Inflationsdaten und eine EZB, die nun auch die geldpolitische Wende einläuten möchte, sorgten für Verunsicherung. Die Gefahr einer stark und schnell agierenden Notenbank hat sich mit diesen Datensätzen eher bestätigt. Die hohe Volatilität wird vor diesem Hintergrund das Jahr 2022 weiterhin begleiten.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 08:00 Uhr BRD Industrieproduktion Dezember

- Dienstag

- 14:30 Uhr USA Handelsbilanz Dezember

- Mittwoch:

- 08:00 Uhr BRD Exporte Dezember

- 08:00 Uhr BRD Importe Dezember

- Donnerstag:

- 14:30 Uhr USA Verbraucherpreise Januar

- Freitag:

- 08:00 Uhr BRD Verbraucherpreise Januar (endgültig)

- 08:00 Uhr BRD Großhandelspreise Januar

- 16:00 Uhr USA Konsumklima Uni Michigan Februar

- 16:00 Uhr USA Fed – Geldpolitischer Bericht

Blicken wir auf einige interessante Chartbilder:

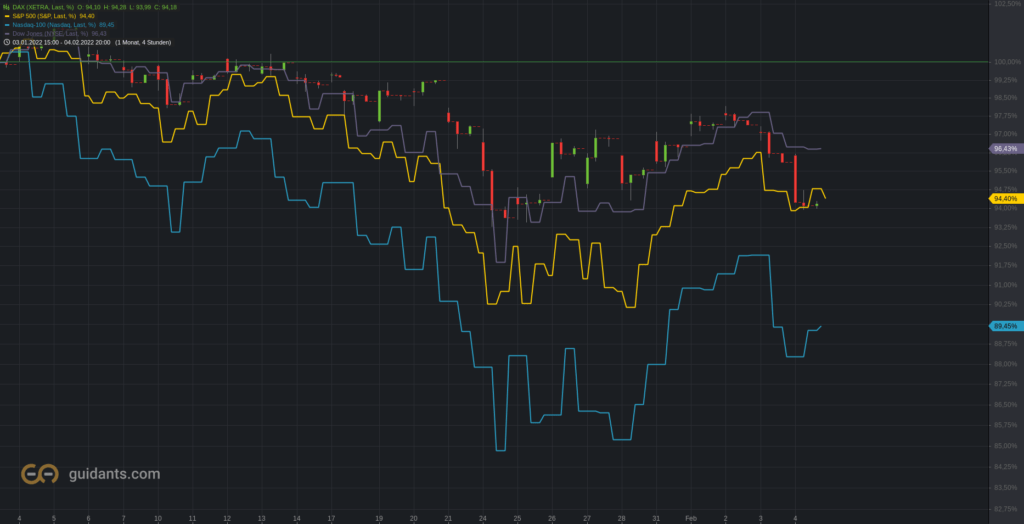

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Vor allem Wachstumstitel Nasdaq100 (-9,96%) und der S&P500 (-5,57%) sind unter Druck geraten. Value-Werte wie der Dow Jones (-3,44%) und der DAX (-4,94%) konnten sich besser halten. Ein Trend der sich aufgrund der neuen Geldpolitik fortsetzen könnte.

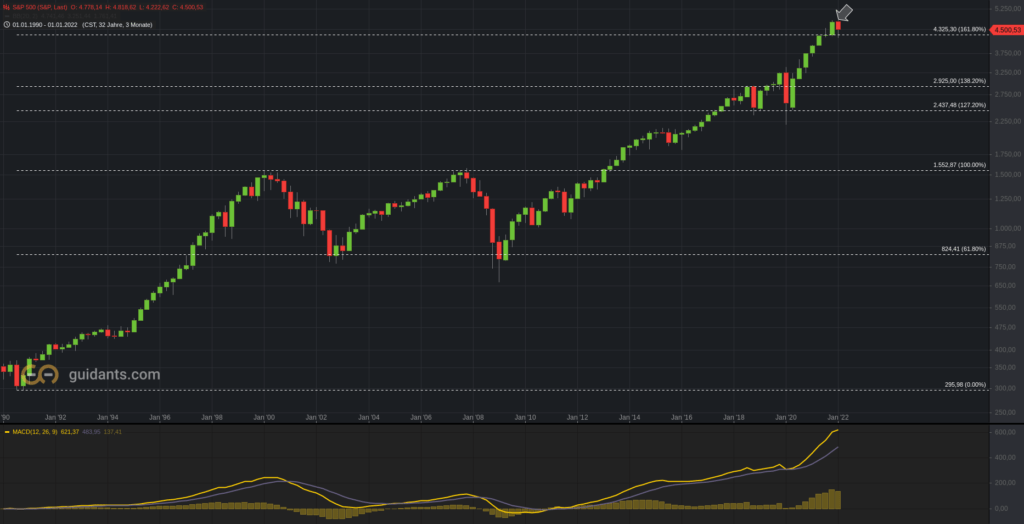

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit Jahresauftakt fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern.

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 hangelte sich im Jahr 2021 im Buy-the-Dips-Modus stets an der 50-Tagelinie entlang. Dieses BTD-Muster wurde zum Jahresauftakt zerstört. Die 200-Tagelinien bei 4.400/4.430 stellen nun einen wichtigen Support. Oberhalb bleibt die Range zu den 100-Tagelinien (4.550/.570) aktiv. Unterhalb bleiben die Oktobertiefs um 4.275 unter Druck und ein Doppelboden könnte angestrebt werden. Bei Bruch muss die Supportzone 4.150 halten. Grafik 2 und 3 zeigen den S&P500 im großen übergeordneten Bild.

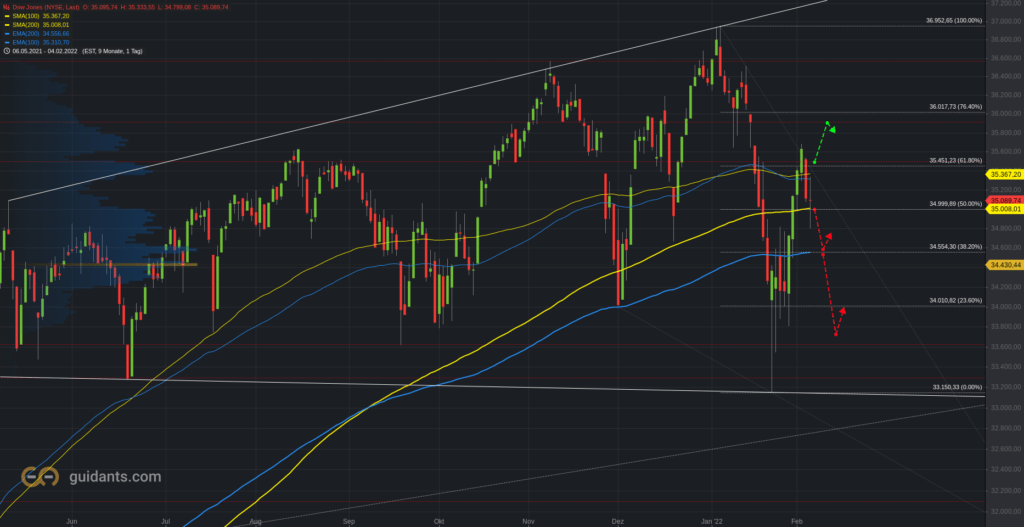

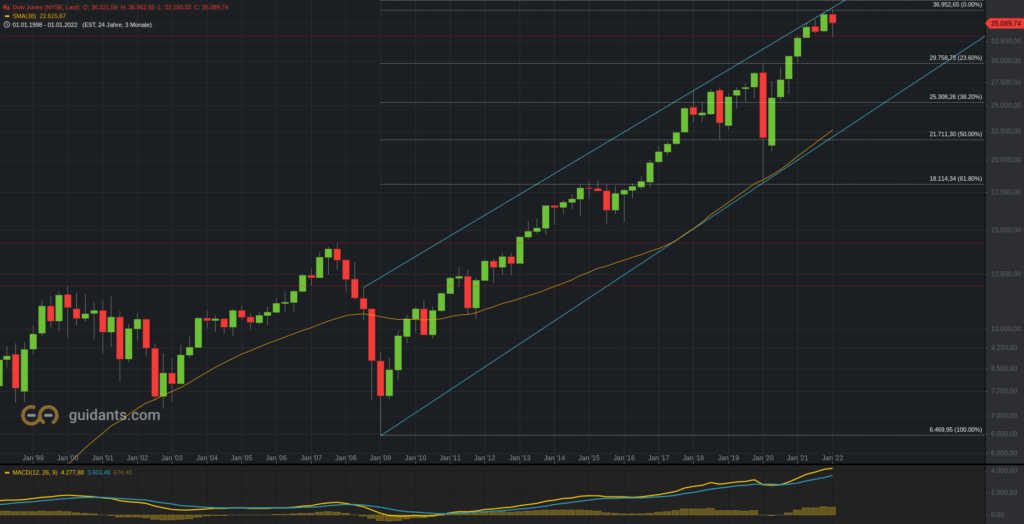

Der Blick zum Dow Jones, wo der Index die Konsolidierung zum 61,8-er Retracement abarbeiten konnte. Ein Zwischenschritt für neue (Umkehr)Formationen sollte nun eingeplant werden. Die gleitenden Durchschnitte und Retracements bilden interessante Mehrfachunterstützungen/ -widerstände. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

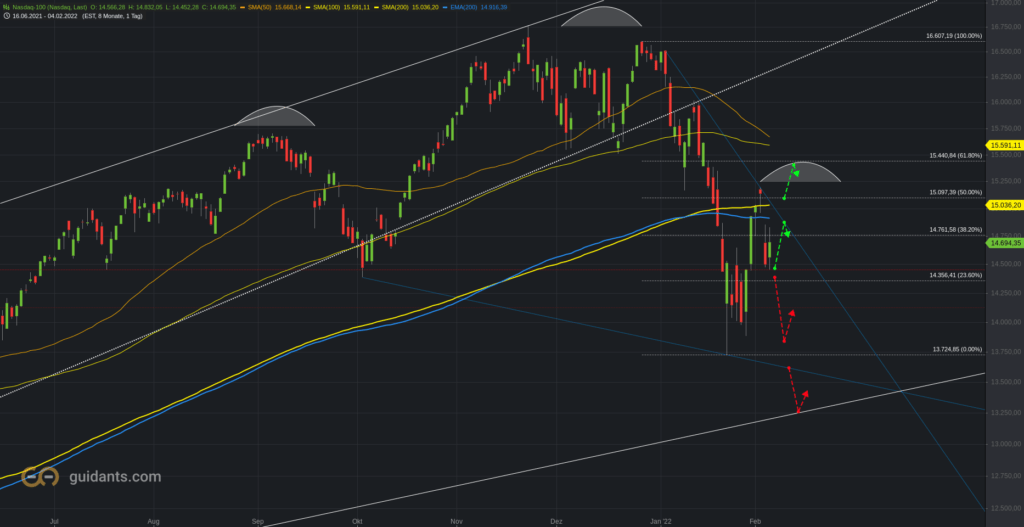

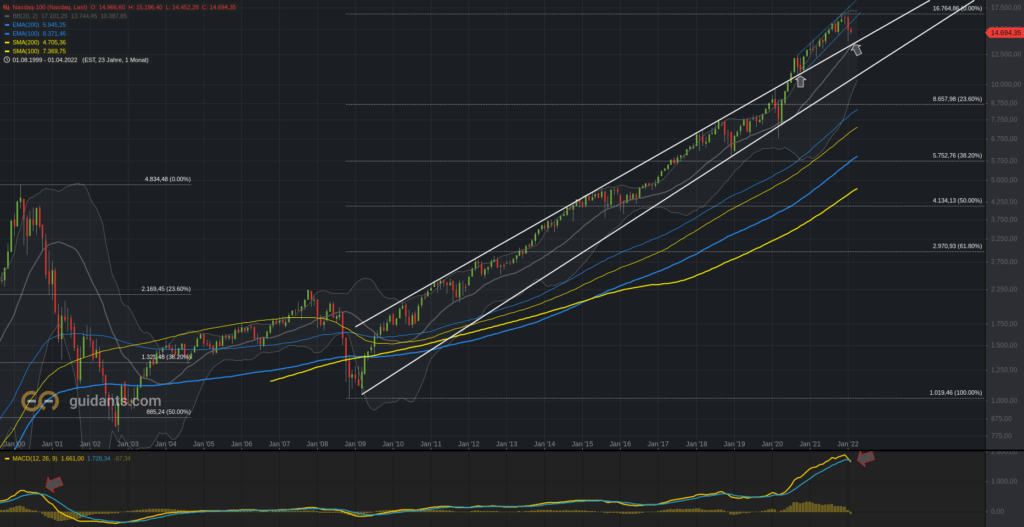

Der Nasdaq100, wo der Index ein wichtiges Konsolidierungsziel an den 200-Tagelinien erreichen konnte. Unterhalb bleiben die Jahrestiefs im Blick, um im bullischen Fall eine Umkehrformation (Doppelboden) anzustreben. Oberhalb der 15k gäbe es hingegen eine Aufhellung zur 15.4. Bei Bruch durch die 13.2 droht ein größeres Verkaufssignal. Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

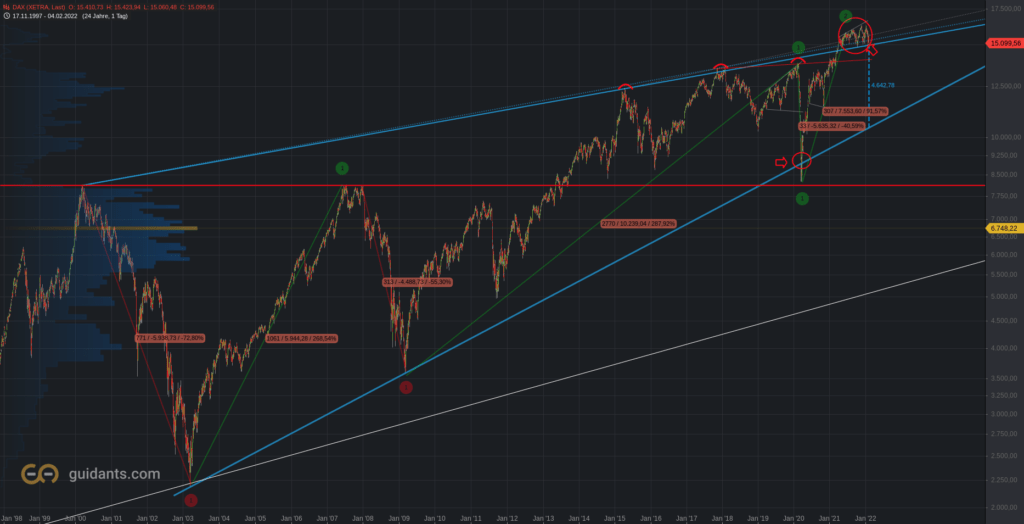

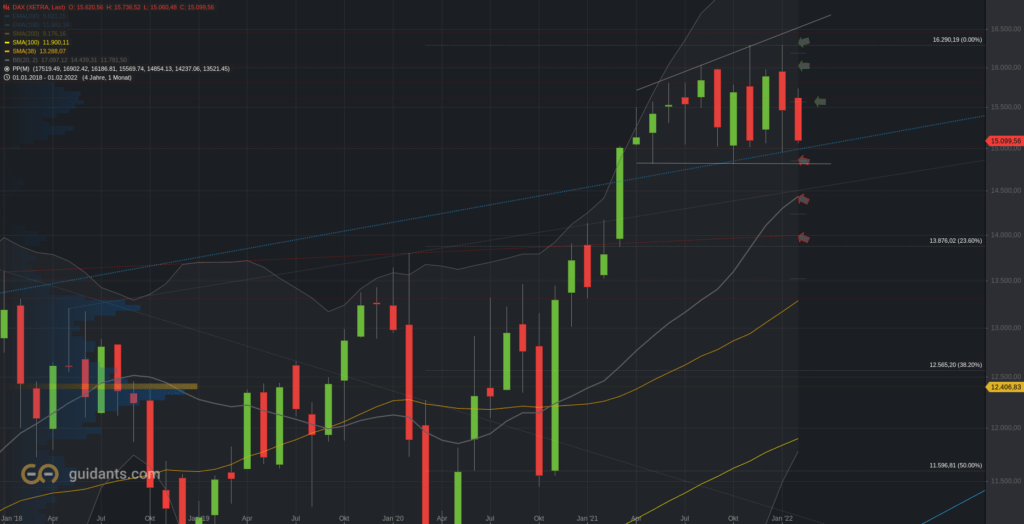

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Der starke Kursanstieg während der Corona-Pandemie (Notenbankliquidität) ist in den letzten 3 Quartalen des vergangenen Jahres zum Stillstand gekommen. Markiert sind auch die beiden großen Bärenmärkte (Dotcom-Bubble, Finanzkrise). Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Im großen Quartalschart ist der DAX an der 15k & 14.8 weiterhin gut gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Seitwärtsrange zur 15.500 und 16.030. Darüber folgt der Cluster 16.290 und nachfolgend 16.450/.500. Die komplette neutrale Quartalsrange wurde bereits im Januar durchlaufen.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 22-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation (14.800) könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten. Zum Jahresauftakt wurde abermals die Ausbruchszone getestet und bisher verteidigt.

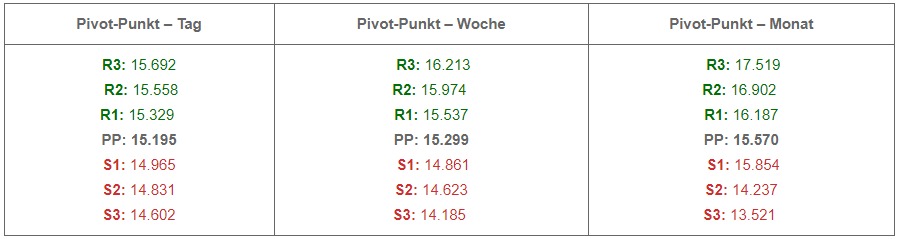

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Februar.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2022.

DAX – Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.8. Die Bullen dominieren oberhalb der Marke und können eine Seitwärtsrange über die 15k, 15.430, 15.660, .800 zur 16k anstreben. Darüber weitere Aufhellung zur 16.3 und nachfolgend 16.450. Bei Bruch zurück unter die 14.8 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

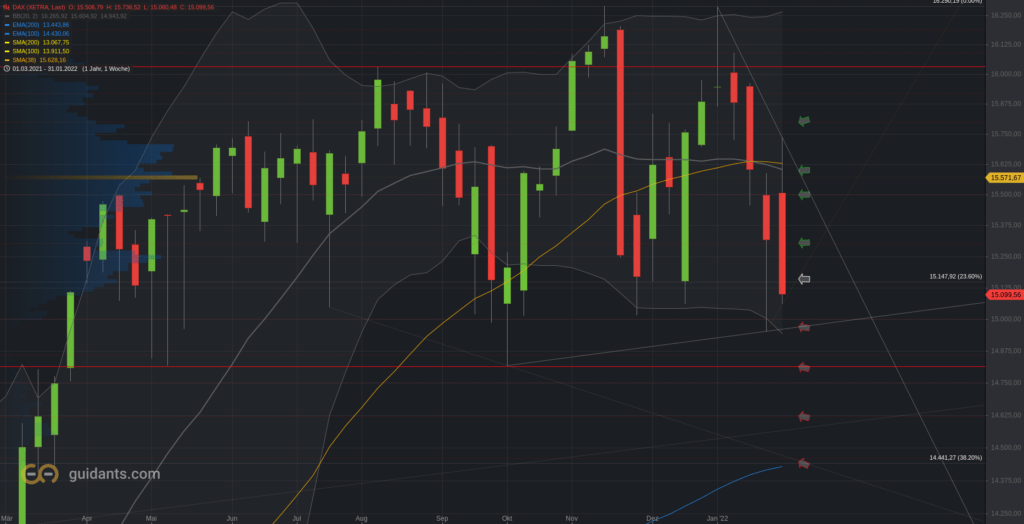

Der Blick zum DAX Monatschart, wo sich der DAX seit April 2021 innerhalb einer Seitwärtsrange von 14.8 zur 16k befindet. Erst unterhalb trübt sich das Bild mittelfristig ein. Die neutrale Seitwärtsrange reicht von 14.815/15k/15.600/15.800 bis 16.030. Oberhalb würde die Aufhellung zur 16.290 erfolgen, im Anschluss 16.450 und .550. Unterhalb wären hingegen 14.440 & nachfolgend die 14k zu nennen.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX im Wochenverlauf am 15.6-er Widerstand deutlich abgeprallt ist. Der Schlüsselsupport 15k/14.8 befindet sich wieder in Reichweite. Die 15.165 stellen einen ersten relevanten Bereich.

Oberhalb können die Bullen eine Erholung zur 15.300 einleiten. Darüber wäre die Aufhellung zur .500 und anschließend zum Kombiwiderstand 15.600 möglich. Bei Bruch 15.800.

Unterhalb stellen die 14.970 den nächsten Supportbereich. Darunter würde die 14.860 & .815 den nächsten Halt bieten, bevor sich das Bild weiter eintrübt. Bei Bruch 14.750/.620.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?