Die vergangene Handelswoche schloss uneinheitlich ab, wobei der US-Tech-Sektor zunehmend unter Druck geriet. Dies dürfte an der aktuellen Datenlage liegen, bei der Konjunkturdaten schwächer als erwartet ausfielen, während die US-Inflation in Form der Verbraucher- und Erzeugerpreise stets für Überraschungen auf der Oberseite sorgte. Die Hoffnungen auf ein “Goldilocks-Szenario”, in dem die Wirtschaft stark und die Inflation niedrig ist, wurden zunehmend untergraben, was Befürchtungen schürt, dass die Wirtschaft weniger robust sein könnte und gleichzeitig die Inflation sich verfestigt – ein Hinweis auf ein mögliches Stagflationsszenario. Die Anleihemärkte spiegeln diese Entwicklungen wider, mit steigenden Renditen für US-Staatsanleihen, die sich wieder nahe ihrem Jahreshoch bewegen und vor der geldpolitischen Entscheidung der US-Notenbank Fed weiter ansteigen könnten. Auch der auf einem Jahreshoch befindliche Ölpreis könnte dazu beitragen, die Inflation auf einem zu hohen Niveau zu stabilisieren.

Der DAX erreichte zwar ein neues Allzeithoch bei 18.000 Punkten, konnte dieses Niveau jedoch nicht weiter ausbauen. Der große Verfallstermin am Freitag könnte als zusätzlicher Treiber gewirkt haben, wobei die damit verbundenen Absicherungsgeschäfte in der kommenden Woche stetig abgebaut werden dürften, was eine klarere Marktbewegung ermöglichen könnte. Die neue Woche verspricht, durch die geldpolitische Entscheidung der US-Notenbank Fed am Mittwochabend besonders ereignisreich zu werden. Jerome Powell, der Fed-Chef, könnte eine noch restriktivere Haltung einnehmen, was die Anleiherenditen weiter nach oben treiben und die Aktienmärkte belasten könnte. Die sogenannten Dot-Plots der Fed, die die Zinserwartungen der Fed-Mitglieder abbilden, werden dabei eine entscheidende Rolle spielen. Zusätzlich stehen zahlreiche Frühindikatoren an, darunter der ZEW-Index, der Ifo-Geschäftsklimaindex sowie die Einkaufsmanagerindizes für das verarbeitende Gewerbe und den Dienstleistungssektor. Diese Daten werden weitere Einblicke in die wirtschaftliche Lage und Stimmung geben und könnten die Markterwartungen weiter beeinflussen.

Wichtige Wochentermine:

- Montag:

- 03:15 Uhr China Industrieproduktion Februar

- 11:00 Uhr Eurozone Verbraucherpreise Februar (endgültig)

- Dienstag:

- 11:00 Uhr BRD ZEW-Konjunkturerwartungen März

- 11:00 Uhr Eurozone ZEW-Konjunkturerwartungen März

- 13:30 Uhr USA Baugenehmigungen/ Baubeginne Februar

- Mittwoch:

- 08:00 Uhr BRD Erzeugerpreise Februar

- 09:45 Uhr Eurozone EZB-Präsidentin Lagarde

- 16:00 Uhr Eurozone Verbrauchervertrauen März (vorläufig)

- 19:00 Uhr USA Fed Zinsentscheid/ 19:30 Uhr Fed Pressekonferenz

- Donnerstag:

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 13:30 Uhr USA Philadelphia-Fed-Index März

- 13:30 Uhr USA Anträge auf Arbeitslosenhilfe Vorwoche

- 14:45 Uhr USA S&P Global Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 14:45 Uhr USA S&P Global Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 15:00 Uhr USA Verkauf bestehender Häuser Februar

- Freitag:

- 10:00 Uhr BRD ifo-Geschäftsklimaindex März

Hinweis: Hole mehr aus Trading-Portal.NET und aktiviere Deinen Informationsvorsprung mit Trading-Portal.NET Premium. Alle Vorteile ansehen.

Trading-Portal.NET Newsletter abonnieren:

Blicken wir auf einige interessante Chartbilder:

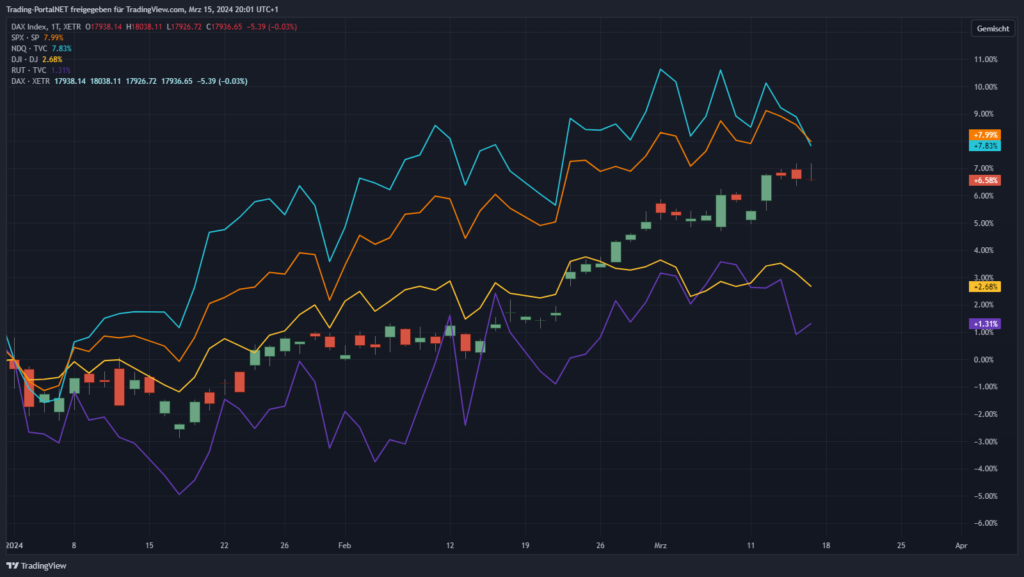

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (orange), Dow Jones (gelb) , Russell 2000 (lila) und DAX seit Jahresbeginn 2024.

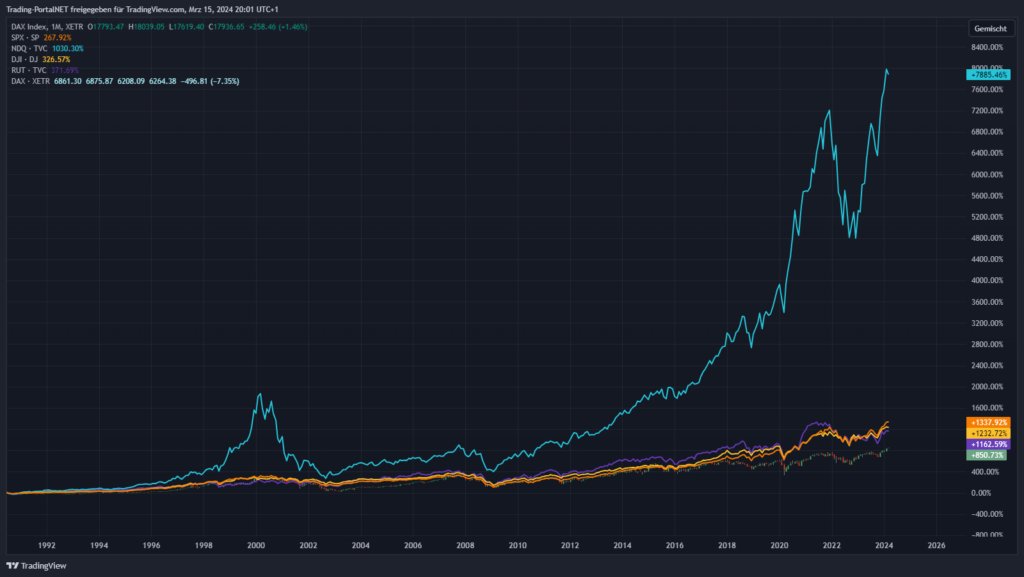

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth (Nasdaq) & Value weiterhin auf einem Rekordhoch.

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 schloss die Vorwoche nur wenig verändert. Der Aufwärtstrendkanal von Januar wurde auf der Unterseite leicht verletzt. Die 5.090 – 5.190 stellen die neutrale Wochenrange. Oberhalb Chance auf weitere Ausdehnung 5.280. Unterhalb droht hingegen der Weg über die 5.020 zur 4.930.

Der Dow Jones handelte weiter innerhalb der Vorwochenrange, ohne jedoch den ersten Support zu verletzen. Die November-Rallye ist weit ausgedehnt, aber bisher fehlen die Umkehrtendenzen. Bei Top-Bildung muss eine Konsolidierung zur 36k eingeplant werden. Der steigende Keil von Januar bleibt auf der Unterseite aufgelöst. Oberhalb der 38.2/38.4 bleibt die Range über die 38.8 zur 39.3 aktiv. Darüber 39.5 und 40k. Unterhalb droht die erste Eintrübung zur 37.650.

Der Nasdaq100 kann seit Februar keine Zugewinne mehr verzeichnen. Der Index steht nach +31% seit November vor einer fertig ausgebildeten großen Impulsbewegung. Der Abschluss der 5. Welle würde die Tür für eine mehrwöchige Konsolidierung öffnen. Das Signal dafür wird bisher konsequent gemieden. Die Bären müssen die die 17.750 reißen, um eine erste Eintrübung zu erzwingen. Oberhalb bleibt eine Range zur 18.4 aktiv. Darüber Chance auf 18.7/19k. Unterhalb würde sich die Tür zur 17.4 und 17k öffnen.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit den 1980-er Jahren. Während Corona wurde der 40-jährige Aufwärtstrend getestet und verteidigt.

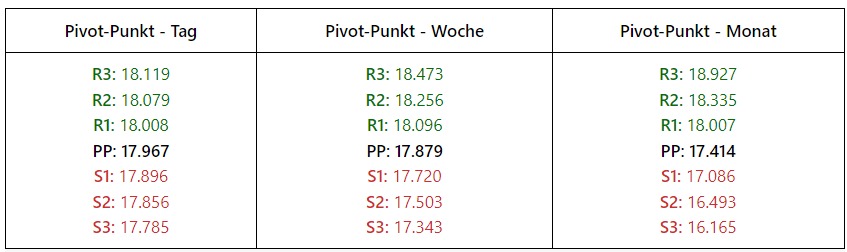

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat März.

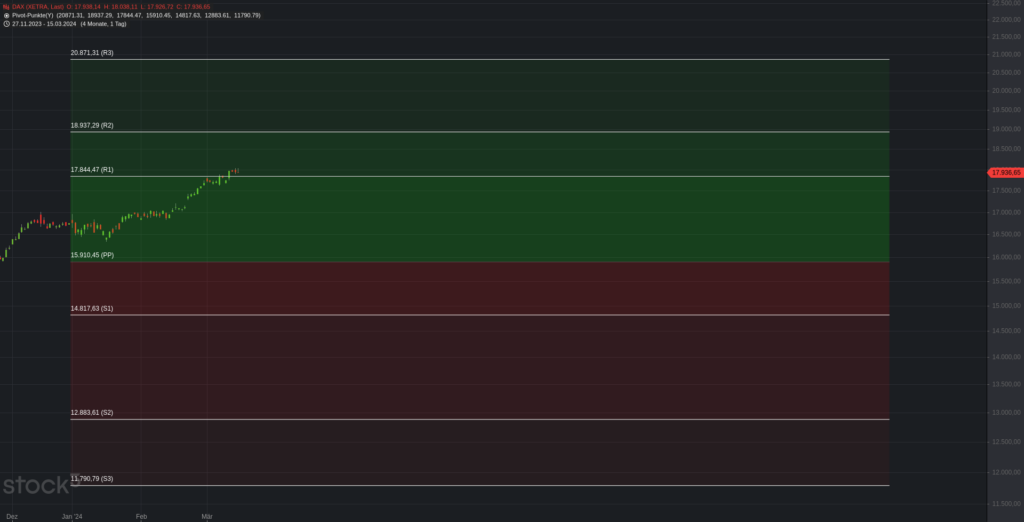

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2024.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart. Zu sehen der Corona-Crash und die nachfolgende Rallye, welche 2022 bullisch konsolidiert und ab Oktober 2022 bullisch aufgelöst wurde. 2023 hat sich zudem eine Cup & Handle Formation ausgebildet, die eine gute bullische Grundlage für 2024 darstellt. Oberhalb der 17.4 wird die Tür zur 18k geöffnet. Nachfolgend 18.4. Unterhalb muss nach der 17k hingegen eine Konsolidierung in Bereich der 16.3 eingeplant werden.

Der Blick auf den Wochenchart, wo der DAX den Herbstanstieg nur bis zum 23,6-er Fibu-Level konsolidierte. Verdächtig flach, allerdings erfolgt die Auflösung zunehmend impulsiv, wovon oberhalb der 17.4 auch mit höherer Wahrscheinlichkeit ausgegangen werden muss. Erst bei Bruch zurück muss ein Warnsignal ausgesprochen werden. Die erste neutrale Range verläuft von 17.4 über 17.650 zur 18k, wobei der Februar-Impuls vor dem Abschluss steht und ein Rückgang in Richtung 17.5/17.4 zu erwarten wäre, der dann nochmals von den Bullen genutzt werden kann. Oberhalb öffnet sich hingegen der Cluster zur 18.150 und anschließend 18.350. Unterhalb wäre die Spanne zur 17.1 zu nennen. Anschließend folgen 17k/16.850.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Der Ausblick im Videoformat

Weitere interessanten Informationen

- Im Trading-Chat verpasst ihr gar nichts mehr an den Märkten!

- Was machen die Profis? Der „Commitments of Traders“ (COT)-Report jede Woche aktuell und auf deutsch!

- Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden? >> Social Trading