Die Aktienmärkte konnten in der vergangenen Handelswoche eine starke Gegenbewegung einleiten und die Jahresverluste etwas reduzieren. Das Umfeld bleibt hingegen unverändert. Politische Schlagzeilen treiben die Kurse, die Konjunkturaussichten trüben sich ein, die Inflationsprognosen steigen an und die Notenbanken müssen in dieser Gemengelage hinein ihre Geldpolitik straffen. Ein Umfeld, welches weiterhin erhöhte Volatilität verspricht.

Die Bullen wittern nach dieser starken Woche jedenfalls Morgenluft, aber sie täten gut daran nicht zu überstürzt zu agieren. Die Erholung verläuft bisher nur im Rahmen einer rein technischen Gegenbewegung (bis zum 50-er Retracement). Eine bullische Kehrtwende oder gar Durchbruch ist noch nicht erreicht.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 08:00 Uhr BRD Erzeugerpreise Februar

- Dienstag

- 15:00 Uhr USA Richmond Fed Manufacturing Index März

- Mittwoch:

- 15:00 Uhr USA Verkäufe neuer Häuser Februar

- 16:00 Uhr Eurozone Verbrauchervertrauen März

- Donnerstag:

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 10:00 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 10:00 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 13:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter Februar

- 14:45 Uhr USA Markit Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 14:45 Uhr USA Markit Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- Freitag:

- 10:00 Uhr BRD ifo-Geschäftsklimaindex März

- 15:00 Uhr USA Schwebende Hausverkäufe Februar

- 15:00 Uhr USA Konsumklima Uni Michigan März (endgültig)

Blicken wir auf einige interessante Chartbilder:

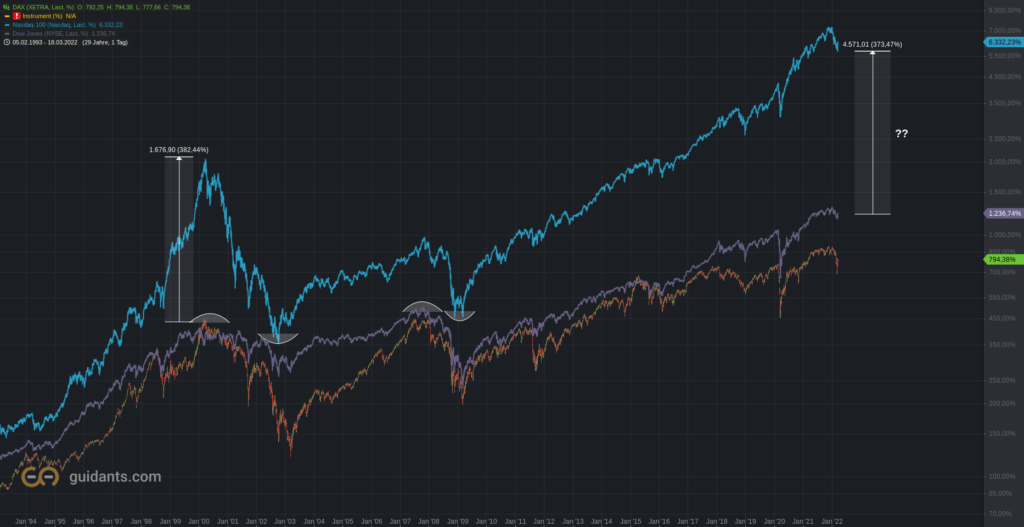

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Vor allem Wachstumstitel Nasdaq100 (-11,64%) und der DAX (-9,27%) sind besonders stark unter Druck geraten. S&P500 (-6,36%) und Dow Jones (-4,36%) folgen mit etwas Abstand.

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit Jahresauftakt fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern.

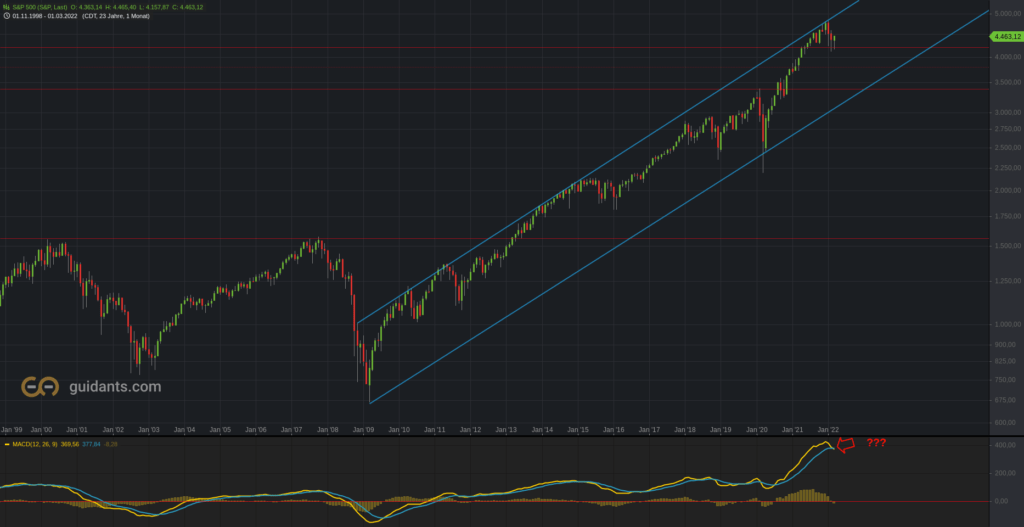

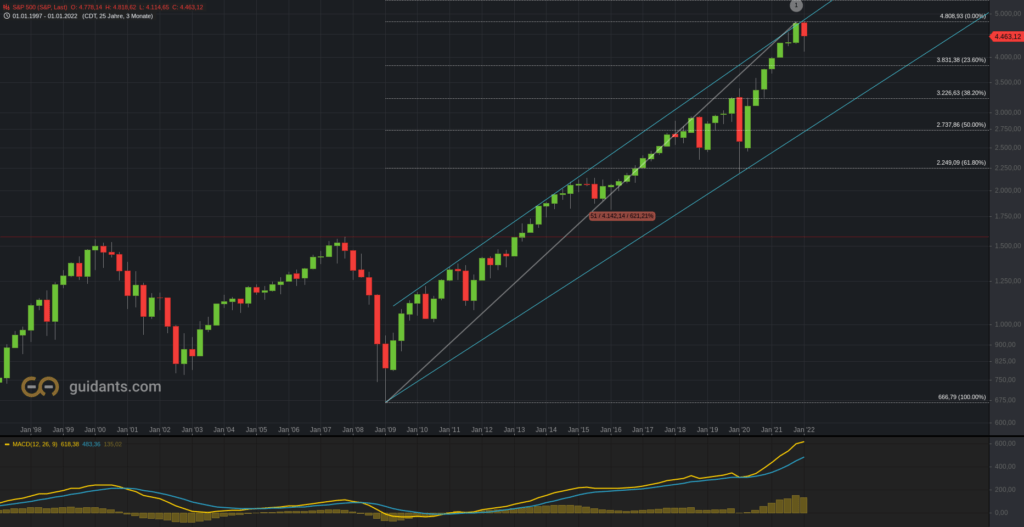

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 konnte nach Abverkäufen zum Jahresauftakt eine Gegenbewegung einleiten. Das Muster “10% Abverkauf – 8% Erholung” ist weiter aktiv und muss in der kommenden Woche durchbrochen werden. Falls dies gelingt, kann eine übergeordnete iSKS-Formation mit Zielen an der 4.550/4.6 angestrebt werden. Bleibt das bärische Muster hingegen aktiv, würden Kurse um 4.000 in den nächsten Wochen in den Fokus rücken. Die Wall Street bisher ohne vollendete Top-Bildung! Grafik 2 und 3 zeigen den S&P500 im großen übergeordneten Bild.

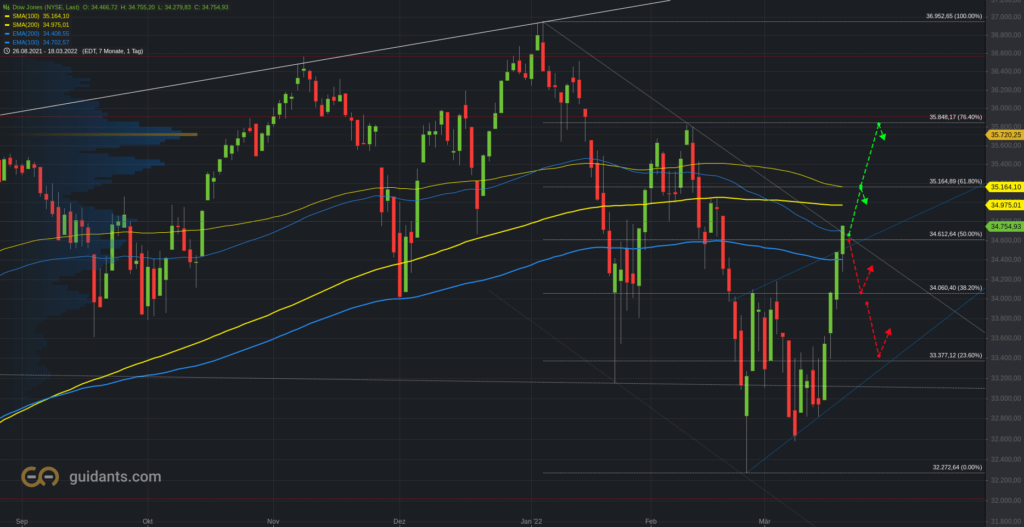

Der Blick zum Dow Jones, wo der Index weiterhin seine Seitwärtsrange als Outperformer verteidigt. Auch hier steht nun eine Entscheidung im Muster an. Chance auf Ausbildung einer iSKS-Formation, oder erneute Gefahr einer Abwärtswelle im Muster 10%/ 8%. Die Bewegungen bisher voll im Rahmen einer normalen Korrektur. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

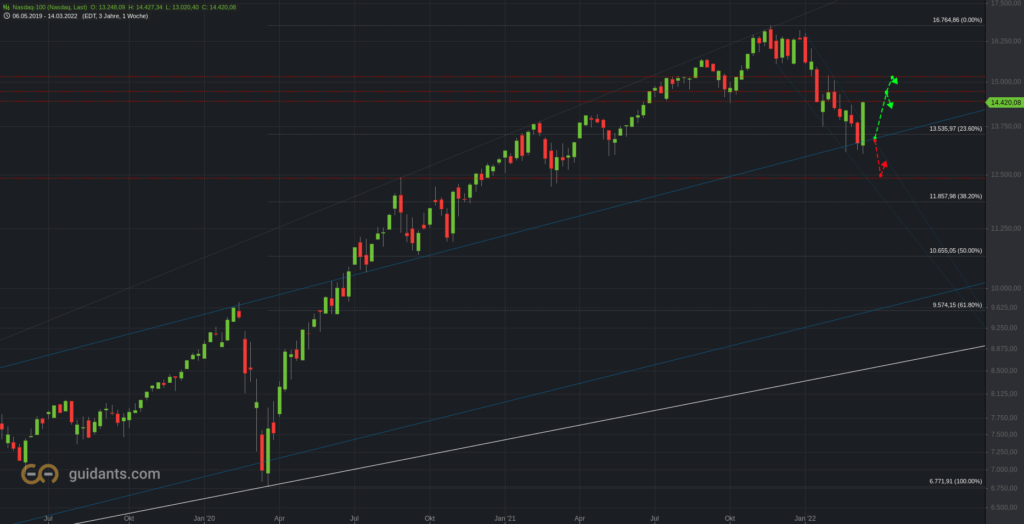

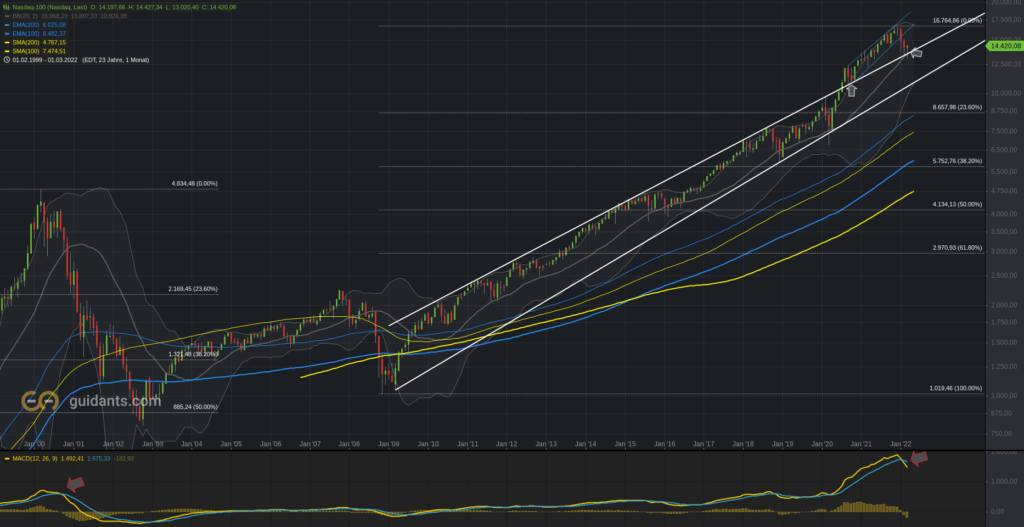

Der Nasdaq100, wo der Index die Aktivierung einer SKS-Formation und damit übergeordnete Top-Bildung vorerst vermeiden konnte. Eine Stabilisierung und mögliche iSKS-Formation bleibt auch hier in der kommenden Woche im Fokus. Bisher vollkommen im Rahmen einer technischen Erholung. Erst oberhalb der 15.2 würde sich das charttechnische Bild aufhellen. Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

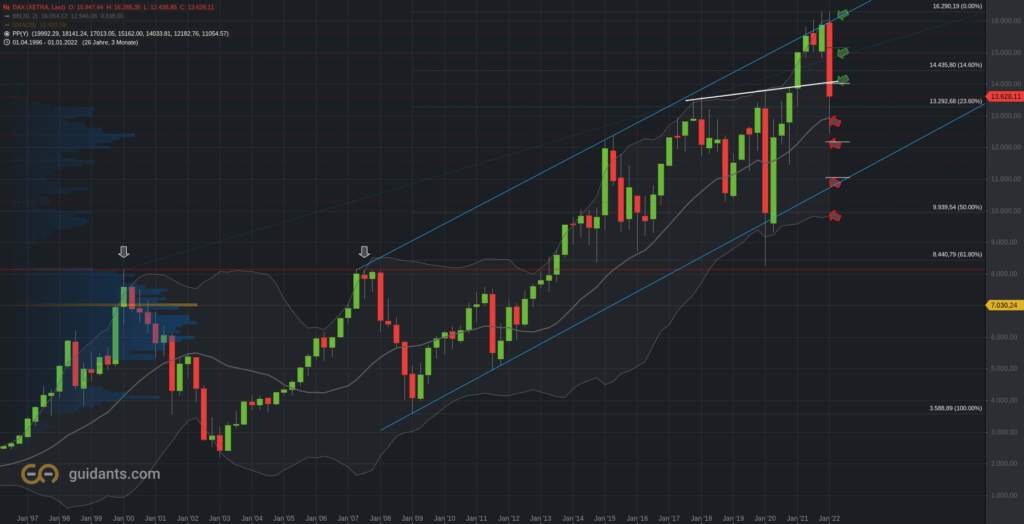

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Der starke Kursanstieg während der Corona-Pandemie (Notenbankliquidität) wurde momentan bis zum mittleren Bollinger konsolidiert. Markiert sind auch die beiden großen Bärenmärkte (Dotcom-Bubble, Finanzkrise). Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Im großen Quartalschart bestand seit 4 Quartalen die Seitwärtsrange von 14.8/15k zur 16k. Darunter drohte zügig Abwärtsdruck, welcher mit dem Ukrainekrieg direkt aufgegriffen wurde. Folgende Cluster sind nun im Quartalschart zu nennen:

- 15.6 > 15.165 > 15k/14.8 > 14.440 > 14k > 13.6 > 13k > 12.4 > 12.2 > 11.6 > 11k

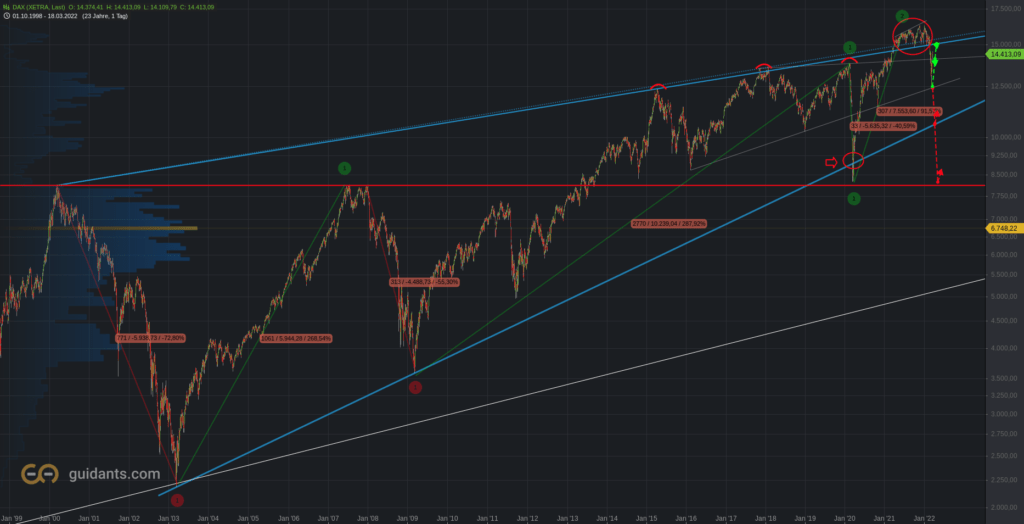

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 22-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Der Ukrainekrieg sorgte für ein bärisches Fehlausbruchszenario. Unterhalb der 14.8 bleibt die Keilformation somit aktiv. Die Unterkante verläuft momentan bei 10.5.

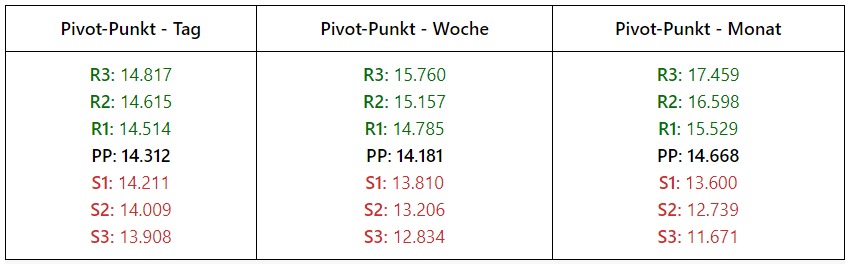

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Februar.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2022.

DAX – Übergeordnete Lage:

- Der DAX hat dynamisch die 10-monatige Seitwärtsrage von 14.8/15k – 16k nach unten aufgelöst und direkt weitere Supportzonen verletzt. Folgende Cluster bilden nun relevante Bereiche:

- 15.600 > 15.165 > 15k/14.8 > 14.450 > 14k > 13.6 > 13k > 12.740 > 12.440 > 12.270/.185

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

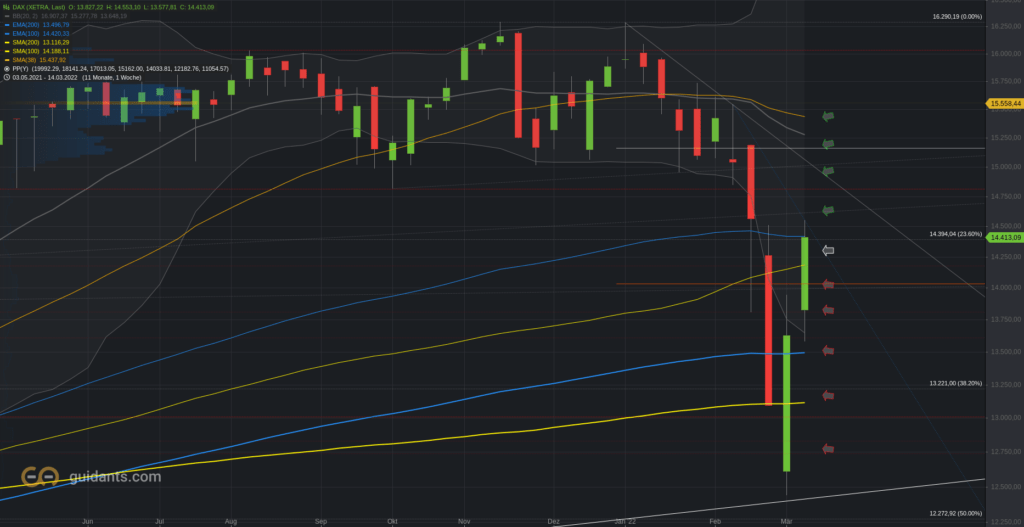

Der Blick zum DAX Monatschart, wo der DAX bisher eine über 2.000 Punkte umfassende Monatskerze ausgebildet hat. Das mittlere Bollinger um 14.5-er Bereich stellt den Türöffner zur Ausbruchszone 14.8/15k dar.

Oberhalb wären die 14.670, .840 und 15.100 zu nennen. Darüber Aufhellung zur 15.600 und nachfolgend 16k. Unterhalb die 14k und 13.6, gefolgt von der 13.2 und 13k. Anschließend 12.740 und .400.

Xetra-DAX Wochenchart.

Achtung! Weiterhin erhöhte Unsicherheit aufgrund der geopolitischen Lage.

Der Blick zum Wochenchart, wo der DAX nach den Abverkäufen eine starke Erholungsbewegung bis zum 50-er Retracement einleiten konnte. Ein erster relevanter Bereich wäre um 14.300 zu nennen.

Oberhalb können die Bullen eine Spanne zur 14.400 und 13.620 anstreben. Darüber rückt die Ausbruchszone mit der 14.8 und .950 in den Blickpunkt. Bei Bruch folgt die 15.165 und anschließend 15.4.

Unterhalb stellen die 14.180 und die 14.030 den nächsten Supportbereich. Darunter folgt weiterer Abgabedruck zur 13.810 und nachfolgend 13.600/.500. Bei Bruch Türöffner zur 13.220 und .120. Weitere Marken 13k, 12.835, 12.740.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?