Die Aktienmärkte waren in dieser Woche abermals zweigeteilt. Der DAX konnte nur ein kleines Plus von +0,27% vorweisen und ignorierte die Rekordjagd der US-Indizes weiterhin, welche allesamt deutlich besser performten. Kann der DAX nun eine Aufholjagd starten, oder wird er bei einer möglichen Konsolidierung der US-Börsen sogar noch stärker unter Druck geraten? Der Montag dürfte ohne die Wall Street recht ruhig beginnen.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick.

Wichtige Wochentermine:

- Montag:

- Börsenfeiertag in den USA

- 03:45 Uhr China Caixin Einkaufsmanagerindex Dienstleistungssektor Juni

- 09:55 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor Juni

- 10:00 Uhr USA Einkaufsmanagerindex Dienstleistungssektor Juni

- Dienstag:

- 08:00 Uhr BRD Auftragseingang Industrie Mai

- 11:00 Uhr Eurozone Einzelhandelsumsatz Mai

- 11:00 Uhr BRD ZEW-Konjunkturerwartungen Juli

- 16:00 Uhr USA ISM-Einkaufsmanagerindex Dienstleistungssektor Juni

- Mittwoch:

- 08:00 Uhr BRD Industrieproduktion Mai

- 16:00 Uhr USA JOLTs Stellenangebote

- 20:00 Uhr USA Protokoll der geldpolitischen Notenbanksitzung

- Donnerstag:

- 08:00 Uhr BRD Handelsbilanz Mai

- 13:30 Uhr Eurozone Protokoll der letzten EZB-Sitzung

- 14:30 Uhr USA Anträge auf Arbeitslosenhilfe

- Freitag:

- 03:30 Uhr China Verbraucherpreise Juni

- 03:30 Uhr China Erzeugerpreise Juni

- 11:00 Uhr Eurozone Rede EZB-Präsidentin Lagarde

Blicken wir auf einige interessante Chartbilder:

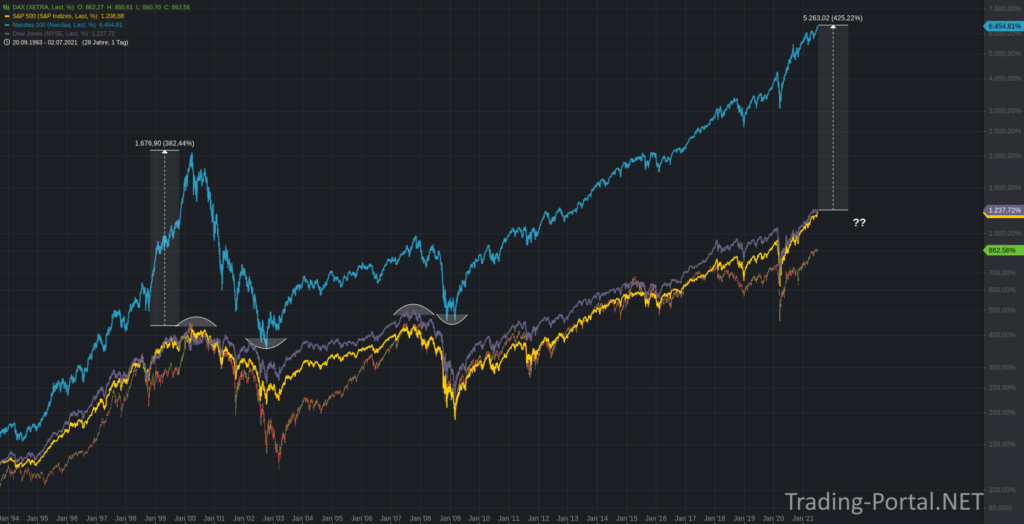

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX für 2021 und im historischen Kontext seit 1990. Der DAX bisher mit einer Jahresperformance von 14,08% und konnte die letzte Rally der US-Indizes nicht mehr nachbilden. Der Nasdaq100 mit einer sehr starken Aufholjagd seit Mitte Mai. Outperformer wäre aktuell der S&P500.

Auffällig bleibt im großen Bild (Grafik 3) trotzdem die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende) zwischen Growth (NAS100) und Value. Die begonnene Umschichtung war bisher nur von sehr kurzer Dauer.

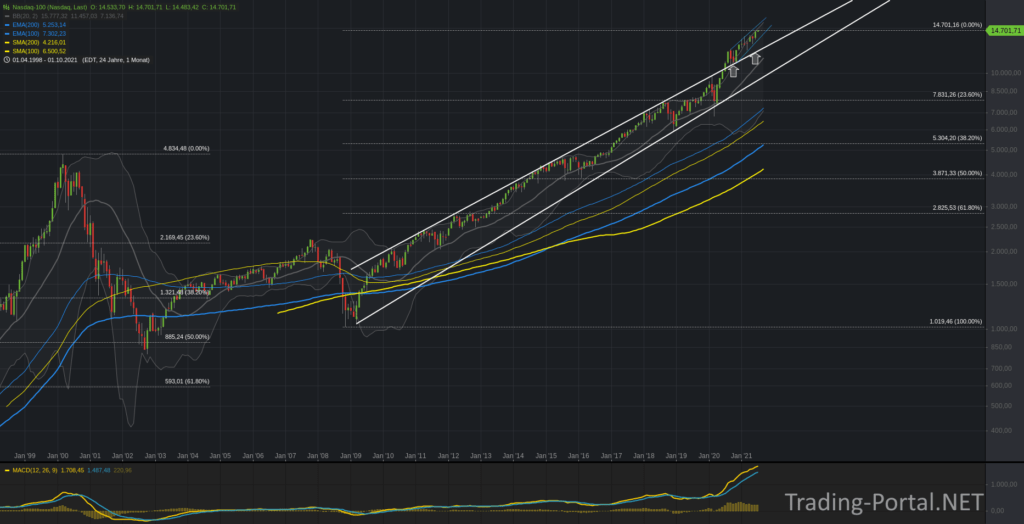

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 hat im großen Quartalschart das 161,8-er Retracements aus dem 90-er Jahre Bullenmarkt erreicht. Eine Zone, die in der Vergangenheit gerne lange und volatil umkämpft war. Der Trendfolger MACD hat nun auch im Monatschart ein historisch hohes bullisches Niveau erreicht.

Nachfolgend der Dow Jones Transportation Average, welcher nach einer gigantischen Rally plötzlich zum Underperformer mutiert und seinen Hausse-Trendkanal nicht nachhaltig durchbrechen konnte. Die plötzliche Underperformance ist erwähnenswert, da der Dow Transport als Frühindikator für die US-Konjunktur gilt. Schwächt der starke wirtschaftliche Rebound bereits wieder ab?

Der Nasdaq100 (Monatschart) bleibt weiter in äußerst bullischer Form. Er notiert noch deutlich oberhalb(!) seines Hausse-Aufwärtstrendkanals und bildet aktuell einen steigenden Keil aus. Auch hier ist der MACD auf ein historisch hohes Niveau angekommen.

Der Blick zur Saisonalität. Eine der bekanntesten Börsenweisheiten lautet “Sell in May and go away, but remember to come back in September.“. Der nachfolgende Chart, wo der genannte Zeitraum für die letzten 15 Jahre markiert wurde, stellt dar, dass diese Weisheit durchaus ihre Daseinsberechtigung hat. Sehr häufig gab es zwischen Mai und September den stärksten Rücksetzer des Gesamtjahres; selbst innerhalb der Rekordhausse. Eine große Ausnahme stellte das Pandemiejahr 2020 dar, als der DAX innerhalb der schwachen Saisonalität stark zulegen konnte. Vor dem Hintergrund einer heiß gelaufenen Rally könnte die Börsenweisheit diesmal wieder um Gehör bitten. Es sei wichtig zu erwähnen, dass sich diese saisonal schwache Zeit nicht allein auf den Monat Mai bezieht, sondern viel mehr den Zeitraum Ende Mai – Juli, gerne mit Erweiterung bis in den September, bevor die Jahresendrally für einen guten Abschluss sorgen möchte. Der DAX befindet sich somit gerade in der spannenden Kernzeit.

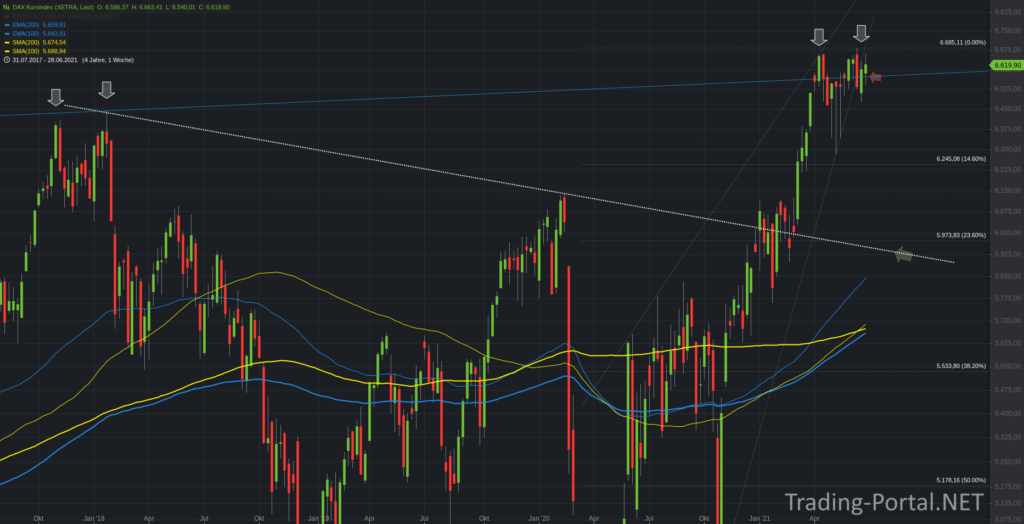

Blick zum DAX Kursindex (ex Dividende), welcher im Vergleich zum Performanceindex deutlich schwächer unterwegs ist, im Monatschart und in der zweiten Grafik als Wochenchart. Der Bruch durch den Kombiwiderstand, bestehend aus Corona-Panic-Gap und Abwärtstrendlinie, öffnete die Tür zur Verbindungslinie der letzten beiden Allzeithochpunkte, woran sich der DAX nun seit April mit kleinen Monatskerzen müht. Die Zeit wäre reif für eine Entscheidung. Rückfall zur Ausbruchszone, oder Beschleunigung der Rally?

Im Wochenchart ist beim Kampf an der Ausbruchszone auch die Gefahr eines Doppeltops zu erkennen. Oder kann sich eine etwas hässliche iSKS durchsetzen?

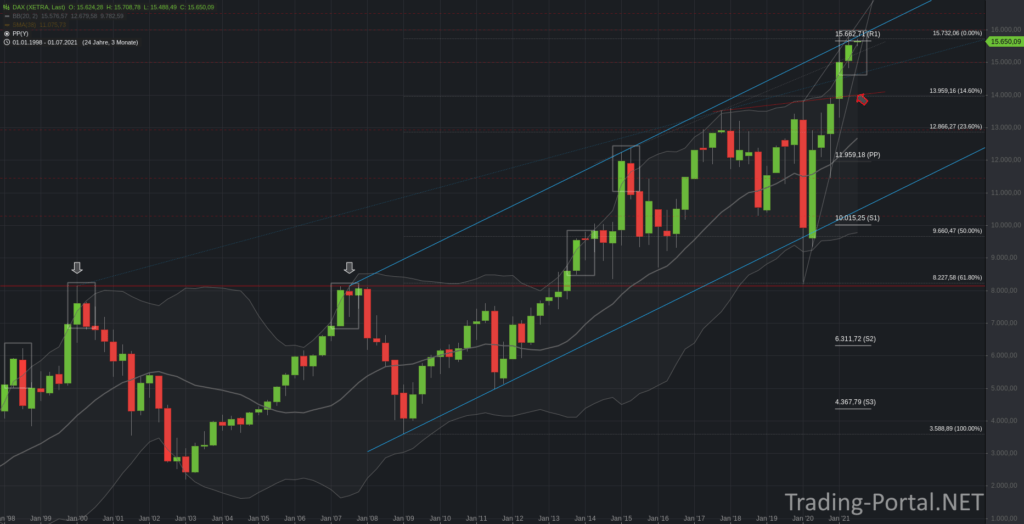

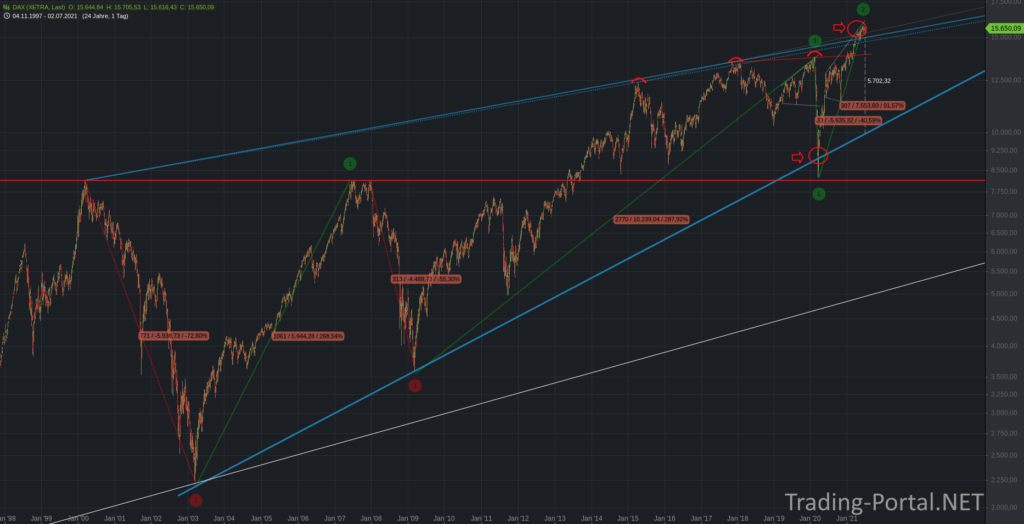

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. Die Kerze für das 2. Quartal setzte genau außerhalb des oberen Bollinger auf und beschleunigte weiter nach oben. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine stärkere Korrektur und das immer in der 2. Jahreshälfte. Auch diesmal?

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX gut an der 15k, 14.700 & 13.900 gestützt. Erst darunter würde das übergeordnete Bild wieder eintrüben. Die 15.660 stellt seit Wochen einen umkämpften Bereich. Oberhalb öffnen Trendlinie & AZH bei 15.800 die Tür zur 16.040 & 16.200. Darüber würde bereits die 16.5 folgen.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

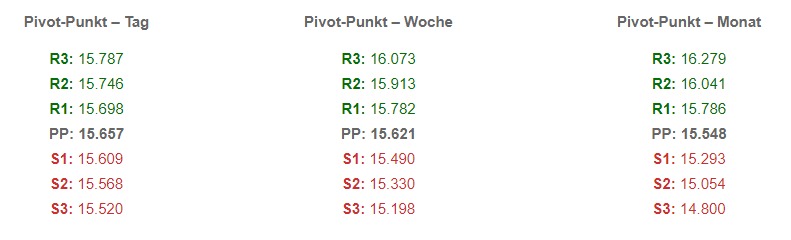

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Juli.

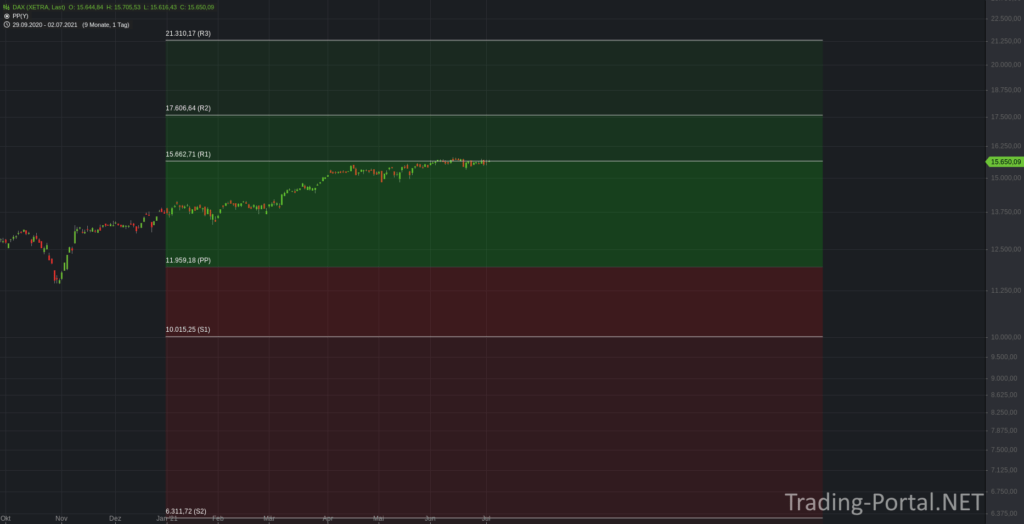

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit mehreren Wochen nicht vorankommt & die Rekordrally der US-Indizes nicht nachbildet.

DAX – Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.6. Die Bullen dominieren oberhalb der Marke und können eine Spanne über die 15k zur 15.660 und .800 anstreben. Darüber weitere Aufhellung zur 16k/16.2 und nachfolgend 16.5. Bei Bruch zurück unter die 14.7 folgen 14.2 und 13.9 als nächste wichtige Unterstützungen.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

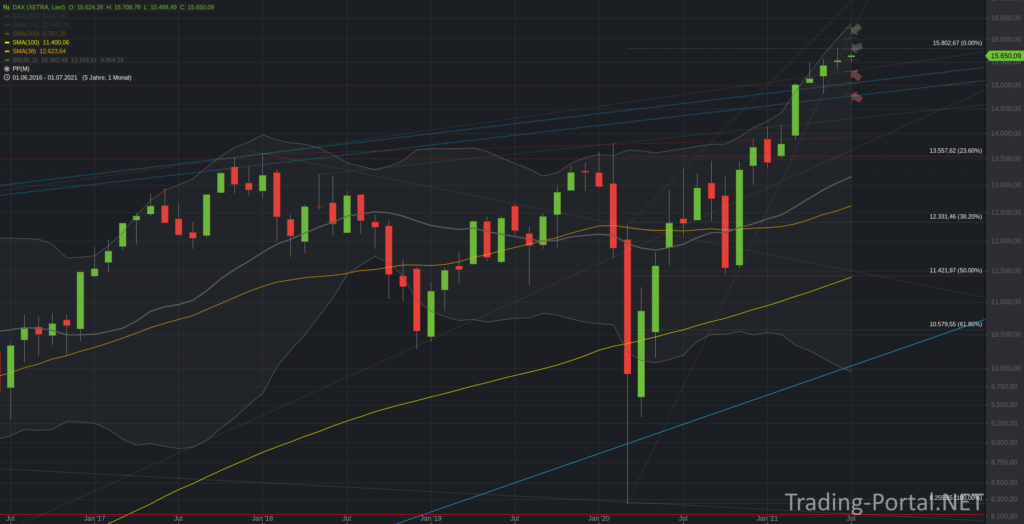

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX in der vergangenen Woche einen Doji als Monatskerze Juni fertiggestellt hat. Eine erste neutrale Monatsrange wären von 15.3 – 15.5 – 15.8 zu nennen. Oberhalb weitere Aufhellung zur 16.040 und 16.150. Unterhalb hingegen Eintrübung zur 15.030 und nachfolgend zur 14.750. Darunter würden 14.3 und die Ausbruchszone bei 13.9 folgen.

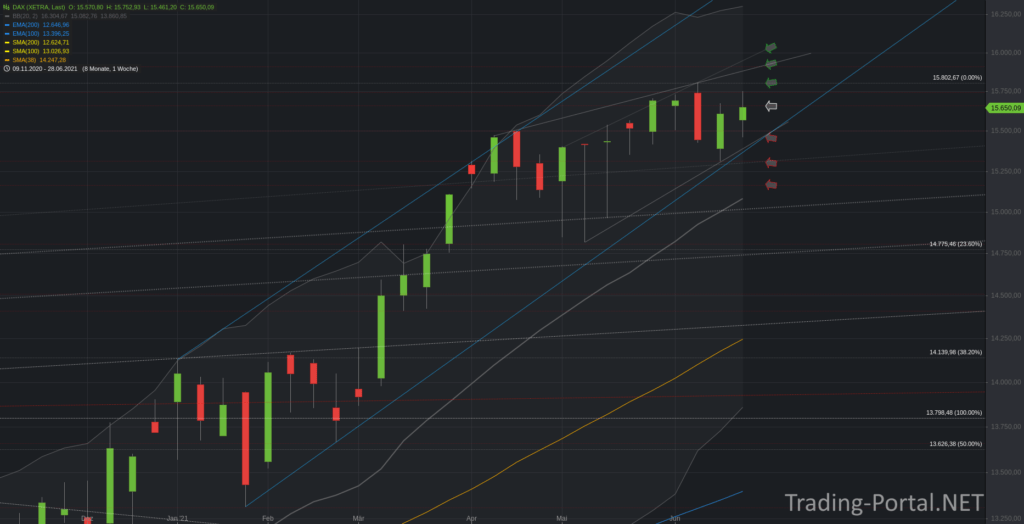

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo sich der DAX seit April im 2021-Trendkanal seitwärts bewegt. Die 15.660 stellt weiterhin einen ersten umkämpften Bereich.

Oberhalb steht eine Spanne zur .740 und zum AZH bei 15.800. Darüber weitere Aufhellung zur 15.920. Bei Bruch öffnet sich die Tür über die 16.020.

Unterhalb wäre hingegen eine Spanne zur .500 und .465 möglich, welche bei Bruch zur .310 erweitert wird. Bei Bruch weitere Eintrübung zur 15.165 und 15.030.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?