Die Aktienmärkte konnten in der verkürzten Handelswoche weiter zulegen, wobei an der Wall Street direkt 2-mal das dünnste Handelsvolumen in diesem Jahr erreicht wurde. Nasdaq und S&P500 testeten wichtige Widerstandszonen (161,80-er Retracement) und der DAX konnte sich als Underperformer von der Entscheidungszone (noch) nicht lösen. Im Fokus dürften in der kommenden Handelswoche nun die neuen Daten zu den Verbraucherpreisen stehen. Sorgen sie für den Abpraller an der Widerstandszone?

Hinweis: Auf meinem Youtube-Kanal bleibt ihr stets aktuell informiert (Tagesausblick, Morning-Briefing, Live-Trading).

Wichtige Wochentermine:

- Montag:

- Japan Erzeugerpreise März

- Eurozone Einzelhandelsumsatz Februar

- Dienstag:

- China Handelsbilanz

- BRD/ Eurozone ZEW-Konjunkturerwartungen April

- USA Verbraucherpreise März

- Mittwoch:

- Eurozone Industrieproduktion Februar

- USA Beige Book der Fed

- Donnerstag:

- BRD Verbraucherpreise März

- USA Einzelhandelsumsatz März

- USA Anträge auf Arbeitslosenhilfe Vorwoche

- USA Philadelphia-Fed-Index April

- USA Industrieproduktion März

- Freitag:

- China BIP Q1

- Eurozone Verbraucherpreise März

- USA Konsumklima Uni Michigan April

Blicken wir auf einige interessante Chartbilder:

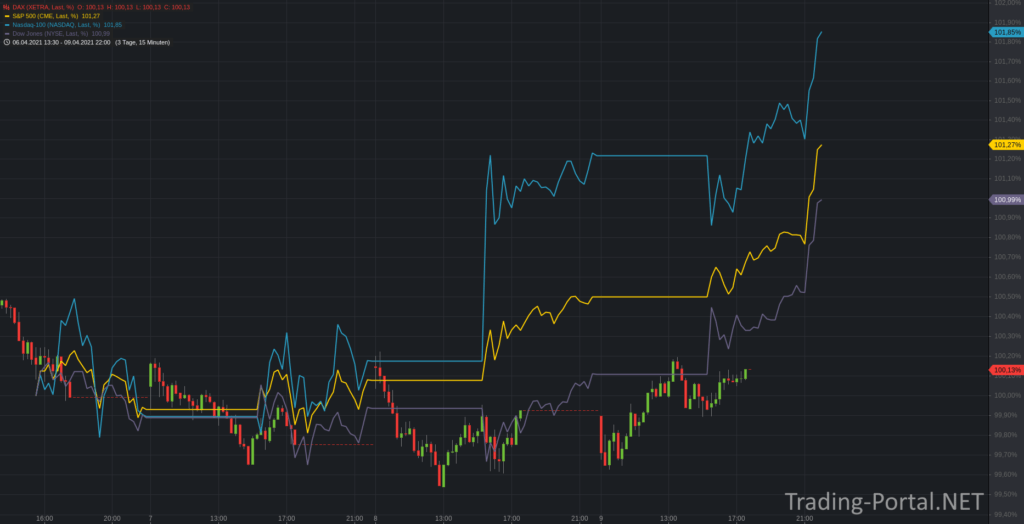

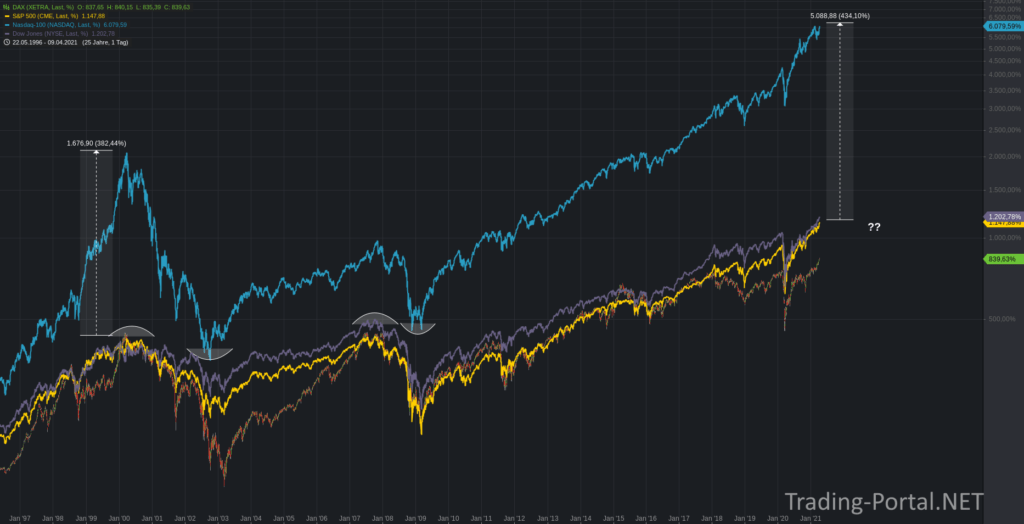

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX für die letzte Woche und im historischen Kontext seit 1990. Im noch jungen Jahresverlauf war die Umschichtung von Growth zu Value sehr auffällig. Der Nasdaq100 entwickelte sich vom Outperformer zum Underperformer und tauschte mit DAX & Dow die Plätze. In der vergangenen Handelswoche wurde dieser Spieß wieder komplett umgedreht. Sehr wahrscheinlich sehen wir hier jedoch nur eine untergeordnete technische Reaktion. Auffällig bleibt im großen Bild (Grafik 2) trotzdem die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende). Die laufende Umschichtung fällt im übergeordneten Bild der letzten Jahrzehnte bisher gar nicht ins Gewicht.

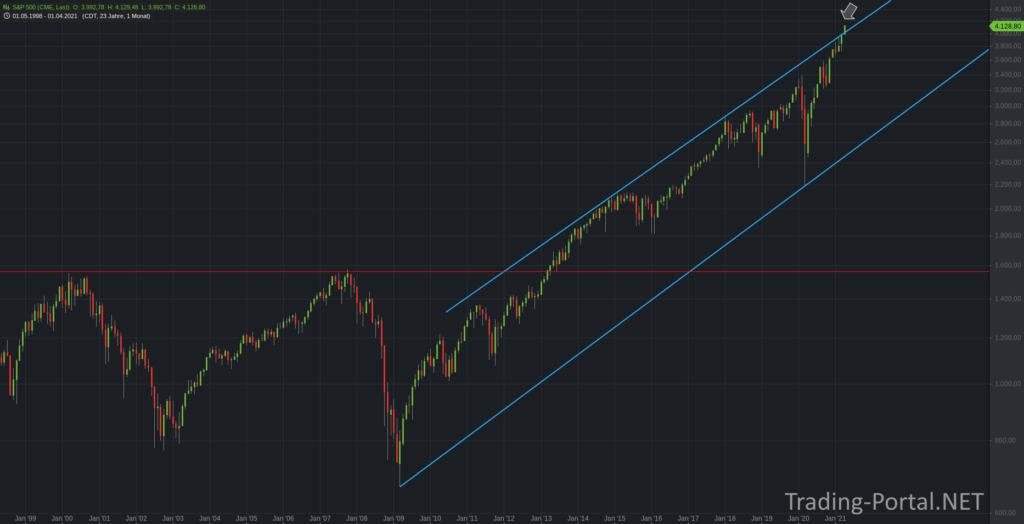

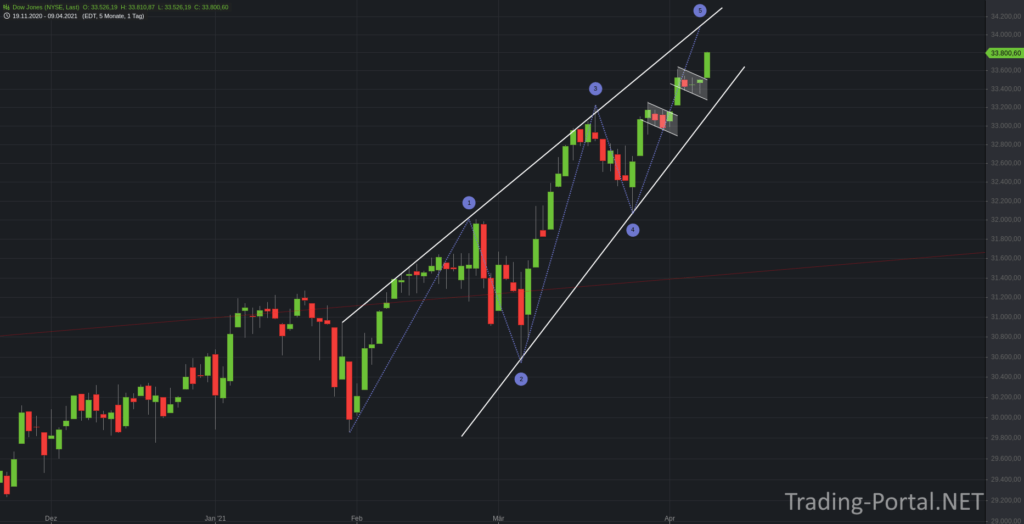

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium). Der S&P500 steht kurz davor sein 161,80-er Retracement komplett zu testen. Eine interessante Anlaufzone und zugleich zu starke Widerstandszone? Im Monatschart konnte die aktuelle Monatskerze die Oberkante des 11-jährigen Aufwärtstrendkanals verletzen. Der Dow Jones in der vergangenen Woche mit einer bullischen Konsolidierung innerhalb seiner Impulsbewegung. Gelingt noch der Sprung zur 34k?

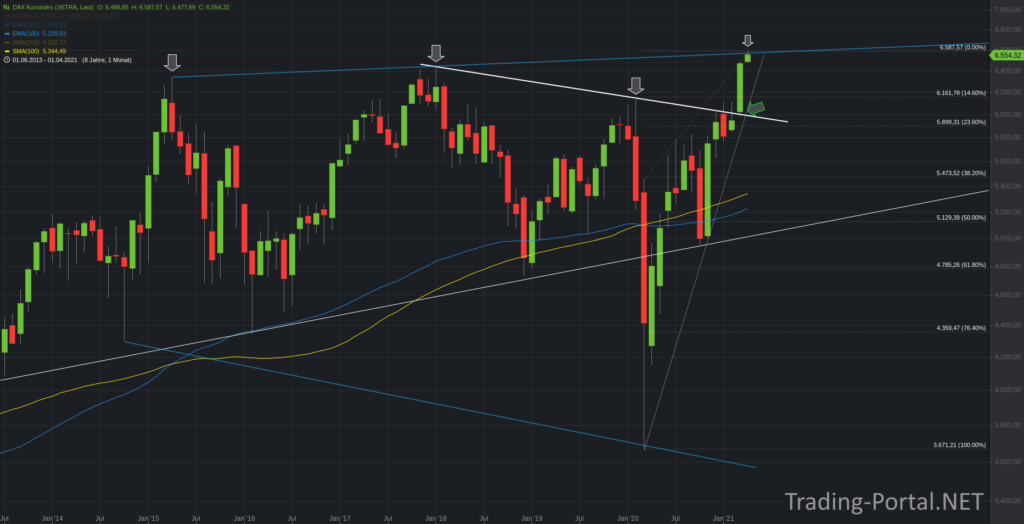

Zurück nach Deutschland zum DAX Kursindex (ex Dividende) im Monatschart, welcher im Vergleich zum Performanceindex deutlich schwächer unterwegs ist und sich auf dem Niveau von 2000 bewegt. Der wichtige Kombiwiderstand, bestehend aus Corona-Panic-Gap und Abwärtstrendlinie, war seit Ende Dezember umkämpft und konnte mit der Monatskerze März durchbrochen werden. Die Begrenzungslinie der letzten beiden Allzeithochpunkte stellte ein sicheres Ziel dar und konnte in der vergangenen Woche abgearbeitet werden. Kann der Durchbruch gelingen? Unterhalb bleibt die Range zur Ausbruchszone aktiv.

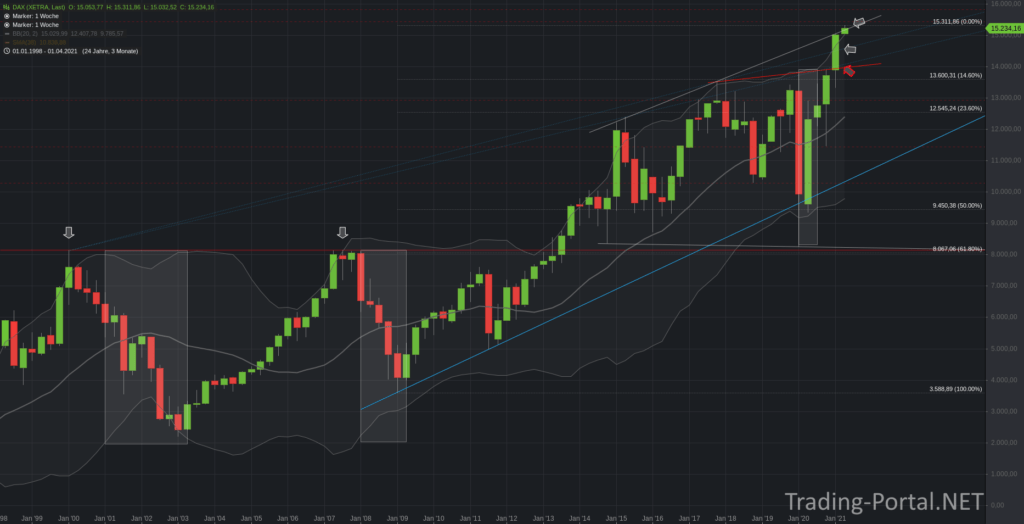

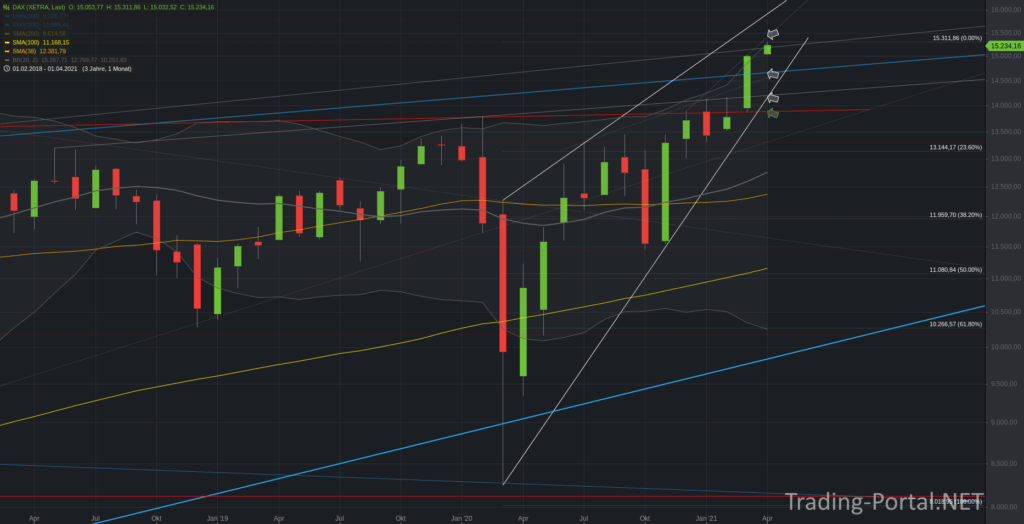

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch das obere Bollingerband durchbrochen werden konnte. Die Kerze für das 2. Quartal setzte genau außerhalb des oberen Bollinger auf. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine stärkere Korrektur.

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre und nicht nur wenige Monate.

Der DAX konnte mit Sprung über die Verbindungslinie der letzten Allzeithochpunkte bei 13.900 Dynamik zur Oberkante der 20-jährigen Keilformation bei 14.600 entwickeln und diese zum Quartalsabschluss überspringen. Die Range zur 15.2 wurde geöffnet und bleibt stark umkämpft. Darüber würde die Aufhellung zur 15.4 erfolgen. Auf der Unterseite stellen die 14.600/14.200 und 13.900 im großen Bild erste wichtige Unterstützungen dar.

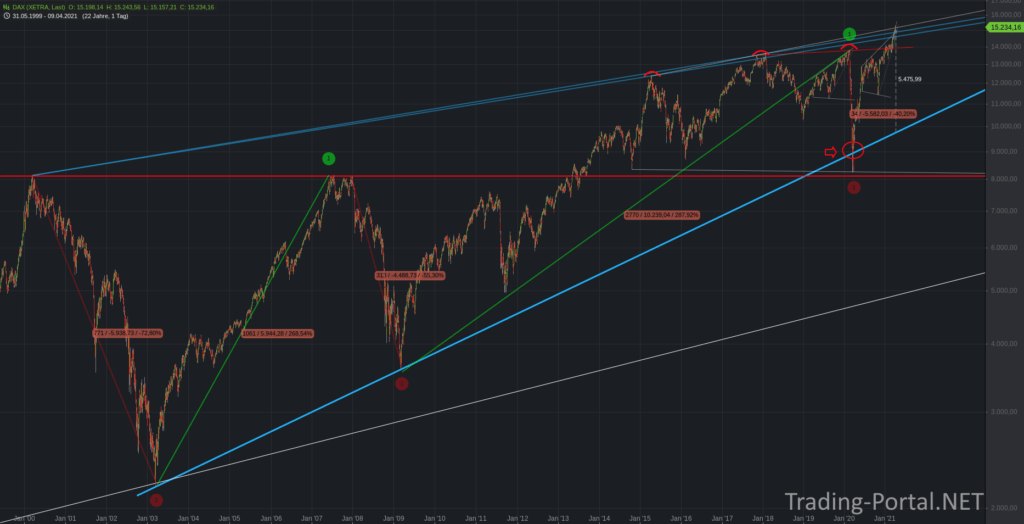

Das große DAX Chartbild (als Tageschart) der letzten 25 Jahre zeigt ein ganz ähnliches Bild. Zu sehen sind die letzten beiden großen Bärenmärkte und zum Vergleich die starke Bewegung innerhalb der Corona-Pandemie. Ebenso gut zu erkennen, dass in der Corona-Rezession die Dimension nach Ausprägung und Zeit im Vergleich zu den letzten beiden Abschwüngen stark abweichend ist.

Die große 25-jährige Keilformation wurde nun während der Pandemie von der Unter- zur Oberseite komplett durchlaufen. Jedes Mal wurde dabei die Begrenzung verletzt; gelingt diesmal der nachhaltige Durchbruch? Die Range zur 15.2 wurde zum Monatsauftakt bereits durchlaufen. Eine nachhaltige Verteidigung würde die 15.4 als Zwischenmarke in den Fokus rücken.

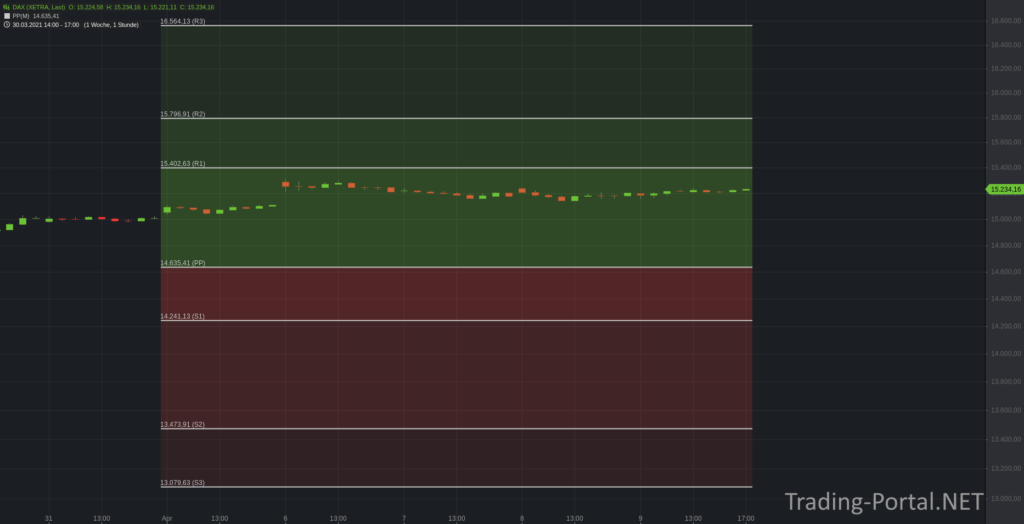

Zum Abschluss noch die Pivot-Punkte für den Monat April. Der PP, R1 und S1 passen sehr gut zu den charttechnischen Marken.

DAX – Übergeordnete Lage:

- Der DAX mit Ausbruch über den Kombiwiderstand 13.9 und sofortiger Dynamik über die 14.6 und nachfolgend 14.9, welche nun Unterstützungen bilden. Der hohe Quartalswechsel ermöglicht die 15.2. Darüber öffnet sich die Tür zur 15.4. Bei Bruch zurück unter die 13.9 sackt der Aufwärtsimpuls in sich zusammen und Ziele zur 13.600/.460 und anschließend .200/13k werden wieder aktiv.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX die Verbindungslinie der letzten beiden Allzeithochpunkte bei 13.900 nach langem Kampf doch noch überspringen konnte und direkt Dynamik entwickelte. Die Begrenzungslinien der 20-jährigen Keiloberkante bei 14.6, 14.900 und die 15.030 bilden nun wichtige Unterstützungen. Oberhalb ist die Tür zur 15.185 offen und wurde zum Monatsbeginn zügig durchlaufen. Darüber wäre eine Bewegung über die .312 zu .400/.425 einzuplanen.

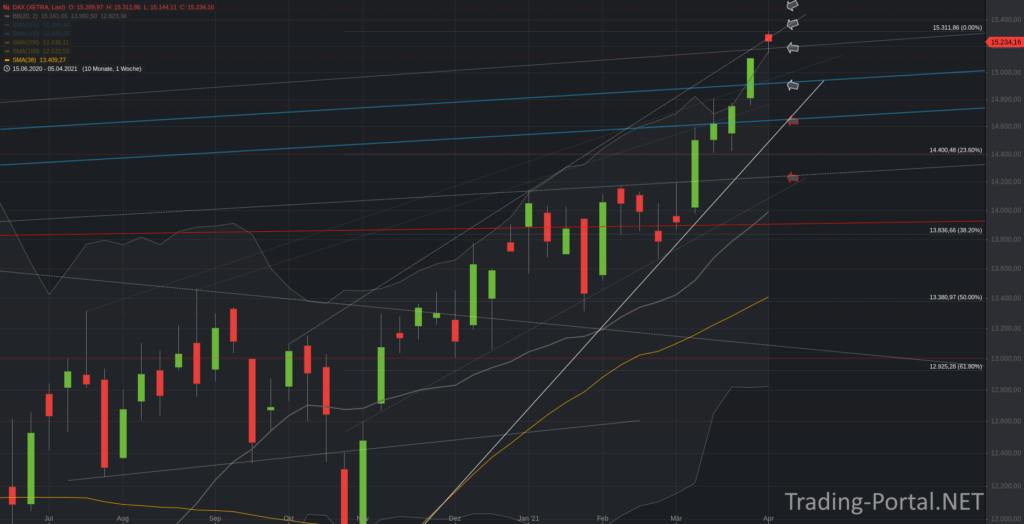

Xetra-DAX Wochenchart.

Blick zum Wochenchart, wo sich der DAX oberhalb der 15.2 stabilisiert hat. Die Marke bildet nun die erste wichtige Unterstützung. Bei einem schwächeren Start könnte sich eine Abendstern-Kerzenformation entfalten.

Oberhalb steht eine erste Range über die .235/.312 zur .350. Darüber weitere Aufhellung zur .400 und nachfolgend .485.

Unterhalb steht hingegen eine erste Spanne über die .145 zur .111. Bei Bruch geht die Tür zur 15k auf, welche nachfolgend zur 14.930 erweitert wird.

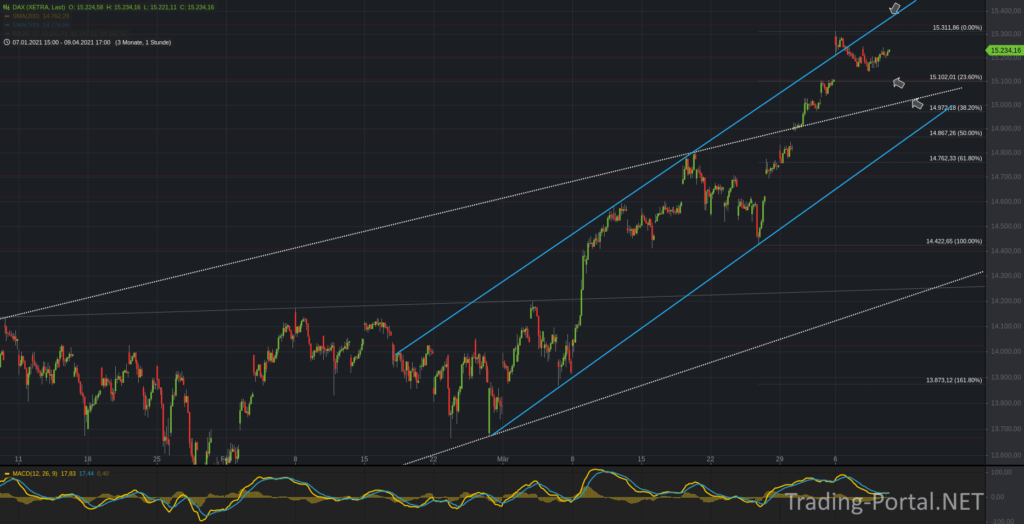

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?